1 Översikt

Ekonomin i euroområdet stagnerade i slutet av 2023 i ett läge med strama finansieringsförhållanden, dämpat förtroende och tidigare förlorad konkurrenskraft. Inkommande information tyder på en långsammare återhämtning på kort sikt än vad som förutsågs i prognoserna från december 2023. Den ekonomiska tillväxten väntas dock gradvis öka under det här året i takt med stigande real disponibel inkomst, sjunkande inflation, robust lönetillväxt och i takt med att bytesförhållandena förbättras. Eftersom de nuvarande sjöfartsstörningarna i Röda havet sannolikt inte kommer att orsaka några betydande nya utbudsbegränsningar förväntas exporttillväxten komma ikapp med starkare utländsk efterfrågan. På medellång sikt bedöms återhämtningen även få stöd av att effekterna av ECB:s penningpolitiska åtstramning gradvis klingar av. Sammantaget förväntas den genomsnittliga årliga BNP-tillväxten i fasta priser bli 0,6 % 2024 och öka till 1,5 procent 2025 och 1,6 procent 2026. Jämfört med prognoserna från december 2023 har utsikterna för BNP-tillväxten nedreviderats för 2024 på grund av överhängseffekter från tidigare negativa dataöverraskningar och svagare inkommande framåtblickande information, är oförändrad för 2025 och uppreviderats något för 2026.[1]

Inflationen väntas avta ytterligare p.g.a. pågående lättnader av pipelinetryck och effekten av penningpolitiska åtstramningar, om än i en måttligare takt än under 2023. Pipeline-pristryck torde fortsätta att avta i och med att sjöfartsstörningarna i Röda havet endast förväntas ha en begränsad uppåtriktad effekt. I takt med att energipriserna sjunker torde en stark arbetskraftskostnadsutveckling vara den främsta drivkraften bakom inflationen i det harmoniserade konsumentprisindexet (HIKP) borträknat för energi och livsmedel. De nominella löneökningarna väntas förbli höga på grund av det ihållande strama läget på arbetsmarknaden, men lär gradvis lätta under prognosperioden när uppåtriktade effekter från inflationskompensationen avtar. En återhämtning i produktivitetstillväxten bör stödja ett dämpat tryck på arbetskostnaderna. Vinsttillväxten ser ut att försvagas under prognosperioden och ge en buffert för arbetskraftskostnadernas genomslag. Den årliga genomsnittliga inflationen för det harmoniserade konsumentprisindexet bedöms sjunka från 5,4 procent 2023 till 2,3 procent 2024, 2,0 procent 2025 och 1,9 procent 2026. Med tanke på de svaga utsikterna för energiinflation väntas den totala inflationen ligga kvar under HIKP-inflationen exklusive energi och livsmedel under hela prognosperioden. Jämfört med prognoserna från december 2023 har HIKP-inflationen nedreviderats för 2024 och 2025, främst beroende på direkta och indirekta effekter av lägre antaganden om priser på energiråvaror och lägre arbetskostnadstryck, och är oreviderad för 2026.

Tabell 1

Tillväxt- och inflationsprognoser för euroområdet

(årliga procentuella förändringar)

Mars 2024 | December 2023 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Real BNP | 3,4 | 0,5 | 0,6 | 1,5 | 1,6 | 0,6 | 0,8 | 1,5 | 1,5 |

HIKP | 8,4 | 5,4 | 2,3 | 2,0 | 1,9 | 5,4 | 2,7 | 2,1 | 1,9 |

Anm.: Siffror för real BNP-siffror avser säsongsjusterade och arbetsdagskorrigerade uppgifter. Historiska data kan skilja sig från Eurostats senaste publiceringar p.g.a. uppgifter som publicerats efter stoppdatumet för prognoserna. Uppgifter kan laddas ned, även på kvartalsbasis, från databasen för makroekonomiska prognoser på ECB:s webbplats.

2 Den reala ekonomin

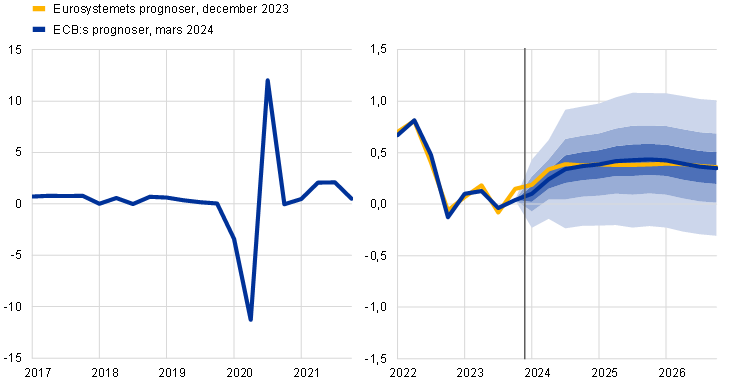

Den ekonomiska aktiviteten i euroområdet stagnerade under fjärde kvartalet 2023, sannolikt på grund av små positiva bidrag från inhemsk efterfrågan och nettoexporten som uppvägdes av fortsatta lagernedskärningar (diagram 1).[2] Eurostats snabbstatistik för den kvartalsvisa tillväxten under fjärde kvartalet 2023 var 0,0 procent, vilket är något under siffran på 0,1 procent i prognoserna från december 2023. Euroområdets industriproduktion exklusive bygg- och anläggningsverksamhet var oförändrad under fjärde kvartalet 2023, med en ökning i december som tyder på en möjlig vändning. Däremot fortsatte produktionen inom byggsektorn och detaljhandeln att gå ned och tjänsteproduktionen blev negativ i slutet av förra året. Exporten fortsatte att utvecklas något under den utländska efterfrågan, men en viss uppskattad lagerminskning, som sannolikt fortsatte i slutet av 2023,[3] ledde till svag import. Det negativa bidraget från lagerförändringar skulle således ha uppvägt de svaga ökningarna i den inhemska efterfrågan och nettohandeln.

Diagram 1

Real BNP-tillväxt i euroområdet

(procentuella förändringar på kvartalsbasis, säsongsjusterade och arbetsdagskorrigerade data)

Anm.: Historiska uppgifter kan skilja sig från Eurostats senaste publikationer. Den vertikala linjen visar början på prognosperioden. Intervallen runt de centrala prognoserna ger ett mått på graden av osäkerhet och är symmetriskt uppbyggda. De baseras på tidigare prognosfel, efter justering för extremvärden. Banden, från mörkast till ljusast, visar sannolikheterna på 30 procent, 60 procent och 90 procent att den reala BNP-tillväxten faller inom respektive intervall. För mer information, se ruta 6 i ECB:s experters makroekonomiska prognoser för euroområdet, mars 2023.

Den reala BNP-tillväxten väntas vara fortsatt dämpad i början av 2024 mot bakgrund av gynnsamma faktorer och strama finansieringsförhållanden för att därefter stärkas med stöd av ökande hushållsinkomster, offentlig konsumtion och utländsk efterfrågan. Effekten av aktivitetsökningen till följd av återöppnandet efter pandemin har fasats ut samtidigt som motståndet från strama finansieringsförhållanden och förhöjd konsumentosäkerhet fortsätter att tynga kraftigt. Framåtblickande enkätindikatorer var i genomsnitt fortsatt åtstramande under de två första månaderna 2024. Sjunkande inflation och kraftiga löneökningar i ett läge med en fortsatt stram arbetsmarknad bör dock stärka hushållens köpkraft under första halvåret i år. Aktiviteten förväntas därför främst stödjas av den privata konsumtionen. Tillväxten bör öka något under andra halvåret 2024 till följd av ökande privat konsumtion i ett läge med stigande real disponibel inkomst och en förväntat stärkt framtidstro. Den offentliga konsumtionen beräknas också öka under 2024, delvis till följd av fördröjd inflationskompensation i den offentliga sektorns löner, medan exporten bör komma ikapp den utländska efterfrågan ytterligare. På medellång sikt förväntas den reala BNP-tillväxten stärkas ytterligare till nivåer något över genomsnittet före pandemin, med stöd av ökande realinkomster, starkare utländsk efterfrågan och minskat motstånd från penning- och finanspolitiken (tabell 2). Tillbakadragandet av de finanspolitiska stödåtgärder som införts sedan 2022 för att kompensera för den höga inflationen och energipriserna kommer att ha en liten negativ inverkan på tillväxten 2024–2026, men den övergripande finanspolitiska inriktningen kommer att vara i stort sett neutral under 2025–2026.

Finansieringsförhållandena, särskilt de höga räntorna, väntas fortsätta att ha en starkt negativ inverkan på tillväxten, som endast gradvis kommer att avta under prognosperioden. Effekterna av de penningpolitiska åtgärder som vidtagits sedan december 2021 fortsätter att få genomslag på den reala ekonomin och påverkar tillväxtutsikterna, särskilt för 2024.[4] Dessutom har kreditgivningsvillkor stramats åt betydligt sedan slutet av 2022, även om åtstramningstakten nyligen har dämpats enligt ECB:s senaste enkätundersökning om bankernas utlåning i euroområdet. De negativa effekterna av kreditutbudet antas främst påverka företags- och bostadsinvesteringarna och, i mindre utsträckning, den privata konsumtionen. Baserat på marknadens förväntningar om den framtida räntebanan (ruta 1) förväntas de negativa effekterna av penningpolitik och av kreditgivningsvillkor på den ekonomiska tillväxten gradvis avta under 2024, även om det fortfarande råder stor osäkerhet om den exakta tidpunkten för och omfattningen av denna påverkan. En del av den beräknade ökningen av BNP-tillväxten på medellång sikt hänger därför samman med avtagande av dessa dämpande effekter.

Jämfört med prognoserna i december 2023 har real BNP-tillväxt nedreviderats med 0,2 procentenheter för 2024, är oreviderad för 2025 och har uppreviderats med 0,1 procentenhet för 2026. Revideringarna för 2024 återspeglar överhängseffekterna från nya datautfall som varit svagare än väntat för 2023 och en nedrevidering av den kvartalsvisa BNP-tillväxten på kort sikt, eftersom enkätindikatorerna fortfarande är dämpade. De mer negativa än förväntade utfallen, inklusive framåtblickande indikatorer från företags- och hushållsenkäter, tyder på nedrevideringar av den inhemska efterfrågan, vilka delvis uppvägs av mindre upprevideringar av nettohandeln. Det minskade motståndet från finansieringsförhållanden och lägre råvarupriser har lett till små uppjusteringar av privat konsumtion och investeringar under 2026.

Tabell 2

Real BNP, arbetsmarknader och handelsprognoser

(årliga procentuella förändringar om inget annat anges)

Mars 2024 | December 2023 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Real BNP | 3,4 | 0,5 | 0,6 | 1,5 | 1,6 | 0,6 | 0,8 | 1,5 | 1,5 |

Privatkonsumtion | 4,2 | 0,5 | 1,2 | 1,6 | 1,5 | 0,5 | 1,4 | 1,6 | 1,4 |

Offentlig konsumtion | 1,6 | 0,2 | 1,3 | 1,4 | 1,2 | 0,1 | 1,1 | 1,3 | 1,2 |

Fasta bruttoinvesteringar | 2,8 | 0,8 | -0,6 | 1,6 | 2,3 | 1,3 | 0,4 | 1,8 | 2,1 |

Export1) | 7,4 | -0,7 | 1,0 | 2,9 | 3,2 | -0,4 | 1,1 | 2,9 | 3,0 |

Import1) | 8,1 | -1,3 | 1,0 | 3,1 | 3,2 | -0,9 | 1,7 | 3,1 | 3,0 |

Sysselsättning | 2,3 | 1,4 | 0,5 | 0,3 | 0,4 | 1,4 | 0,4 | 0,4 | 0,4 |

Arbetslöshet (i procent av arbetskraften) | 6,7 | 6,5 | 6,7 | 6,6 | 6,6 | 6,5 | 6,6 | 6,5 | 6,4 |

Bytesbalans (i procent av BNP) | -0,6 | 1,8 | 3,2 | 3,2 | 3,1 | 1,2 | 1,0 | 1,0 | 1,1 |

Anm.: Real BNP och komponenter avser säsongs- och kalenderjusterade uppgifter. Historiska data kan skilja sig från Eurostats senaste publiceringar p.g.a. uppgifter som publicerats efter stoppdatumet för prognoserna. Uppgifter kan laddas ned, även på kvartalsbasis, från databasen Macroeconomic Projection Database on the ECB website.

1) Detta inkluderar handel inom euroområdet.

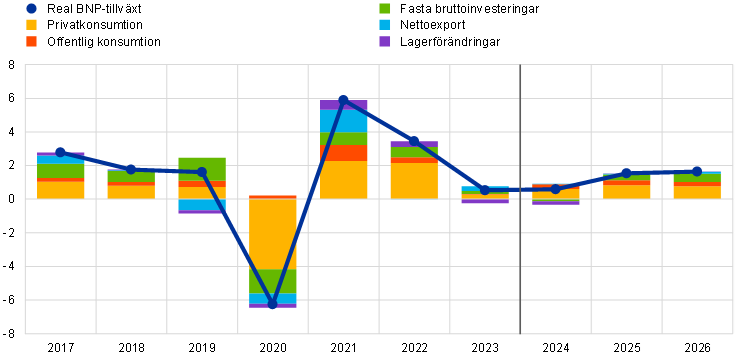

När det gäller komponenterna i reala BNP förväntas den reala privata konsumtionen vara den viktigaste drivkraften bakom den ekonomiska tillväxten, understödd av en robust realinkomsttillväxt och ett förbättrat konsumentförtroende. Privat konsumtion beräknas ha ökat under det sista kvartalet 2023. Privat konsumtionen väntas öka gradvis under de kommande kvartalen, vilket återspeglar lägre inflation och fortsatt motståndskraft på arbetsmarknaden överlag. Dessutom förväntas minskad osäkerhet och ökat konsumentförtroende ge ytterligare stöd till den privata konsumtionen, som bör öka under 2025–2026 i årstakt långt över genomsnittet före pandemin. Tillväxten i den privata konsumtionen har nedreviderats med 0,2 procentenheter för 2024 jämfört med prognoserna från december 2023, främst på grund av att utvecklingen under det första halvåret var svagare än väntat. Den har uppreviderats marginellt för 2026 mot bakgrund av förväntningar om en något snabbare normalisering av hushållens konsumtion, vilket återspeglas i en något mer uttalad//tydlig minskning av hushållens sparkvot.

Real disponibel inkomst beräknas ha stigit under 2023 och bedöms se en ytterligare förstärkning under de kommande åren som resultat av sjunkande inflation och robust lönetillväxt. Dock väntas sparandet vara fortsatt högt under hela prognosperioden. Real disponibel inkomst förefaller ha återhämtat sig under 2023, till följd av starkt ökande i arbetsinkomster och andra inkomster än arbetsinkomster och sjunkande inflation. Andra inkomster än arbetsinkomster (t.ex. inkomster från egenföretagande och från finansiella tillgångar) förväntas tillsammans med en kraftig löneutveckling stödja hushållens köpkraft under den närmaste tiden. Sparkvoten lär förbli hög under 2024, vilket återspeglar fortsatt stor osäkerhet och starka incitament att spara på grund av höga räntor och stramare tillgång till krediter, i kombination med en fortsatt uppgång i andra inkomster än arbetsinkomster (på grund av konsumenternas höga benägenhet att spara denna typ av inkomster). Från och med 2025, i takt med att osäkerheten och inflationstrycket minskar och konsumtionsbeteendet gradvis normaliseras, bör hushållens sparkvot vända nedåt. Den förväntas dock ligga kvar över nivån före pandemin under hela prognosperioden i och med att högre räntor motverkar hushållens önskan att normalisera sitt sparande efter pandemin. Det är osannolikt att stocken av ackumulerade besparingar kommer att stödja konsumtionsökningen eftersom den är koncentrerat till förmögna hushåll och främst består av illikvida tillgångar. Tidigare hög inflation har också haft en dämpande effekt på det reala sparbeståndet.

Ruta 1

Tekniska antaganden om räntor, råvarupriser och växelkurser

Jämfört med prognoserna från december 2023 omfattar de tekniska antagandena lägre räntor, lägre energipriser och en liten depreciering av euron. De tekniska antagandena om räntor och råvarupriser baseras på marknadsförväntningar med stoppdatum den 9 februari 2024. De korta räntorna avser tremånaders Euribor och marknadsförväntningar härleds från terminsräntor, medan räntorna på tioåriga statsobligationer används för att ge ett mått på de långa räntorna.[5] De antaganden som görs för både korta och långa räntor har nedrevideratsmed med omkring 20–40 punkter under prognosperioden.

Tabell

Tekniska antaganden

Mars 2024 | December 2023 | |||||||

|---|---|---|---|---|---|---|---|---|

2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Tremånaders Euribor (i procent per år) | 3,4 | 3,4 | 2,4 | 2,4 | 3,4 | 3,6 | 2,8 | 2,7 |

Ränta på tioåriga statsobligationer (i procent per år) | 3,1 | 2,9 | 3,0 | 3,2 | 3,2 | 3,2 | 3,3 | 3,4 |

Oljepris (i USD/fat) | 83,7 | 79,7 | 74,9 | 72,2 | 84,0 | 80,1 | 76,5 | 73,6 |

Naturgaspriser (euro/MWh) | 41 | 30 | 32 | 30 | 42 | 47 | 44 | 37 |

Grossistpriser för el (euro/MWh) | 103 | 74 | 78 | 71 | 105 | 117 | 111 | 98 |

Priser på icke-energirelaterade råvaror i USD, (årlig procentuell förändring) | -12,5 | 0,6 | 2,0 | 0,1 | -13,2 | -2,3 | 2,4 | 1,7 |

EU:s utsläppshandelssystem//system för handel med utsläppsrätter (i euro/ton) | 83,7 | 58,6 | 60,0 | 61,8 | 84,0 | 78,4 | 82,0 | 85,2 |

USD/EUR växelkurs | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 | 1,08 |

Eurons nominella effektiva växelkurs (EER41) (kv1 1999 = 100) | 121,8 | 123,1 | 123,1 | 123,1 | 121,9 | 123,5 | 123,5 | 123,5 |

Obs: Uppgifterna kan laddas ned från databasen för makroekonomiska prognoser på ECB:s webbplats.

De tekniska antagandena för oljepriserna har nedreviderats något sedan prognoserna från december 2023 och de har nedreviderats kraftigt för grossistpriserna på gas och el.[6] Nedrevideringen av oljepriserna återspeglar en svag global efterfrågan på olja, ett högt oljeutbud från USA och ett globalt oljeutbudsöverskott 2024 på 0,5 procent av den globala efterfrågan enligt Internationella energiorganets prognos. Detta överskott beräknas trots att OPEC+ i slutet av november 2023 tillkännagav en nedskärning av oljeförsörjningen för första kvartalet 2024. Dessa faktorer uppvägde det uppåtriktade oljepristrycket till följd av utbudsriskerna i samband med den politiska instabiliteten i Mellanöstern, inbegripet attackerna mot fartyg i Röda havet och Adenviken, som har intensifierats den senaste tiden. Totalt sett har oljeterminskurvan skiftat nedåt sedan prognoserna från december 2023 (med 0,5 procent för 2024 och med runt 2 procent för 2025 och 2026) och är fortsatt nedåtriktad. Gaspriserna har nedreviderats betydligt. Trots en period med kallare temperaturer i Europa i början av 2024 var gasförbrukningen fortfarande lägre än de historiska normerna på grund av låg industriell aktivitet, men också på grund av mer ihållande beteendeförändringar bland konsumenterna efter perioden med höga gaspriser. Totalt sett har kurvan för gasterminer förskjutits nedåt sedan prognoserna från december (med i genomsnitt cirka 30 procent för 2024–2026). Elterminer har nedreviderats i liknande omfattning. För utsläppsrätter för koldioxid inom EU:s system för handel med utsläppsrätter ligger pristerminspriserna omkring 27 procent under prognosen från december och antas vara i stort sett stabila under prognosperioden.

Antagandena om råvarupriser exklusive energi har sedan prognoserna från december 2023 uppreviderats för 2024 och nedreviderats för både 2025 och 2026, mot bakgrund av strama internationella marknader för både metaller och livsmedelsråvaror på kort sikt. Upprevideringen för 2024 beror på högre metallpriser – främst till följd av ett förväntat underskott på den globala marknaden för koppar – men även på högre priser på livsmedelsråvaror, främst på grund av kraftigt stigande kakaopriser till följd av allvarliga leveransstörningar i Västafrika. Detta uppåtriktade tryck på priserna antas gradvis avta under prognosperioden.

De bilaterala växelkurserna väntas under prognosperioden vara oförändrade på de genomsnittliga nivåer som rådde under de tio arbetsdagarna fram till stoppdatumet. Detta implicerar en växelkurs på 1,08 USD per euro under prognosperioden som är 0,3 procent lägre än vad som antogs i prognoserna från december 2023. Antagandet om eurons effektiva växelkurs innebär en depreciering på 0,3–0,4 procent jämfört med antagandet i prognoserna från december 2023.

Bostadsinvesteringarna beräknas minska ytterligare 2024, innan de återhämtar sig 2025 och 2026 i takt med att strama finansieringsförhållanden gradvis minskar och hushållens inkomster stadigt ökar. Bostadsinvesteringarna föll sannolikt igen under det sista kvartalet 2023, efter nedgångar under de två föregående kvartalen. Den nedåtgående trenden väntas fortsätta under 2024 på grund av den tidigare betydande åtstramningen av finansieringsförhållanden, bland annat kraftigt höjda bolåneräntor och bankernas skärpta utlåningskrav. I takt med att finansieringsförhållandena gradvis förbättras, hushållens inkomster stadigt ökar och framtidstron stärks förväntas dock bostadsinvesteringarna öka igen från och med 2025 och växa i snabbare takt 2026.

Företagsinvesteringarna väntas förbli svaga 2024 för att sedan gradvis öka i linje med förbättrade finansieringsförhållanden, starkare efterfrågan och förstärkningseffekter från NGEU-programmet (Next Generation EU). Företagsinvesteringarna i euroområdet beräknas ha minskat kraftigt under det sista kvartalet 2023, en betydligt kraftigare nedgång än väntat. Denna överraskning återspeglar för det första en snabbare än förväntad avveckling av orderstockar och företagens interna finansieringsbuffertar, som tidigare hade motverkat strama finansieringsförhållanden och för det andra fördröjt NGEU-utbetalningar, som senarelagt potentiella utträngningseffekter. Sammantaget förväntas företagsinvesteringarna i euroområdet minska under 2024 (i motsats till den måttliga tillväxt som förutsågs i prognoserna från december 2023), men öka under 2025 och 2026. Denna återhämtning på medellång sikt återspeglar att de negativa finansieringsförhållandena gradvis bromsar av och även den privata sektorns pågående insatser för att öka gröna och digitala investeringar, tillsammans med en starkare inhemsk och utländsk efterfrågan.

Ruta 2

Omvärlden

Den globala ekonomiska tillväxten dämpades vid årsskiftet när den penningpolitiska åtstramningen fortsatte att få genomslag i ekonomin.[7] Den beräknas minska något till 3,4 procent i år, jämfört med de 3,5 procent som beräknats för 2023. Denna dämpning återspeglar effekterna av allt svagare gynnsamma faktorer, t.ex. minskningen av överskottssparande och en gradvis avkylning av arbetsmarknaden, som tidigare stödde hushållens konsumtion i utvecklade ekonomier. Den globala tillväxten beräknas minska till 3,2 procent per år under perioden 2025–2026, vilket är något lägre än genomsnittet under det senaste årtiondet. I USA väntas tillväxten försvagas i år på grund av den pågående anpassningen på arbetsmarknaden och transmissionen av strama penningpolitiska standarder och bankernas utlåningsnormer. I Kina är privatkonsumtionen fortsatt dämpad mot bakgrund av den svaga fastighetsmarknaden. Jämfört med prognoserna från december 2023 har den globala tillväxten uppreviderats för i år, främst på grund av överraskande positiva data i stora ekonomier, framför allt i USA, i slutet av 2023.

Världshandeln väntas återhämta sig och börja växa mer i linje med den globala ekonomiska aktiviteten på medellång sikt. Efter en period av svag global handelsdynamik i ett läge med ombalansering efter pandemin av efterfrågan från varor till tjänster tyder de senaste uppgifterna på en återhämtning, om än mindre än vad som tidigare förväntats. Trafikstörningar i Röda havsområdet bedöms endast få begränsad inverkan på grundscenariot för den globala handeln. Leverantörernas leveranstider förlängdes bara något på global nivå i januari och låg kvar långt under nivåerna från 2021 till 2022, då de globala leveranskedjorna var hårt ansträngda. Det finns ett antal förmildrande faktorer. För det första verkar det finnas gott om outnyttjade fraktkapacitet eftersom den globala efterfrågan på varor är relativt dämpad och världens lastfartygsflotta har expanderat. För det andra är trängseln i hamnar runt om i världen i stort sett oförändrad, vilket signalerar om förmåga att hantera omdirigerade fartyg. Slutligen dämpar tillverkarnas höga lager effekterna av längre leveranstider på produktionen. Riskerna för den globala handeln och inflationen skulle dock öka om störningarna i Röda havsområdet eskalerade och bli mycket mer ihållande (se ruta 3). Den globala handeln förväntas öka med 2,8 procent i år, med 3,1 procent 2025 och med 3,2 procent 2026, vilket är i stort sett oförändrat jämfört med tidigare prognoser. Trots den förväntade återhämtningen och en återgång till en historisk enhetlig handelselasticitet i förhållande till den globala tillväxten senast 2025 förväntas den globala handeln ligga kvar under sin historiska trendnivå. Detta återspeglar effekterna av de pågående strukturella förändringarna i handelsförbindelserna till följd av ökande geopolitiska spänningar. Utländsk efterfrågan på export från euroområdet beräknas ha ökat med bara 0,6 procent 2023, vilket är en något svagare takt än vad som förutsågs i de tidigare prognoserna. Utländsk efterfrågan förväntas återhämta sig, men mer gradvis än vad som förutsågs i prognoserna från december 2023. Den hålls tillbaka av svagare importtillväxt i vissa av euroområdets viktigaste handelspartner, däribland Storbritannien samt central- och östeuropeiska länder. Dessutom innebär en långsammare återhämtning av importen i dessa länder vid årsskiftet en mer gradvis återhämtning av den utländska efterfrågan på export från euroområdet i år. Därefter är revideringarna av utländsk efterfrågan på export från euroområdet små.

Tabell

Omvärlden

(årliga procentuella förändringar)

Mars 2024 | December 2023 | |||||||

|---|---|---|---|---|---|---|---|---|

2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Global real BNP (exklusive euroområdet) | 3,5 | 3,4 | 3,2 | 3,2 | 3,3 | 3,1 | 3,2 | 3,2 |

Global handel (exklusive euroområdet)1) | 1,2 | 2,8 | 3,1 | 3,2 | 1,1 | 3,0 | 3,0 | 3,2 |

Utländsk efterfrågan på export från euroområdet2) | 0,6 | 2,4 | 3,1 | 3,2 | 0,8 | 2,6 | 2,9 | 3,1 |

Internationell KPI (exklusive euroområdet) | 4,9 | 4,1 | 3,2 | 2,8 | 5,0 | 4,4 | 3,4 | 2,9 |

Konkurrenternas exportpriser i nationell valuta3) | -0,7 | 2,5 | 2,7 | 2,6 | -0,3 | 3,2 | 2,7 | 2,6 |

Obs: Uppgifterna kan laddas ned från databasen för makroekonomiska prognoser på ECB:s webbplats.

1) Beräknat som ett viktat genomsnitt av importen.

2) Beräknat som ett viktat genomsnitt av euroområdets handelspartners import.

3) Beräknat som ett vägt genomsnitt av exportdeflatorer för euroområdets handelspartner.

Den totala årliga inflationen på global nivå beräknas minska under prognosperioden medan ökningen i priserna på konkurrenternas export i euroområdet beräknas bli positiv i år. Inflationen i det globala konsumentprisindexet låg på 4,9 procent 2023 och beräknas sjunka gradvis till 4,1 procent 2024, 3,2 procent 2025 och 2,8 procent 2026. Även om inflationen i utvecklade ekonomier väntas gå ned mot centralbankernas mål i gradvis takt väntas inflationen i tillväxtekonomierna stiga något i år för att sedan åter sjunka. Detta mönster återspeglar en förväntad stigande inflation i vissa större ekonomier som Kina, Ryssland och Turkiet. Exportpriserna för euroområdets konkurrenter (i nationella valutor och på årsbasis) gick ner under de tre sista kvartalen 2023 i takt med att råvarupriserna föll och trycket från inhemska och utländskt pipelinetryck minskade avsevärt. Till följd av att dessa faktorer avtar väntas tillväxten i konkurrenternas exportpriser åter bli positiv 2024. Jämfört med prognoserna från december 2023 har tillväxttakten nedreviderats något för 2024, mot bakgrund av lägre minskat pipelinetryck och något lägre priser på energiråvaror.

Euroområdets handel torde förbättras, även om den historiskt sett fortfarande är dämpad. Euroområdets reala export fortsatte att minska under det tredje kvartalet 2023, men beräknas ha återhämtat sig under det fjärde kvartalet. Den väntas växa under prognosperioden i stort sett i linje med utvecklingen av utländsk efterfrågan. Grundscenariot innehåller i detta avseende inga betydande effekter av störningarna i Röda havet som förväntas bli kortvariga (se ruta 2 om grundscenariot, och ruta 3 om ett scenario med upptrappning av störningarna). Jämfört med prognoserna från december 2023 är euroområdets exportmarknadsandel något högre under prognosperioden men förväntas ligga kvar långt under nivåerna före pandemin på grund av utmaningar med konkurrenskraften i samband med eurons tidigare appreciering och tidigare energichocker. Importen överraskade på nedåtsidan under det tredje kvartalet 2023, och på kort sikt förväntas den öka mer måttligt än vad som förutsågs i prognoserna från december 2023, p.g.a. svaga handelsintensiva efterfrågekomponenter, t.ex. investeringar. Därefter beräknas importen återhämta sig i takt med att den inhemska efterfrågan gradvis återhämtar sig. På det hela taget beräknas nettohandeln – som har varit starkare än väntat i de senaste uppgifterna – förbli något högre på kort sikt medan bidraget till BNP i stort sett beräknas bli neutralt 2024 och 2025 och stödja tillväxten något 2026 (diagram 2). Bytesförhållandena väntas fortsätta att förbättras på kort sikt, främst beroende på lägre importpriser, vilket återspeglar nedgången i energipriserna. Detta innebär en högre bytesbalans, som från och med 2024 väntas återgå till de nivåer som rådde före energikrisen.

Diagram 2

Euroområdets reala BNP – dekomponering i främsta utgiftskomponenter

(årliga procentuella förändringar, bidrag i procentenheter)

Anm.: Uppgifterna är säsongsjusterade och arbetsdagskorrigerade. Historiska data kan skilja sig från Eurostats senaste publiceringar p.g.a. uppgifter som publicerats efter stoppdatumet för prognoserna. Den vertikala linjen visar början på prognosperioden.

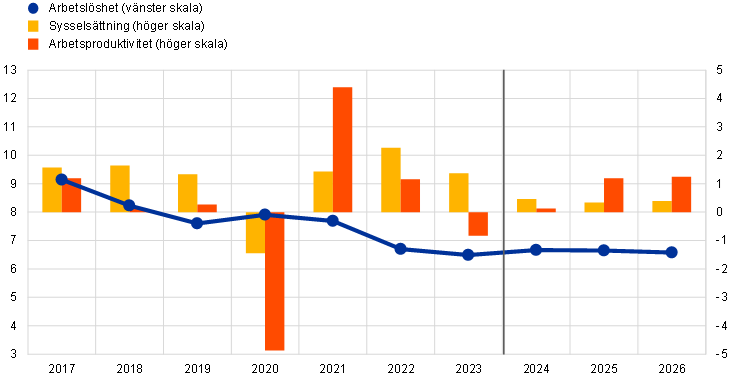

Arbetsmarknaden förblir motståndskraftig, även om den håller på att avta något eftersom sysselsättningstillväxten väntas vända från den starka tillväxt som uppmättes 2023. I stort sett i linje med prognoserna från december 2023 väntas tillväxten i den totala sysselsättningen minska från 1,4 procent 2023 till 0,5 procent 2024 och stabiliseras på 0,3 procent och 0,4 procent 2025 och 2026 (diagram 3). Tillväxten i arbetsproduktivitet väntas öka under prognosperioden, men produktivitetsnivåerna under 2026 förutspås ligga betydligt under den långsiktiga linjära trenden. Arbetslösheten väntas visa en något puckelformad profil till följd av svag ekonomisk aktivitet med en viss eftersläpning och tros öka till 6,7 procent 2024 och därefter minska till 6,6 procent 2025 och 2026 Arbetslösheten har nedreviderats med 0,1 procentenhet för 2024 och 2025 och med 0,2 procentenheter för 2026.

Diagram 3

Arbetsmarknaden i euroområdet

(procent av arbetskraften (vänster skala), årlig procentuell förändring (höger skala))

Obs: Den vertikala linjen visar början på prognosperioden.

Ruta 3

Scenarioanalys av en eventuell ytterligare upptrappning av konflikten i Röda havsområdet

I detta scenario analyseras riskerna i förhållande till grundscenariot från mars 2024 till följd av mer långvariga störningar i sjöfarten i Röda havet och i Adenviken. Efter upprepade attacker av Houthi-rebeller på fraktfartyg som passerar Bab-al-Mandabsundet (dvs. den södra införselorten till Röda havet för fartyg till Suezkanalen) har transitvolymerna minskat med cirka 70 procent sedan början av december 2023 (diagram A, panel a).[8] I grundscenariot från mars 2024 antas att transportstörningarna är relativt kortvariga och att effekterna av dessa kommer att begränsas (ruta 2). I denna ruta granskas ett scenario med mer allvarliga och långvariga störningar fram till slutet av tredje kvartalet, med en faktisk stängning av Suezkanalen, medan en gradvis normalisering sker under fjärde kvartalet 2024. Scenariot utgår från att konflikten inte eskalerar till att omfatta större oljeproducerande länder (t.ex. Iran), med till exempel en delvis stängning av Hormuzsundet som följd.[9] Det senare skulle få större ekonomiska effekter med tanke på att en betydande volym av oljehandeln sker via denna väg (cirka 20 procent).

De störningar i Röda havet som observerats hittills kan påverka den globala ekonomin genom högre fraktkostnader, stigande oljepriser och lägre handel, men än så länge verkar effekterna vara begränsade. Omkring 12 procent av de globala rå-oljetransporterna och 10 procent av all global sjöburen handel efter volym passerar Suezkanalen. Sjöfartsstörningarna kan få flera oönskade effekter. För det första kan försenade oljeleveranser leda till högre oljepriser till följd av ett stramare globalt oljeutbud. Efter en kort period av volatilitet har emellertid spotpriset på Brent-råolja fallit och ligger för närvarande under den nivå som noterades efter de första Houthi-attackerna.[10] Detta beror på att oljetankfartyg som transiterar regionen är i stort sett opåverkade och endast ett fåtal oljeföretag har avbrutit sin verksamhet i området (diagram A, panel b).[11],,[12] För det andra påverkas den globala handelsvolymen och fraktkostnaderna, eftersom resorna mellan Asien och Europa är cirka 30 procent längre på grund av att sjöfarten går runt Godahoppsudden, med en ökad efterfrågan på global kapacitet för containerfrakt. Till följd av detta kan högre transportkostnader slå igenom i högre konsumentpriser. Sedan Houthi-attackerna inleddes har fraktkostnaderna för fraktcontainrar faktiskt ökat betydligt längs specifika rutter, men ligger fortfarande långt under de höga nivåer som noterades 2021 och 2022 (diagram A, panel c). För det tredje kan förseningar i sjöfarten störa produktionen genom den minskade tillgången på råvaror och insatsvaror, särskilt i industrisektorer som är beroende av leveranskedjor ”just in time”. I januari 2024 steg inköpschefsindex för leverantörernas leveranstider för länder som är mer exponerade för fraktstörningar, men låg kvar långt under nivåerna 2021 och 2022 (diagram A, panel d). Även om störningar på kritiska sjöfartsleder som Röda havet kan öka osäkerheten på de globala marknaderna ligger VIX-indexet, vilket ger en bild av osäkerheten på finansmarknaden, fortfarande under den nivå som registrerades vid de första Houthi-attackerna (diagram A, panel b).

Diagram A

Utvecklingen av viktiga indikatorer för skeppsfart

a) Sjötransportvolym | b) Oljepriser och volatilitet på finansmarknaderna |

(index, november, 2023 = 100) | (index) |

|

|

c) Priser för vattenvägstransport | d) PMI-leverantörernas leveranstider |

(Index, 5 november 2023 = 100) | (spridningsindex) |

|

|

Källor: IMF PortWatch, Bloomberg, Haver Analytics, HARPEX (Harper Petersen Charter Rates Index), Freightos Baltic Index (FBX), S &P Global och ECB:s beräkningar.

Anm.: I panel a beräknas sjötransportvolymerna som glidande medelvärden för sjöfarten där den historiska utvecklingen av transportvolymerna från 2019 till 2022 rapporteras i det lägsta intervallet, och i förhållande till avsända volymer den 1 december under ett givet år. I panel b) Tkg från BP avser British Petroleums tillkännagivande att landet skulle avbryta transporter genom Röda havet. I panel d används en inverterad skala, där de lägsta noteringarna för PMI:s leveranstider noterades i april 2022 för globala data (exklusive euroområdet), juli 2021 för USA, maj 2021 för euroområdet och april 2020 för både Kina och Storbritannien. De senaste observationerna avser den 11 februari 2024 (sjötransportvolym), den 26 februari 2024 (oljepriser och VIX volatilitetsindex) och den 23 februari 2024 (priser för vattenvägstransport).

Modellbaserade uppskattningar tyder på att konsekvenserna av eskalerande sjöfartsstörningar för världshandeln och euroområdets handel sannolikt kommer att bli begränsade. Effekterna av ett scenario med mer långvariga fraktstörningar på handelsvolymerna kvantifieras med hjälp av vektorautoregressiva (VAR) modeller för global handel och euroområdets handel. Störningar i sjöfarten belyses av Federal Reserve Bank of New Yorks Global Supply Chain Pressure Index (GSCPI), och vi exploaterar de hinder i Suezkanalen som orsakades av containerfartyget ”Ever Given” 2021 för att kalibrera störningarna i leveranskedjan i samband med en blockad i denna sjöfartsled.[13],,[14] I detta scenario skulle den globala handelstillväxten minska med 1,1 procentenheter 2024 och med 0,5 procentenheter 2025 jämfört med grundscenariot från mars 2024, utan effekt för 2026 (diagram B, panel a). Dessa effekter återspeglar en ökad användning av sjöfartskapaciteten och en minskning av lagren till följd av längre störningar i handeln, men även en nedgång i handeln till följd av en mer ihållande ökning av sjöfartspriserna.[15] Effekterna på euroområdets handel är större. Jämfört med grundscenariot skulle euroområdets exporttillväxt bli 1,3 procentenheter lägre 2024 och 0,8 procentenheter lägre 2025. Detta beror på att euroområdet i relativt högre grad exponeras för störningar i Suezkanalen, men också på euroområdets relativt sett större öppenhet i handeln och integrering av den globala värdekedjan.

I eskaleringsscenariot skulle euroområdets inflation ligga omkring 0,25 procentenheter över grundscenariot både 2024 och 2025, men effekten skulle bli mindre 2026. Inflationseffekterna av högre fraktkostnader är begränsade eftersom kostnaderna för sjöfartshandeln endast utgör en liten del av de totala insatskostnaderna. Dessutom förefaller det osannolikt att de högre insatspriserna fullt ut kommer att slå igenom i konsumentpriserna med tanke på den nuvarande relativt svaga efterfrågan och företagens förmåga att absorbera en del av de högre kostnaderna i vinstmarginalerna. Modellbaserade uppskattningar tyder dock på att den globala inflationen i eskaleringsscenariot skulle öka med 0,15 procentenheter 2024 och med 0,20 procentenheter 2025 över grundscenariot. Den något starkare effekten 2025 beror på att förändringar i spot-priser för fraktkostnader slår igenom i avtal med en viss eftersläpning, eftersom de senare förhandlas fram regelbundet. Med tanke på euroområdets större störningsexponering skulle HIKP-inflationen i euroområdet visa en större inverkan på omkring 0,25 procentenheter (jämfört med grundscenariot) både 2024 och 2025 (diagram B, panel b). Effekterna på inflationen i euroområdet 2026 skulle//torde bli små eftersom effekter av återöppnande delvis skulle kompensera för det fördröjda genomslaget från fraktkostnader på inflationen.

Diagram B

Påverkan på global handel och inflation i euroområdet under eskaleringsscenariot

a) Handelsflöden | b) Konsumentpriser |

(avvikelse från grundscenariots tillväxttakt, procentenheter) | (avvikelse från grundscenariots tillväxttakt, procentenheter) |

|  |

Källa: Beräkningar av ECB:s experter.

3 Utsikter för de offentliga finanserna

Den finanspolitiska inriktningen i euroområdet beräknas fortsätta att stramas åt 2024 och plana ut under senare år (tabell 3). Det partiella tillbakadragandet av energi- och inflationsstödsåtgärder beräknas ha resulterat i en åtstramning av finanspolitiken (som definieras som förändringen i det konjunkturjusterade primärsaldot[16]) 2023 och en mer betydande åtstramning förväntas 2024. Under 2025 beräknas den finanspolitiska inriktningen stramas åt endast något på grund av en ytterligare nedtrappning av de återstående energistödsåtgärderna och höjningar av direkta skatter och sociala avgifter, delvis kompenserade av begränsade ökningar av offentliga investeringar och offentlig konsumtion. Den finanspolitiska inriktningen väntas vara neutral 2026. Jämfört med prognoserna från december 2023 är euroområdets finanspolitiska inriktning i stort sett oförändrad, eftersom (relativt begränsade) revideringar på nationell nivå och mellan olika finanspolitiska instrument till stor del tar ut varandra.

Tabell 3

Makroekonomiska prognoser för euroområdet

(i procent av BNP)

Mars 2024 | December 2023 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

Finanspolitisk inriktning (justerad för NGEU-bidrag)1) | 0,5 | 0,3 | 0,7 | 0,1 | 0,0 | 0,3 | 0,7 | 0,1 | 0,1 |

Budgetsaldo, offentlig sektor (i procent av BNP) | -3,6 | -3,2 | -2,9 | -2,8 | -2,8 | -3,1 | -2,8 | -2,7 | -2,6 |

Strukturellt budgetsaldo (i procent av BNP)2) | -3,5 | -3,2 | -2,6 | -2,6 | -2,7 | -3,2 | -2,7 | -2,6 | -2,7 |

Den offentliga sektorns bruttoskuld (i procent av BNP) | 90,9 | 88,3 | 88,5 | 88,5 | 88,6 | 88,7 | 88,3 | 88,1 | 88,1 |

Obs: Uppgifterna kan laddas ned från databasen för makroekonomiska prognoser på ECB:s webbplats.

1) Den finanspolitiska inriktningen mäts som förändring i det konjunkturjusterade primärsaldot exklusive statligt stöd till finanssektorn. Siffrorna justeras också för förväntade bidrag inom ramen för Next Generation EU (NGEU) på inkomstsidan. En negativ siffra innebär en mer expansiv finanspolitisk inriktning.

2) Beräknat som den offentliga sektorns budgetsaldo, rensat för kortvariga effekter i konjunkturcykeln och tillfälliga åtgärder enligt Europeiska centralbankssystemets definition av tillfällighet.

Euroområdets budgetsaldo väntas förbättras under prognosperioden, men i mindre utsträckning än vad som förutsågs i prognoserna från december 2023, medan skuldkvoten beräknas följa en något uppåtgående trend. Budgetunderskottet beräknas under 2024 minska till 2,9 procent av BNP och ligga kvar under referensvärdet på 3 procent under resten av prognosperioden. Under 2026 beräknas budgetunderskottet vara 0,8 procentenheter under 2022 års siffra. Detta beror främst på en minskning av det konjunkturjusterade primära underskottet 2023–2025 som anses uppväga en ökning av räntebetalningarna. Jämfört med prognoserna från december 2023 beror det något högre underskottet under prognosperioden på en försämring i konjunkturkomponenten, som delvis uppvägs av nedrevideringar av räntebetalningar vilka återspeglar mer gynnsamma finansieringsförhållanden. Euroområdets skuldkvot beräknas ha minskat till 88,3 procent 2023, men förväntas öka något fram till 2026 på grund av primära underskott och förväntade positiva underskotts-/skuldanpassningar, som delvis bli kompenserade av negativa ränte-/tillväxtskillnader. Efter en gynnsam baseffekt från 2023 har skuldkvoten uppreviderats under prognosperioden jämfört med prognoserna från december 2023, främst på grund av högre primära underskott.

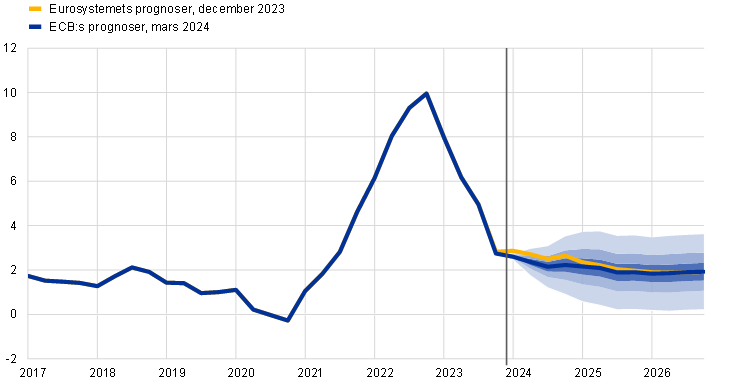

4 Priser och kostnader

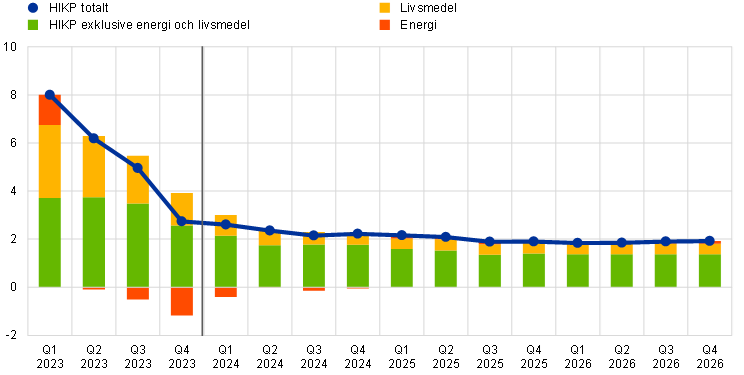

Den totala HIKP-inflationen beräknas sjunka betydligt från 5,4 procent 2023 till 2,3 procent 2024 för att sedan sjunka ytterligare till 2,0 procent 2025 och 1,9 procent 2026 (diagram 4). Under de närmaste kvartalen förväntas HIKP-inflationen fortsätta att sjunka, om än mer gradvis än tidigare, och uppvisa viss volatilitet till följd av baseffekterna från energikomponenten och tidpunkten för påsken i år.[17] En återhämtning i den årliga förändringstakten i energikomponenten som drivs av baseffekter under 2024 (diagram 5) förväntas delvis uppväga den ytterligare nedgången i HIKP-inflationen exklusive energi och livsmedel (HIKPX) och i livsmedelsinflationen. Därefter återspeglar den gradvisa nedgången i HIKP-inflationen främst en fortsatt måttlig HIKPX-inflation i och med att livsmedels- och energiinflationen beräknas röra sig i sidled (diagram 6).

Diagram 4

HIKP-inflation i euroområdet

(årliga procentuella förändringar)

Anm.: Den vertikala linjen visar början på prognosperioden. Intervallen kring de centrala prognoserna för HIKP-inflationen baseras på tidigare prognosfel, efter justering för extremvärden. Intervallen, från mörkaste till ljusaste, visar sannolikheterna på 30 procent, 60 procent och 90 procent för att utfallet av HIKP-inflationen kommer att falla inom respektive intervall. För mer information, se ruta 6 i ECB:s experters makroekonomiska prognoser för euroområdet, mars 2023.

Diagram 5

Kumulativ effekt av baseffekter från energikomponenten på den totala HIKP-inflationen från november 2024

(procentenheter)

Källor: Eurostat och ECB:s beräkningar.

Anm.: Baseffekter avser effekten på förändringar i den årliga inflationstakten till följd av exceptionella prisrörelser för tolv månader sedan i förhållande till en långsiktig genomsnittlig månadstakt. Den kumulativa effekten av baseffekter visas i förhållande till en viss referensmånad. Baseffekterna skulle t.ex. innebära en ökning med 0,8 procentenhet av den totala HIKP-inflationen i maj 2024 jämfört med inflationstakten i januari 2024.

Energiinflationen beräknas förbli negativ under större delen av 2024, med en viss volatilitet kopplad till baseffekter, innan den stabiliseras till nära noll under 2025 och i början av 2026, med nya ökningar mot slutet av prognosperioden. Efter nedgången under hösten 2023 förväntas energiinflationen återgå till något positiv territorium i slutet av 2024 på grund av uppåtriktade baseffekter, avvecklingen av statliga energikompensationsåtgärder och effekterna av genomförandet av klimatförändringsåtgärder i vissa länder. Mellan januari och december 2024 svarar uppåtriktade baseffekter för den förväntade svängningen i energiinflationen, där effekten delvis uppvägs av lägre råvarupriser. Dessutom beräknas förändringar i energi- och inflationskompenserande finanspolitiska åtgärder från december 2023 ge en uppåtriktad effekt på den totala inflationen på 0,3 procentenheter under 2024. Detta är marginellt lägre än vad som förväntades i prognoserna från december 2023 på grund av förändringar i tidpunkter och i vilken utsträckning dessa åtgärder har upphävts i vissa länder. När de uppåtriktade baseffekterna och effekterna av tillbakadragandet av energirelaterade finanspolitiska åtgärder avtar innebär en något nedåtgående kurva för terminspriserna på energiråvaror, tillsammans med uppåtriktade effekter från vissa finanspolitiska åtgärder i samband med klimatomställning, att HIKP:s energiinflation ligger nära noll 2025 och 2026.

Livsmedelsinflationen väntas minska kraftigt från 10,9 procent 2023 till i genomsnitt 3,2 procent 2024 på grund av avtagande pipelinetryck från tidigare ökningar av insatskostnaderna och därefter stabiliseras på 2,3 procent 2025 och 2026. Efter kraftiga nedgångar under första kvartalet 2024 väntas den årliga inflationstakten för livsmedelspriser dämpas mer gradvis under resten av året, beroende på lättande pipelinetryck av sjunkande priser på energi och livsmedelsråvaror. Å andra sidan väntas ett fortsatt dynamiskt arbetskostnadstryck förhindra en kraftigare avveckling och deras fördröjda effekter kommer att hålla uppe livsmedelsinflationen under prognosperiodens två sista år.

Diagram 6

HIKP-inflation i euroområdet – dekomponering i huvudkomponenter

(årliga procentuella förändringar, i procentenheter)

Obs.: Den vertikala linjen visar början på prognosperioden.

HIKPX-inflationen väntas fortsätta att sjunka i takt med att pipelinetryck avtar, men i mer gradvis takt än den senaste tiden i takt med att det höga arbetskostnadstrycket gradvis slår igenom (diagram 7). HIKPX-inflationen förväntas sjunka från 3,7 procent fjärde kvartalet 2023 till 2,5 procent fjärde kvartalet 2024 i takt med att de uppåtriktade effekterna av flaskhalsar på utbudssidan, återöppnande effekter efter pandemin och indirekta effekter av tidigare energi- och livsmedelspriser avtar och i takt med att den nedåtriktade effekten av den penningpolitiska åtstramningen fortsätter att slå igenom. Prognoserna inkluderar försumbara effekter från störningar av sjöfarten i Röda havet på varuinflationen, vilket är i linje med antagandet om en snabb lösning av dessa och att fraktkostnader ofta baseras på långfristiga kontrakt.[18] Därefter beräknas HIKPX-inflationen uppgå till i genomsnitt 2,1 procent och 2,0 procent 2025 respektive 2026, vilket återspeglar avtagande effekter från tidigare pipelinetryck och flaskhalsar på utbudssidan, normalisering av efterfrågan efter återöppningen efter pandemin och den penningpolitiska åtstramningen. En snabbare tillbakagång anses hindras av ett minskat men fortfarande högt uppåtriktat tryck från arbetskostnadsutvecklingen som delvis dämpas av vinstmarginalerna.

Diagram 7

HIKP-inflation i euroområdet exklusive energi och livsmedel

(årliga procentuella förändringar)

Anm.: Den vertikala linjen visar början på prognosperioden. Intervallen som visas runt de centrala prognoserna för HIKPX-inflationen baseras på tidigare prognosfel, efter justering för extremvärden. Banden, från mörkast till ljusast, visar 30-, 60- respective 90-procents sannolikhet att HIKPX-inflationen faller inom respektive intervall. För mer information, se ruta 6 i ECB:s experters makroekonomiska prognoser för euroområdet, mars 2023.

Jämfört med prognoserna från december 2023 har utsikterna för den totala HIKP-inflationen nedreviderats med 0,4 procentenheter för 2024 och med 0,1 procentenhet för 2025, och de är oreviderade för 2026, medan HIKPX-inflationen har nedreviderats under hela prognosperioden. Nedrevideringen av HIKP-inflationen 2024 beror främst på energikomponenten som väntas bli lägre på grund av nya dataöverraskningar och lägre priser på energiråvaror. Indirekta effekter av lägre energipriser väntas gradvis slå igenom. Tillsammans med svagare tillväxtutsikter och lägre tillväxt i enhetsarbetskostnader leder detta till nedrevideringar av HIKPX-inflationen under prognosperioden. Den totala inflationen under 2026 är oreviderad som resultat av upprevideringar av energiinflationen till följd av de mer uppåtriktade kurvorna för olje- och gaspriserna, vilka uppväger nedrevideringarna av inflationstakten för livsmedel och HIKPX.

Tabell 4

Pris- och kostnadsindikatorer för euroområdet

(årliga procentuella förändringar)

Mars 2024 | December 2023 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

2022 | 2023 | 2024 | 2025 | 2026 | 2023 | 2024 | 2025 | 2026 | |

HIKP | 8,4 | 5,4 | 2,3 | 2,0 | 1,9 | 5,4 | 2,7 | 2,1 | 1,9 |

HIKP energi | 37,0 | -2,0 | -1,6 | 0,5 | 0,6 | -1,9 | 1,2 | 0,3 | -0,1 |

HIKP livsmedel | 9,0 | 10,9 | 3,2 | 2,3 | 2,3 | 10,9 | 3,2 | 2,5 | 2,3 |

HIKP exklusive energi | 5,1 | 6,3 | 2,7 | 2,2 | 2,0 | 6,3 | 2,8 | 2,4 | 2,1 |

HIKP exklusive energi och livsmedel | 3,9 | 4,9 | 2,6 | 2,1 | 2,0 | 5,0 | 2,7 | 2,3 | 2,1 |

HIKP exklusive energi, livsmedel och förändringar i indirekta skatter1) | 3,9 | 4,9 | 2,6 | 2,1 | 2,0 | 5,0 | 2,7 | 2,3 | 2,1 |

BNP-deflator | 4,6 | 5,9 | 2,9 | 2,3 | 1,9 | 5,6 | 2,9 | 2,5 | 1,9 |

Importdeflator | 17,5 | -3,0 | -0,4 | 2,4 | 2,2 | -2,9 | 1,0 | 2,3 | 2,0 |

Enhetsarbetskraftskostnader | 3,3 | 6,2 | 4,4 | 2,3 | 1,7 | 6,1 | 4,1 | 2,6 | 2,0 |

Ersättning per anställd | 4,5 | 5,3 | 4,5 | 3,6 | 3,0 | 5,3 | 4,6 | 3,8 | 3,3 |

Arbetsproduktivitet2) | 1,2 | -0,8 | 0,1 | 1,2 | 1,2 | -0,8 | 0,4 | 1,1 | 1,2 |

Anm.: BNP och importdeflatorer, enhetsarbetskraftskostnader, ersättning per anställd samt arbetsproduktivitet avser säsongsjusterade och arbetsdagskorrigerade uppgifter. Historiska data kan skilja sig från Eurostats senaste publiceringar p.g.a. uppgifter som publicerats efter stoppdatumet för prognoserna. Uppgifter kan laddas ned, även på kvartalsbasis, från databasen för makroekonomiska prognoser på ECB:s webbplats.

1) Delindexet är baserat på uppskattningar av faktiska effekter av indirekta skatter. Dessa kan skilja sig från Eurostats uppgifter, som utgår från ett fullständigt och omedelbart genomslag av indirekta skatteeffekter på HIKP.

2) Mått som BNP i fasta priser per anställd.

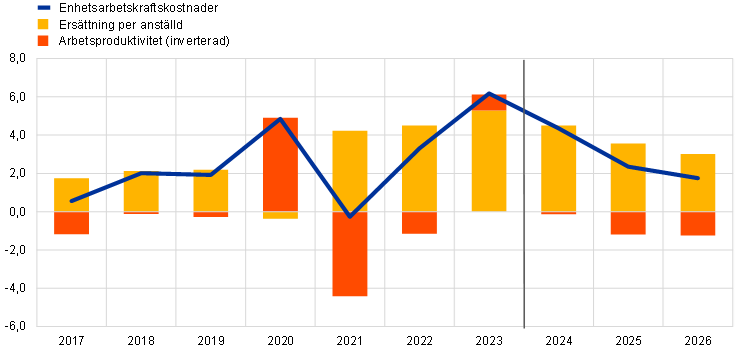

Den nominella lönetillväxten beräknas senast 2025 minska gradvis, men förbli hög, vilket möjliggör en upphämtning av reallönerna till de nivåer som rådde före inflationsuppgången. Ökningen i ersättning per anställd beräknas ha minskat under fjärde kvartalet 2023 och beräknas fortsätta att dämpas under prognosperioden. Ökningen är dock fortsatt hög jämfört med historiska nivåer p.g.a. fortsatt strama arbetsmarknader, inflationskompensation och höjningar av minimilöner. I slutet av perioden bedöms den uppgå till 3,0 procent, en takt som i stort sett motsvarar summan av den förväntade produktivitetstillväxten och inflationen. Jämfört med prognoserna från december 2023 har tillväxttakten för 2024 nedreviderats något eftersom lägre löneglidning p.g.a. svagare ekonomiska utsikter mer än väl väntas uppväga en starkare avtalslöneutveckling. För 2025 och 2026 nedreviderades även ökningstakten för ersättningen per anställd, vilket återspeglar en förväntad tidigare återhämtning i reallönerna och motsvarande förväntningar på en något lägre kompensation för inflation. Tillväxten i enhetsarbetskostnader väntas ha nått sin topp 2023 och beräknas sjunka markant, delvis på grund av den förväntade ökningen i produktivitetstillväxt (diagram 8).

Diagram 8

Dekomponering av enhetsarbetskostnader i euroområdet

(årlig procentuell förändring, procentenheter)

Obs.: Den vertikala linjen visar början på prognosperioden.

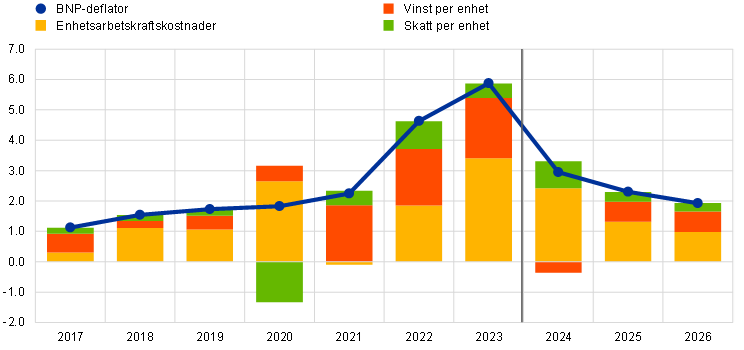

Det inhemska pristrycket, mätt som ökningstakt för BNP-deflatorn, väntas fortsätta att minska gradvis och vinsttillväxten ger först en buffert för ett högt arbetskraftskostnadstryck för att därefter återhämta sig (diagram 9). Den årliga ökningstakten i BNP-deflatorn nådde en topp på 6,3 procent under första kvartalet 2023 och beräknas fortsätta att sjunka snabbt till ett genomsnitt på 2,9 procent i slutet av 2024, för att därefter minska mer gradvis till i genomsnitt 1,9 procent 2026. Även vinsttillväxten per enhet nådde en topp i början av 2023 och har därefter avtagit. Den väntas bli negativt 2024, vilket innebär att vinsterna kommer att dämpa den relativt starka ökningen av arbetskraftskostnaderna. I takt med att tillväxten i enhetsarbetskostnader avtar förväntas vinsttillväxten per enhet återhämta sig något från och med 2025, med stöd av en robust ekonomisk återhämtning och stärkt produktivitetstillväxt.[19]

Diagram 9

BNP-deflator i euroområdet – dekomponering av inkomstsidan

(årliga procentuella förändringar, i procentenheter)

Obs.: Den vertikala linjen visar början på prognosperioden.

Efter en något negativ årstakt 2024 väntas ökningen i importpriserna ligga något över 2 procent under prognosperiodens senare år. Tillväxten i importdeflatorn väntas ha minskat kraftigt från 17,5 procent 2022 till -3,0 procent 2023 och -0,4 procent 2024. Den väntas bli positiv under andra halvåret 2024 och ligga på 2,4 procent 2025 och 2,2 procent 2026, vilket i stort sett är i linje med den förväntade utvecklingen av exportkonkurrenternas priser (ruta 2).

Ruta 4

Känslighetsanalys: alternativa banor för energi och livsmedel

Den framtida prisutvecklingen på energiråvaror är mycket osäker och alternativa utvecklingsbanor för olje- och gasråvarupriserna skulle kraftigt påverka de ekonomiska utsikterna, särskilt för inflationen. Medan prognoserna av Eurosystemets experter baseras på de tekniska antagandena i ruta 1 härleds i denna analys alternativa nedåt- och uppåtbanor från de 25:e och 75:e percentilerna av de implicita neutrala tätheterna för både olje- och gaspriserna.[20] Medan oljeprisfördelningen är nästan symmetrisk visar gasprisfördelningen på tydliga uppåtrisker för de tekniska antagandena i prognoserna från mars 2024. Dessutom beaktas ett antagande om konstanta priser för både olje- och gaspriser. I varje enskilt fall beräknas ett syntetiskt energiprisindex (ett vägt genomsnitt av olje- och gasprisutvecklingen) och inverkan av de alternativa utvecklingsbanorna bedöms med en rad makroekonomiska modeller från ECB och Eurosystemet som används i framtidsbedömningarna. Genomsnittlig inverkan på den reala BNP-tillväxten och HIKP-inflationen i dessa modeller visas i tabellen nedan.

Tabell A

Effekter av alternativa energiprisbanor

Bana 1: 25:e percentilen | Bana 2: 75:e percentilen | Bana 3: konstanta priser | |||||||

|---|---|---|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | 2024 | 2025 | 2026 | |

(avvikelse från grundscenariots nivåer, procentandelar) | |||||||||

Syntetiskt energiprisindex | -14,6 | -19,6 | -25,5 | 17,0 | 25,2 | 37,4 | 2,8 | 3,8 | 9,6 |

(avvikelser från grundscenariots tillväxttakt, procentenheter) | |||||||||

Real BNP-tillväxt | 0,0 | 0,1 | 0,1 | 0,0 | -0,2 | -0,1 | 0,0 | 0,0 | 0,0 |

HIKP-inflation | -0,5 | -0,6 | -0,5 | 0,6 | 0,8 | 0,6 | 0,1 | 0,1 | 0,2 |

Anm.: I denna känslighetsanalys används ett syntetiskt energiprisindex som kombinerar både olje- och gasterminspriser. De 25:e och 75:e percentilerna avser den options-implicita neutrala täthetsfunktionen för olje- och gaspriserna den 9 februari 2024. Värdet för de konstanta olje- och gaspriserna avser samma dag. De makroekonomiska effekterna rapporteras som genomsnitt för ett antal av ECB:s och Eurosystemets experters makroekonomiska modeller.

En liknande känslighetsanalys görs med alternativa vägar för internationella livsmedelspriser som är något uppåtriktade. I denna analys antas att de internationella priserna på livsmedelsråvaror för vete och majs från och med andra kvartalet 2024 följer 10:e och 90:e percentilen av optionsimplicita priser vid prognosernas stoppdatum. Distributionerna är något uppåtriktade, vilket sannolikt återspeglar en kombination av väder- och klimatförändringsrelaterade risker. Uppåtriskerna omfattar bland annat det aktuella fenomenet El Niño, som förväntas avta under andra kvartalet 2024 men som skulle kunna leda till fördröjda uppåtriktade effekter på livsmedelspriserna de närmaste åren och sannolikt kommer att följas av en La Niña period som vanligtvis leder till torka i Sydamerika. Uppåtriskerna omfattar även fortsatta eventuella störningar i de globala spannmålsleveranserna till följd av kriget i Ukraina. Effekterna av dessa alternativa utvecklingsbanor på euroområdets prognoser för real BNP-tillväxt och inflation bedöms med elasticiteter från Eurosystemets makroekonomiska modeller vilka används i prognoserna. Effekten på euroområdets reala BNP-tillväxt från dessa alternativa banor för livsmedelspriser skulle bli försumbara och effekterna på HIKP-inflationen framgår av tabell B.

Tabell B

Effekter av alternativa banor för livsmedelspriser

(avvikelser från grundscenariots tillväxttakt, procentenheter)

Bana 1: 10:e percentilen | Bana 2: 90:e percentilen | |||||

|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | |

Internationellt vetepris | -10,4 | -8,4 | -0,4 | 16,1 | 10,5 | 1,1 |

Internationellt majspris | -11,0 | -12,4 | -2,7 | 16,9 | 14,2 | 7,3 |

HIKP-inflation | -0,1 | -0,1 | -0,1 | 0,1 | 0,2 | 0,1 |

Anm.: I denna känslighetsanalys avser de 10:e och 90:e percentilen de options-implicita neutrala tätheterna för vete- och majspriserna den 9 februari 2024. Utvecklingen från options-implicita täthetsfunktionen som omvandlas till påverkan på priserna fritt gård i euroområdet. De makroekonomiska effekterna beräknas med hjälp av elasticiteter från Eurosystemets makroekonomiska modeller vilka används i prognoserna.

Ruta 5

Jämförelse med prognoser av andra institutioner och den privata sektorn

ECB:s experters prognoser från mars 2024 ligger till stor del inom intervallet för andra prognoser. För 2024 ligger ECB-experternas tillväxtprognos i mitten av intervallet, i linje med genomsnittet av alla andra prognosmakare och med de senaste prognoserna från OECD och Survey of Professional Forecasters (SPF), medan den ligger något över Consensus Economics prognos och under Europeiska kommissionens senaste prognos. Den ligger i den övre delen av intervallet för 2025 och något över de övriga tillgängliga prognoserna för 2026. När det gäller HIKP-inflationen ligger ECB:s prognos för 2024 i botten av intervallet, i linje med Consensus Economics prognos, men betydligt lägre än kommissionens prognos, där mer ihållande störningar i Röda havet antas få en starkare uppåtriktad effekt på inflationen. För 2025 ligger ECB:s framtidsbedömningar längst ned i ett ganska snävt intervall, i linje med SPF:s prognos och Consensus Economics prognos. För 2026 ligger ECB:s inflationsprognos något under andra tillgängliga prognoser för det året.

Tabell

Jämförelse mellan de senaste prognoserna för euroområdets reala BNP-tillväxt och HIKP-inflation

(årliga procentuella förändringar)

| Datum för offentliggörande | Real BNP-tillväxt | HIKP-inflation | ||||

|---|---|---|---|---|---|---|---|

2024 | 2025 | 2026 | 2024 | 2025 | 2026 | ||

ECB:s experters prognoser | Mars 2024 | 0,6 | 1,5 | 1,6 | 2,3 | 2,0 | 1,9 |

Europeiska kommissionen | Februari 2024 | 0,8 | 1,5 | – | 2,7 | 2,2 | – |

Consensus Economics | Februari 2024 | 0,5 | 1,3 | 1,5 | 2,3 | 2,0 | 2,0 |

OECD | Februari 2024 | 0,6 | 1,3 | – | 2,6 | 2,2 | – |

IMF | Januari 2024 | 0,9 | 1,7 | – | 2,8 | 2,1 | – |

Survey of Professional Forecasters | Januari 2024 | 0,6 | 1,3 | 1,4 | 2,4 | 2,0 | 2,0 |

Källor: Europeiska kommissionens ekonomiska interimsprognos vintern 2024, 15 februari 2024; Consensus Economics Forecasts, 15 februari 2024 (data för 2026 hämtade från enkäten från januari 2024), OECD Interim Economic Outlook, 5 februari 2024; IMF World Economic Outlook Update, 30 januari 2024; ECB Survey of Professional Forecasters, 26 januari 2024.

Anm.: Dessa prognoser är dock inte direkt jämförbara med varandra eller med de makroekonomiska prognoserna från Eurosystemets experter eftersom de färdigställdes vid olika tidpunkter. Dessutom används i dessa framtidsbedömningar olika metoder för att beräkna antaganden om finanspolitiska, finansiella och externa variabler, inklusive priser på olja, gas och andra råvaror. ECB:s experters makroekonomiska prognoser avser tillväxtsiffror på årsbasis som är kalenderjusterade för real BNP medan Europeiska kommissionen och IMF rapporterar tillväxtsiffror på årsbasis som inte är kalenderjusterade. För andra prognoser anges inte om uppgifterna är kalenderjusterade eller ej.

© Europeiska centralbanken. 2024

Postadress 60640 Frankfurt am Main, Tyskland

Telefon +49 69 1344 0

Webbplats www.ecb.europa.eu

Alla rättigheter förbehålls. Återgivning för undervisningsändamål och icke-kommersiella syften är tillåten, under förutsättning att källan anges.

För specifik terminologi hänvisas till ECB glossary (finns endast på engelska).

HTML ISBN 978-92-899-6670-2, ISSN 2529-4628, doi:10.2866/83311, QB-CE-24-001-SV-Q

Stoppdatum för de tekniska antagandena, såsom oljepriser och växelkurser, var den 9 februari 2024. Prognoserna för den globala ekonomin slutfördes den 12 februari och de makroekonomiska prognoserna för euroområdet den 21 februari 2024. De aktuella prognoserna omfattar perioden 2024–2026. Prognoser för en så lång tidshorisont innehåller dock en mycket hög grad av osäkerhet, vilket bör hållas i åtanke. Se artikeln ”The performance of the Eurosystem/ECB staff macroeconomic projections after the financial crisis”, Economic Bulletin, nr 8, ECB, 2019. För en tillgänglig version av de data som ligger till grund för de olika tabellerna och diagrammen, se http://www.ecb.europa.eu/pub/projections/html/index.en.html. En fullständig databas med tidigare makroekonomiska prognoser av ECB:s och Eurosystemets experter finns på ECB:s webbplats. Denna databas innehåller också fler variabler än vad som presenteras i denna rapport varav många på kvartalsbasis.

Eurostats första uppdelning av den reala BNP-tillväxten under fjärde kvartalet 2023 publiceras först efter publiceringen av ECB:s prognoser från mars 2024. Den uppdelning som nämns här är baserad på preliminär information från vissa euroländer och uppskattningar av ECB:s experter.

Sådana lagernedskärningar kan bero på företagens bedömning att deras lagernivåer är tillräckliga mot bakgrund av dämpad efterfrågan och ökade kostnader för lagerhållning till följd av högre räntor.

Se rutan ”A model-based assessment of the macroeconomic impact of the ECB’s monetary policy tightening sedan december 2021”, Economic Bulletin, nr 3, ECB, 2023.

Antagandet om de nominella tioåriga statsobligationsräntorna i euroområdet grundar sig på det viktade genomsnittet av olika länders tioåriga referensobligationer, viktat med BNP på årsbasis och förlängt med terminsräntekurvan som härletts ur ECB:s ränta på samtliga tioåriga obligationer i euroområdet (”par yield”), med en inledande differens mellan de två serierna som hålls konstant under prognosperioden. Spreaden mellan landspecifika statsobligationsräntor och motsvarande genomsnitt för euroområdet antas vara konstant under prognosperioden.

De tekniska antagandena för råvarupriser baseras på den bana som impliceras av terminsmarknaderna, utifrån genomsnittet av den tvåveckorsperiod som slutade på stoppdatumet den 9 februari 2024.

Hänvisningar till världs- och/eller globala aggregat av ekonomiska indikatorer i hela denna ruta exkluderar euroområdet.

Sedan mitten av december 2023 har större containertransportföretag pausat eller ställt in sina tjänster i Röda havet.

Detta beaktades i den scenarioanalys av en eventuell ytterligare upptrappning av konflikten i Mellanöstern som beskrivs i ruta 3 i Eurosystemets makroekonomiska prognoser från december 2023.

Denna utveckling är i linje med historiska mönster som tyder på att handelsstörningar i Röda havet har en begränsad inverkan på oljepriserna. I dagsläget sjunker dessutom priserna ytterligare på grund av ett oljeutbudsöverskott på global nivå.

Se Ferrari Minesso, M., Lappe, M.-S. och Rößler, D., “Geopolitical risk and oil prices”, Economic Bulletin, Utgåva 8, Europeiska centralbanken, 2024.

I december 2023 låg i genomsnitt 76 tankfartyg med olja och bränsle i södra Röda havet och Adenviken, endast tre tankfartyg under genomsnittet för de första elva månaderna 2023.

Resultaten för de globala aggregaten baseras på en Bayesiansk vektorautoregression (BVAR) med fyra variabler: Federal Reserve Bank of New Yorks Global Supply Chain Pressure Index (GSCPI), världsimport (exklusive euroområdet), världsmarknadspriser på export (exklusive euroområdet) i nationella valutor samt oljepriser i US-dollar. Modellen skattas på kvartalsfrekvens från första kvartalet 1998 till första kvartalet 2023. Identifieringen av modellens fyra chocker (global efterfrågan, energi, flaskhalsar på utbudssidan och annat utbud) är baserat på noll och tecken på restriktioner. För euroområdets export används ett BVAR per månad från mars 2003 till november 2023, inklusive euroområdets syntetiska energiprisindex, energiintensiv till icke energiintensiv industriproduktion, HIKP-inflation, varuexport och eurons nominella effektiva växelkurs, samt även GSCPI och världsimport (exklusive euroområdet). Utländsk efterfrågan, flaskhalsar, energiförsörjning och en nominell effektiv växelkurschock identifieras med hjälp av tecken på restriktioner.

Detta scenario innehåller inga ytterligare antaganden om effekterna av sjöfartsstörningar på energipriserna. Istället bestäms oljeprisernas reaktion på fraktstörningar av BVAR och bedöms vara liten.

Forskning tyder t.ex. på att efter Suezkanalen stängning mellan 1967 och 1975 uppvisade de 79 länderna med resulterande avståndsökningar på över 50 procent en genomsnittlig minskning av handeln med över 20 procent. Se Feyrer, J., “Distance, trade, and income – The 1967 to 1975 closing of the Suez Canal as a natural experiment”, Journal of Development Economics, Vol. 153, 2021.

Den finanspolitiska inriktningen justeras också för NGEU-bidrag. Se anmärkningarna till tabell 3.

I och med att påsken 2024 infaller tidigare jämfört med föregående år beräknas detta bidra med 0,1 procentenhet till den årliga HIKP-inflationen i mars och innebär att 0,1 procentenhet dras av i i april (vilket implicerar att den årliga inflationstakten i april kan förväntas sjunka med 0,2 procentenheter jämfört med mars enbart av denna effekt). Effekten blir större för HIKPX-inflationen och i synnerhet tjänsteinflationen, eftersom den tidigare påsken främst kommer att påverka utvecklingen av priserna på charterresor.

Avtrycket på inflationen kan bli något starkare om störningarna i Röda havet skulle eskalera och bli mer långvariga. För mer information om ett sådant scenario, se ruta 3.

För mer information om dekomponeringen av BNP-deflatorn och den roll som vinsten per enhet spelar för inflationsanalysen, se rutan av E. Hahn, ”How have unit profits contributed to the recent strengthening of euro area domestic price pressures?”, Economic Bulletin, nr 4, ECB, 2023 samt Arce, O., Hahn, E. och Koester, G., “How tit-for-tat inflation can make everyone poorer”, ECB Blog, 30 mars 2023.

De marknadspriser som används är de som rådde den 9 februari 2024 (brytdatum för de tekniska antagandena).

-

7 March 2024