Leto 2020 na kratko

Gospodarstvo v euroobmočju je leta 2020 prizadel izjemen in hud šok zaradi pandemije koronavirusa (COVID-19). Gospodarska aktivnost je v prvi polovici leta strmo upadla zaradi ukrepov za omejitev gibanja in povečane nenaklonjenosti tveganju. V drugi polovici leta se je aktivnost stabilizirala ob pomoči močnega in koordiniranega odziva denarne in javnofinančne politike v kombinaciji s pozitivnimi novicami o cepivih. V celem letu 2020 je BDP v euroobmočju upadel za 6,6%. Skupna medletna inflacija se je znižala z 1,2% v letu 2019 na 0,3% v letu 2020, kar je bilo v veliki meri posledica zmanjševanja cen energentov, vendar so bili prisotni tudi dejavniki, povezani s pandemijo. V drugi polovici leta so k upadu inflacije denimo prispevali sektorji, ki jih je kriza najbolj prizadela, kot sta promet in gostinstvo.

ECB je znatno zrahljala naravnanost denarne politike, da bi preprečila negativen vpliv pandemije na gospodarstvo v euroobmočju, in sicer s celovitim sklopom ukrepov, ki so bili tekom leta na novo kalibrirani. Med temi so bili: uvedba novega, začasnega izrednega programa nakupa vrednostnih papirjev ob pandemiji, ublažitev kriterijev glede primernosti finančnega premoženja in zavarovanja terjatev ter ponudba novih operacij dolgoročnejšega refinanciranja. Odziv denarne politike je bil ključni stabilizacijski dejavnik na trgih in je pomagal preprečiti resna tveganja zaradi pandemije, ki bi lahko ogrozila transmisijski mehanizem denarne politike, gospodarske obete v euroobmočju in nenazadnje tudi cilj ECB, da vzdržuje stabilnost cen. Poleg tega je bila makrobonitetna politika usmerjena v ohranjanje toka kreditov gospodarstvu, medtem ko je bančni nadzor v ECB uvedel mikrobonitetne ukrepe, da bi ublažil posledice krize in spodbujal odpornost evropskega bančnega sektorja.

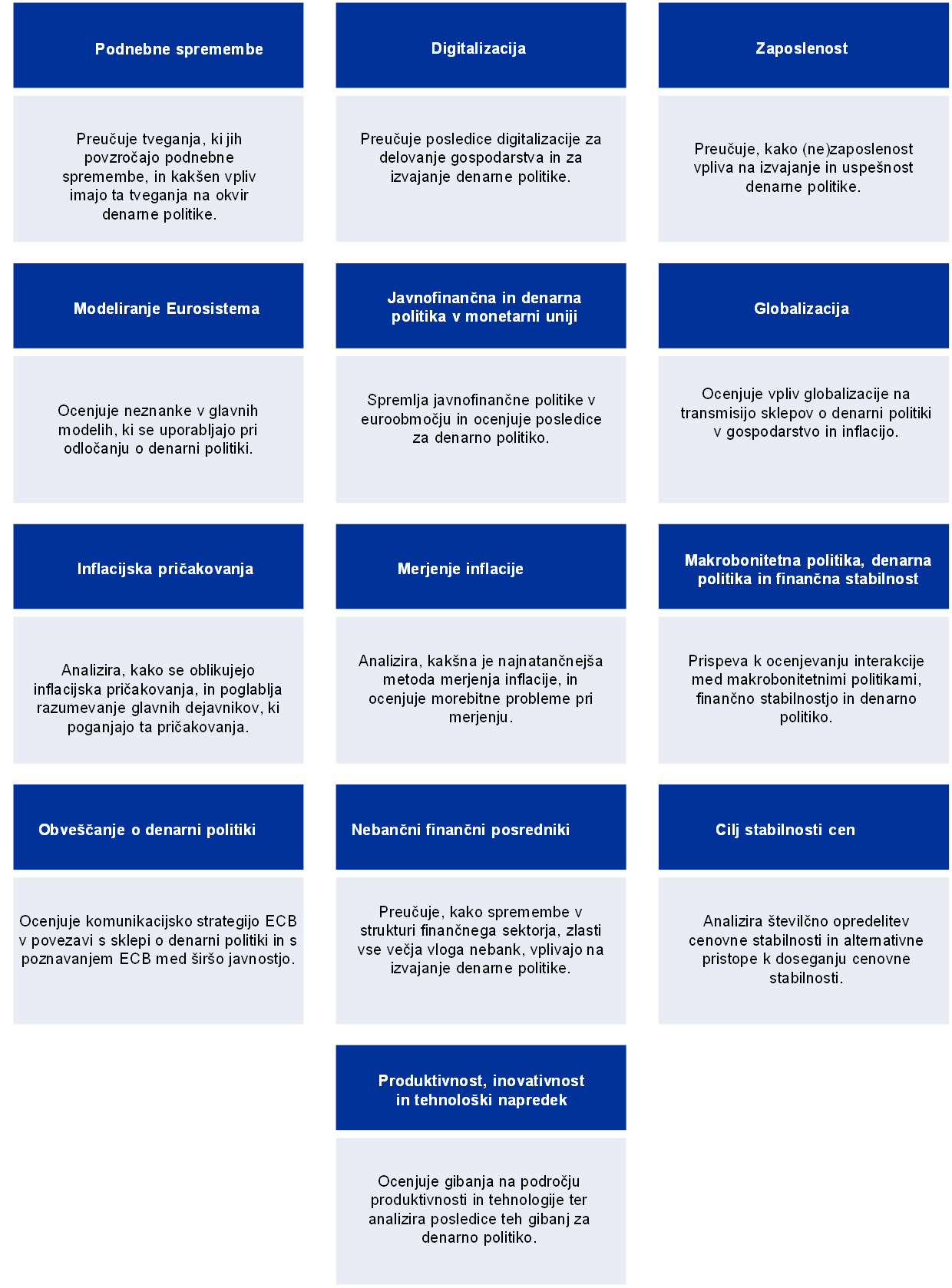

Svet ECB je januarja začel pregled strategije denarne politike ECB, s čimer želi zagotoviti, da bo ta še naprej služila svojemu namenu. Cilj je temeljito analizirati posledice korenitih sprememb, do katerih je prišlo od zadnjega pregleda strategije v letu 2003. Med temi so vztrajno zniževanje inflacije in ravnotežnih obrestnih mer ter vpliv globalizacije, digitalizacije in podnebnih sprememb. Pregled bo ugotavljal, ali bi morala ECB v odziv na ta dogajanja prilagoditi strategijo denarne politike, zaključen pa bo predvidoma v drugi polovici leta 2021.

ECB raziskuje vse možne načine, kako bi lahko v okviru svojega mandata prispevala k omejevanju potencialno precejšnjih gospodarskih in družbenih posledic podnebnih sprememb. Mednje sodi temeljita analiza vseh relevantnih področij politike, trajnostno in odgovorno investiranje v pokojninskem portfelju in portfelju lastnih sredstev ter spremljanje ogljičnega odtisa same ECB. ECB je nedavno ustanovila center za podnebne spremembe s ciljem, da oblikuje in usmerja podnebno agendo.

Eurosistem je razvil celovito strategijo plačil malih vrednosti, s katero želi izkoristiti inovacijski potencial digitalizacije, osredotočal pa se je na uvedbo takojšnjih plačil, razvoj vseevropske plačilne rešitve in proučitev morebitne uvedbe digitalnega eura. Oktobra 2020 se je začelo javno posvetovanje o digitalnem euru, katerega cilj je zagotoviti, da javnost zaupa morebitni novi obliki denarja in načinu plačevanja, ki bi ju ponudil Eurosistem.

ECB je leta 2020 okrepila komuniciranje in delo z javnostjo, da bi se spoprijela z izzivi, ki jih je povzročala pandemija, ter bolje razumela gospodarske skrbi in potrebe evropskih državljanov. Uvedla je tudi blog ECB. Leta 2020 je bilo objavljenih 19 blogov, pri čemer so se številni osredotočali na odziv ECB na krizo. Oktobra 2020 je potekal prvi dogodek v okviru pobude ECB, da prisluhne javnosti, na portalu »ECB vas posluša« pa je bilo oddanih skoraj 4.000 pripomb o strategiji denarne politike.

Leto 2020 je bilo leto intenzivnega in urgentnega ukrepanja, ki je potekalo v tesnem sodelovanju z evropskimi institucijami ter tudi z drugimi centralnimi bankami po svetu, da bi se skupaj uspešno spoprijeli z ogromnim eksogenim šokom, ki je prizadel svetovno gospodarstvo. ECB je odigrala svojo vlogo.

Frankfurt na Majni, april 2021

Christine Lagarde

Predsednica

Leto 2020 v številkah

1 Gospodarstvo je prizadel izjemen in hud šok zaradi pandemije

V letu 2020 je svetovno gospodarstvo ob izzivih, ki so doslej brez primere, zapadlo v globoko recesijo. Vendar je bil šok zaradi pandemije COVID-19 bolj eksogene narave kot dejavniki, ki so vplivali na prejšnje krize v letu 2008 ter v letih 2011 in 2012. Medtem ko so imele v prejšnjih krizah osrednjo vlogo specifične težave v finančnem sektorju, je temeljni vzrok za recesijo v letu 2020 izviral zunaj gospodarstva. Širjenje koronavirusa je imelo zelo hude posledice za gospodarsko aktivnost, najprej na Kitajskem in nato po vsem svetu. Mednarodna trgovinska menjava se je močno skrčila, delovanje globalnih vrednostnih verig je bilo hudo prizadeto, negotovost na svetovnih finančnih trgih pa se je strmo povečala.

Hude posledice pandemije je utrpelo tudi gospodarstvo v euroobmočju. Pokazale so se denimo v potrošnji, ki je v prvi polovici leta močno upadla zaradi razširjene uporabe ukrepov za zajezitev pandemije in povečane nenaklonjenosti tveganju. Zaradi pomanjkanja povpraševanja in zaradi omejitev, ki so ovirale poslovanje, je izrazito upadla tudi gospodarska aktivnost, zlasti v storitvenih dejavnostih, zato se je realni BDP v drugem četrtletju leta izredno hitro zmanjševal. Hkrati so se nosilci denarne in javnofinančne politike na padec povpraševanja in veliko negotovost odzvali s hitrim in odločnim ukrepanjem, med drugim tako, da so zagotovili ugodne in stabilne pogoje financiranja ter nadaljnji dostop do likvidnosti. Od nastopa krize zaradi COVID-19 je na pričakovanja o globini in trajanju recesije močno vplivala možnost odkritja medicinskih rešitev, zlasti cepiva. Zaradi odločnega in usklajenega ukrepanja ekonomskih politik ter pozitivnih novic pozno jeseni o napredku pri razvoju cepiva se je zaupanje postopno obnovilo. Čeprav je bilo gibanje rasti v drugi polovici leta, ko se je pojavil nov val pandemije, še vedno volatilno, so se pričakovanja o rasti utrdila in stabilizirala. Pandemija je močno vplivala tudi na gibanje cen. Zaradi vse manjšega povpraševanja, nižjih cen nafte in šibke aktivnosti se je inflacija, merjena z indeksom HICP, med letom zniževala ter se od avgusta gibala v negativnem območju. Inflacijo so navzdol potiskali tudi drugi dejavniki, kot je začasno znižanje stopnje DDV v Nemčiji v drugi polovici leta. Hkrati so pričakovanja o močnem okrevanju v letu 2021 in odprava začasnih dejavnikov, kot je znižanje stopnje DDV v Nemčiji, spodbudno vplivala na možnosti, da bi se inflacija zvišala. Odločno ukrepanje ekonomskih politik je prispevalo k temu, da so bili pogoji kreditiranja in financiranja še naprej spodbudni, kar je večinoma odtehtalo zaostrovanje kreditnih standardov bank, ki je bilo posledica poslabšanja tveganj. Čeprav so se zaradi motenj na trgih, ki jih je povzročil pandemični šok, finančne razmere v marcu močno zaostrile, je hitro ukrepanje ekonomskih politik prispevalo k splošnemu zmanjšanju donosnosti državnih obveznic v euroobmočju leta 2020 ter k postopnemu zviševanju tečajev delnic v euroobmočju v drugi polovici leta, potem ko so bili med pandemijo rekordno nizki. Obdobje velike negotovosti je vplivalo tudi na pospešitev rasti obsega denarja in kreditov zaradi močnega zanimanja podjetij in gospodinjstev za likvidnost ter kopičenja likvidnosti.

1.1 Pandemija je povzročila globok gospodarski upad

Koronavirus je povzročil največji upad svetovnega gospodarstva po veliki depresiji, vendar se je zaradi pozitivnih novic o razvoju cepiva zaupanje postopno obnovilo.

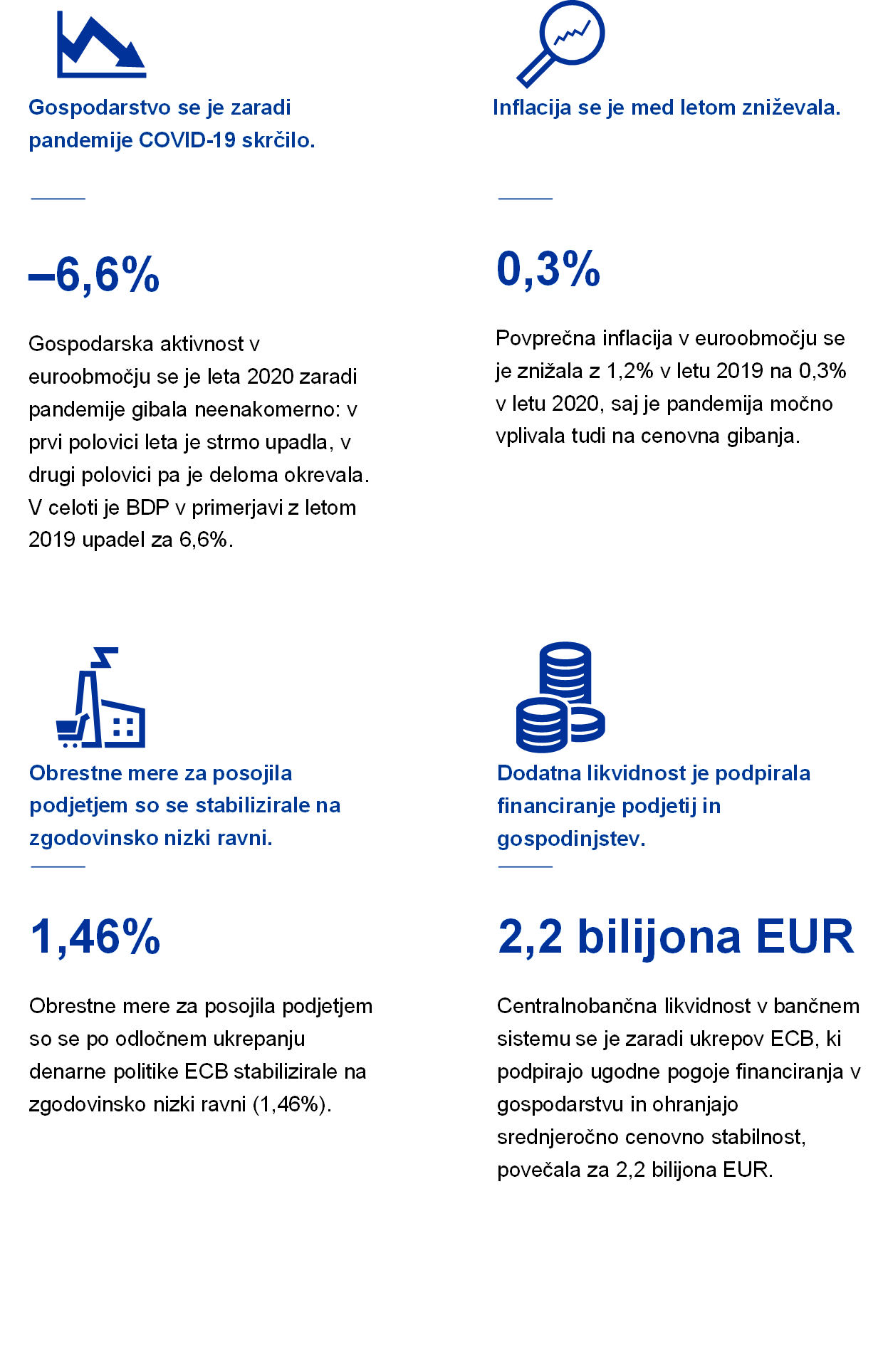

Potek pandemije COVID-19 ter spremljajoči ukrepi za zajezitev virusa in podpora s strani politik za ublažitev gospodarskih posledic pandemije so bili ključni dejavniki rasti na svetovni ravni. Svetovno gospodarstvo je prizadel močan zunanji šok, vlade pa so se nanj na splošno odzvale z okrepljeno podporo s strani politik, da bi ublažile gospodarske posledice pandemije. Potem ko je svetovno gospodarstvo v drugem četrtletju 2020 zaradi ukrepov za zajezitev virusa doseglo dno, je v tretjem četrtletju ob popuščanju pandemije in sproščanju zajezitvenih ukrepov ter pojavu novic o učinkovitih cepivih začelo okrevati. Vendar pa se je zaradi drugega vala pandemije in ponovne uvedbe strogih zajezitvenih ukrepov v nekaterih razvitih gospodarstvih rast v zadnjem četrtletju leta precej upočasnila (glej graf 1). V velikih nastajajočih tržnih gospodarstvih je bila četrtletna rast v prvi polovici leta 2020 negativna, v drugi polovici pa je močno okrevala.

Graf 1

Rast svetovnega BDP

(medletne spremembe v odstotkih; četrtletni podatki)

Viri: Haver Analytics, nacionalni viri in izračuni ECB.

Opombe: Regionalni agregati so izračunani na podlagi BDP, ki je prilagojen glede na uteži paritete kupne moči. Polne črte označujejo podatke, ki zajemajo obdobje do zadnjega četrtletja 2020. Prekinjene črte označujejo dolgoročno povprečje (med prvim četrtletjem 1999 in zadnjim četrtletjem 2020). Zadnji podatki se nanašajo na 25. februar 2021.

K izrazitemu upadu svetovnega gospodarstva sta prispevala predvsem precejšnje zmanjšanje rasti v storitvenih dejavnostih, ki so bile močno prizadete zaradi ukrepov za zajezitev pandemije, ter upad trgovinske menjave in naložb. Rast proizvodnje v predelovalnih dejavnostih je okrevala hitreje kot rast v storitvenih dejavnostih, k čemur so prispevali vladni načrti spodbud, večje povpraševanje po elektronskih izdelkih, računalniški opremi in medicinskih proizvodih ter hitrejša odprava ukrepov za zajezitev pandemije kot v storitvenih dejavnostih, ki so bolj odvisne od neposrednega stika med ponudnikom in stranko.

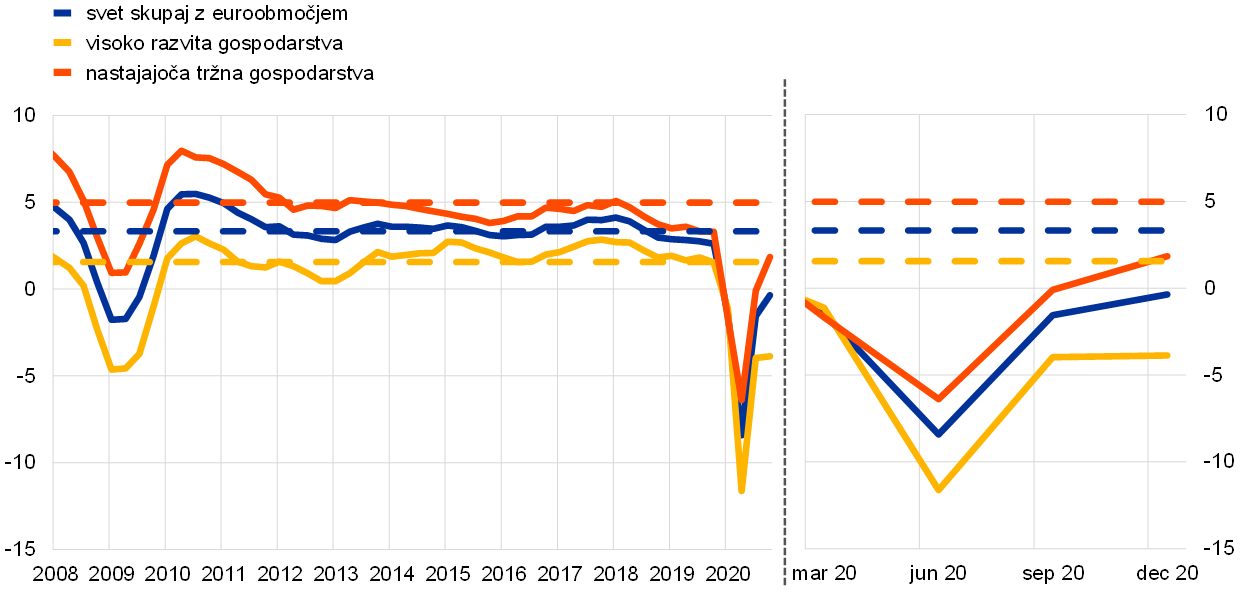

Trgovinska menjava in naložbe so v letu 2020 zaradi ukrepov za zajezitev virusa in trgovinskih motenj precej upadle.

Motnje in negotovost, povezane s pandemijo COVID-19, so se strmo povečale in ostale velike, zaradi česar se je svetovno gospodarstvo upočasnilo. Pandemija je povzročila motnje tudi v mednarodni trgovinski menjavi in svetovnih dobavnih verigah. Te motnje so v drugi polovici leta 2020 le rahlo popustile, saj so bili ukrepi za zajezitev virusa le delno odpravljeni. Kljub podpisu prve faze trgovinskega sporazuma med ZDA in Kitajsko so bile trgovinske napetosti med državama še vedno velike, kot je razvidno iz vrste različnih kazalnikov. Ob povečanih trgovinskih napetostih so udarec, ki ga je pandemija povzročila povpraševanju, in pred tem uvedene carine prispevali k strmemu upadu trgovinske menjave, medtem ko sta večja negotovost in vse slabša gospodarska klima zavirali rast naložb (glej graf 2).

Graf 2

Rast svetovne trgovinske menjave (obseg uvoza)

(medletne spremembe v odstotkih; četrtletni podatki)

Viri: Haver Analytics, nacionalni viri in izračuni ECB.

Opombe: Rast svetovne trgovinske menjave je opredeljena kot rast svetovnega uvoza, vključno z euroobmočjem. Polne črte označujejo podatke, ki zajemajo obdobje do zadnjega četrtletja 2020. Prekinjene črte označujejo dolgoročno povprečje (med zadnjim četrtletjem 1999 in zadnjim četrtletjem 2020). Zadnji podatki se nanašajo na 25. februar 2021.

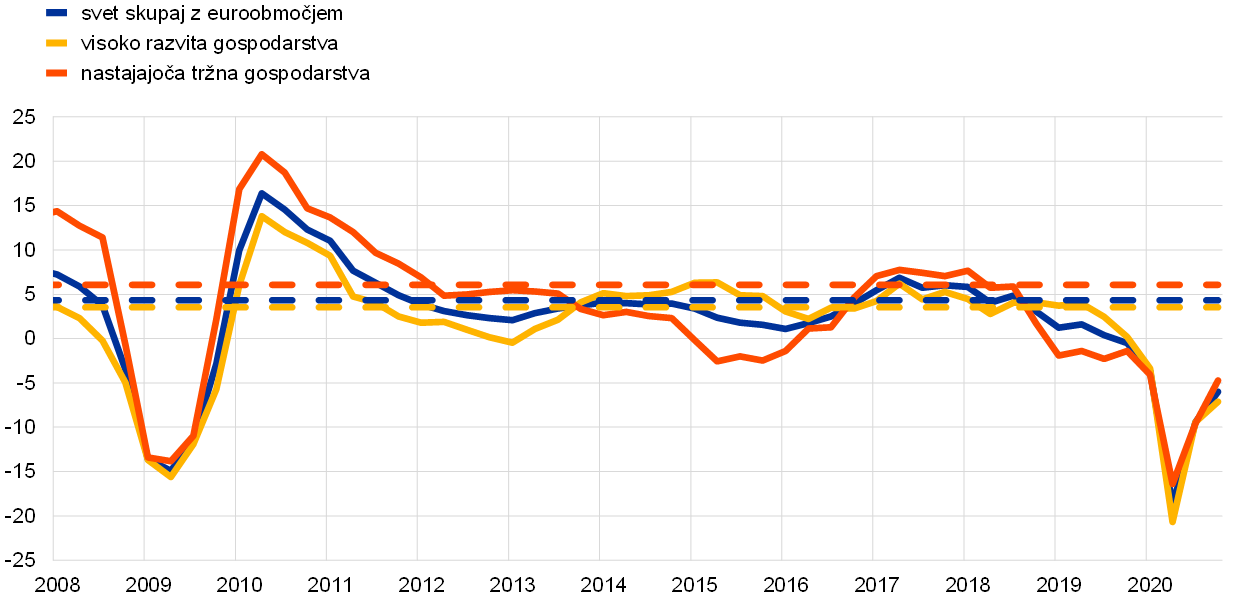

Osnovna inflacija se je znižala manj kot skupna inflacija.

Svetovna inflacija se je v letu 2020 zaradi šibkega svetovnega povpraševanja, povezanega s pandemijo (glej graf 3), in strmega padca cen številnih surovin znižala. V državah OECD se je zaradi zniževanja cen energentov in upočasnjevanja rasti cen hrane skupna medletna rast cen življenjskih potrebščin od druge polovice leta 2019 do decembra 2020 znižala z okrog 2% na 1,2%. Osnovna inflacija (brez energentov in hrane) se je znižala manj kot skupna inflacija in je ob koncu leta 2020 znašala okrog 1,6%.

Graf 3

Inflacija, merjena s cenami življenjskih potrebščin, v državah OECD

(medletne spremembe v odstotkih; mesečni podatki)

Vir: Organizacija za gospodarsko sodelovanje in razvoj (OECD).

Opomba: Zadnji podatki se nanašajo na januar 2021.

Cene nafte so nihale pod vplivom šibkega svetovnega povpraševanja.

Cene nafte so se v prvi polovici leta močno znižale po izrazitem upadu svetovnega povpraševanja, ki je bil zlasti posledica manjše porabe nafte zaradi omejitev potovanj in vse bolj razširjenega dela od doma. Cena mednarodne referenčne surove nafte Brent je v letu 2020 močno nihala med 20 USD (najnižja raven v dveh desetletjih) in 70 USD za sod. Cena ameriške referenčne nafte West Texas Intermediate (WTI) je bila v aprilu krajše obdobje nižja od nič.

Euro je v razmerju do valut trgovinskih partneric euroobmočja apreciiral.

Nominalni efektivni tečaj eura je med letom 2020 apreciiral za okrog 7%. Kar zadeva gibanje dvostranskih deviznih tečajev, je k temu prispevala okrepitev eura predvsem v razmerju do ameriškega dolarja. Tečaj eura se je zvišal v razmerju do britanskega funta, vendar je bil skozi vse leto 2020 precej volatilen predvsem zaradi spreminjajočih se pričakovanj glede brexita.

Tveganja za svetovno gospodarsko aktivnost so bila usmerjena navzdol, vendar bi se lahko z odkritjem medicinske rešitve gospodarsko okrevanje okrepilo.

Ob koncu leta 2020 se je ob pozitivnem razvoju dogodkov v zvezi s cepivi proti COVID-19 obetalo močno okrevanje svetovne gospodarske rasti v letu 2021. Vseeno so bili obeti precej negotovi, v celoti gledano pa so bila tveganja za svetovno gospodarsko aktivnost usmerjena navzdol, saj so na hitrost okrevanja vplivali veliko povečanje števila novih okužb in dodatni zajezitveni ukrepi v večjih gospodarstvih.[1]

1.2 Gospodarstvo v euroobmočju je tesno sledilo gibanjem svetovnega gospodarstva[2]

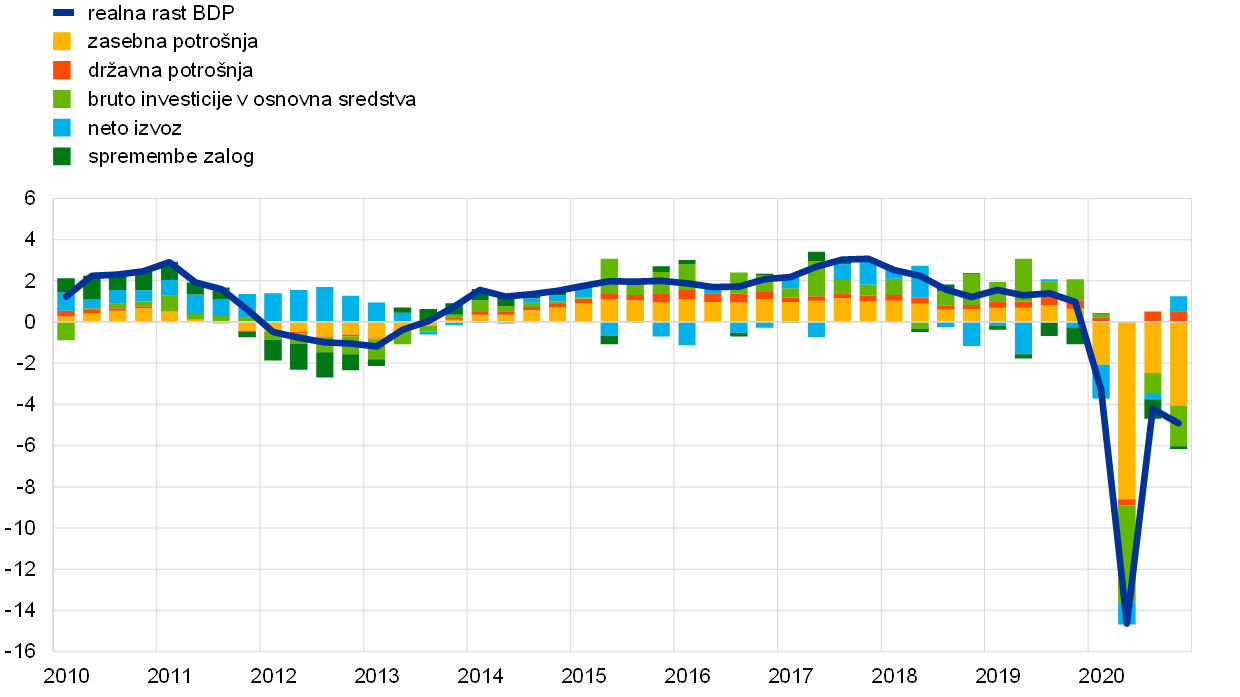

Po umiritvi gospodarske aktivnosti v letu 2019 se je realni BDP v euroobmočju leta 2020 skrčil za 6,6% (glej graf 4). Dramatični upad gospodarske aktivnosti in neenakomerno gibanje skozi vse leto 2020 sta bila posledica šoka zaradi pandemije COVID-19 in s tem povezanih ukrepov za omejitev gibanja, uvedenih zaradi zajezitve širjenja virusa. Prvi val pandemije je države euroobmočja prizadel zlasti med marcem in aprilom, in to s hitrostjo in intenzivnostjo brez primere, večina držav pa je zaradi tega sprejela stroge zajezitvene ukrepe v celotnem gospodarstvu. Zaradi teh ukrepov se je gospodarska aktivnost v euroobmočju v prvi polovici leta 2020 zmanjšala za skupno 15,3%. Ker je bila maja 2020 pandemija v večini držav zajezena, zajezitveni ukrepi pa odpravljeni, se je aktivnost v tretjem četrtletju spet močno povečala. Kljub temu je do jeseni ponovno začela upadati, zaradi ponovnega porasta okužb pa je bil v zadnjem četrtletju leta sprejet dodaten krog ukrepov za zajezitev pandemije, ki pa so bili bolj ciljno usmerjeni od tistih med prvim valom. Čeprav je bila pandemija predvsem skupen šok, ki je prizadel vsa gospodarstva, so bile njene gospodarske posledice v posameznih državah euroobmočja do določene mere različne, in sicer predvsem zaradi različne izpostavljenosti sektorjem, ki so jih ukrepi omejevanja fizičnih stikov najbolj prizadeli, pa tudi zaradi razlik v intenzivnosti same zdravstvene krize ter v obsegu in naravi izvedenih spodbujevalnih ukrepov. Do konca leta 2020 je bila gospodarska aktivnost v euroobmočju za 4,9% manjša kot pred pandemijo, med državami pa so bile precejšnje razlike, pri čemer je bila v Španiji manjša za 9,1% in na Nizozemskem za 3,0%.

Graf 4

Realni BDP v euroobmočju

(medletne spremembe v odstotkih; prispevki v odstotnih točkah)

Vir: Eurostat.

Opomba: Zadnji podatki se nanašajo na zadnje četrtletje 2020.

V primerjavi z zadnjimi dolgotrajnimi recesijami, kot sta bili svetovna finančna kriza v letih 2008 in 2009 ali državna dolžniška kriza v euroobmočju v letih 2011 in 2012, je bila recesija, ki je spremljala pandemijo, v začetnih fazah globlja. Hkrati so se močni znaki in pričakovanja o okrevanju pojavili veliko prej kot v drugih krizah. To je bilo predvsem posledica eksogene narave šoka zaradi pandemije COVID-19, vloge pravočasnih in odločnih ukrepov denarne in fiskalne politike, napredka pri razvoju cepiv ter precej bolj omejenih povratnih zank med realnim gospodarstvom in finančnim sektorjem kot v prejšnjih krizah, k čemur so prispevali tudi ciljno usmerjeni ukrepi centralnih bank.

Zasebna potrošnja v euroobmočju se je v letu 2020 zmanjšala za 8,0%, pri čemer je predvsem zaradi ukrepov za zajezitev pandemije zlasti močno upadla v prvi polovici leta 2020. Ker so izgubo realnega razpoložljivega dohodka, nastalo zaradi zajezitvenih ukrepov, ublažili obsežni javni transferji, se je upad potrošnje odrazil tudi v strmem zvišanju stopnje varčevanja. Ker so bili zajezitveni ukrepi v tretjem četrtletju 2020 znatno sproščeni, se je zasebna potrošnja ponovno začela močno povečevati, vendar pa je bil ta trend v zadnjem četrtletju leta med drugim valom pandemije prekinjen. Do konca leta 2020 je zasebna potrošnja ob pretresih na trgih dela in veliki negotovosti ostala na nižji ravni kot pred pandemijo.

V prvi polovici leta 2020 so strmoglavile tudi podjetniške naložbe. Zaradi uvedenih ukrepov za zajezitev pandemije in posledičnega izrazitega upada prihodkov so podjetja odložila naložbene odločitve. Poleg tega sta naložbe še naprej zavirala oslabljeno svetovno in domače povpraševanje. V drugi polovici leta je obete glede podjetniških naložb zaznamovala še večja negotovost ob drugem valu pandemije in pričakovanju dolgotrajnejših umirjenih gibanj zaradi šibkega zunanjega okolja, zmernejšega končnega povpraševanja in poslabšanja bilanc podjetij.

V letu 2020 je bil negativen tudi neto prispevek zunanjega sektorja h gospodarski aktivnosti euroobmočja. Zaustavitev javnega življenja na Kitajskem, uvedena zaradi zatrtja bolezni COVID-19, je na začetku leta omajala trgovinsko menjavo v euroobmočju, zaradi ukrepov za zajezitev širjenja v Evropi pa sta v drugem četrtletju močno upadla uvoz in izvoz, pri čemer je bil zaradi začasnega zaprtja poslovnih dejavnosti najbolj prizadet izvoz. V poletnih mesecih so se s sprostitvijo omejitev trgovinski tokovi ponovno povečali, pri čemer je v sektorjih potovanj, turizma in gostinstva, ki jih je kriza najhuje prizadela, do izboljšanja prišlo z zamudo. Zaradi novega vala pandemije se je okrevanje trgovinske menjave v euroobmočju upočasnilo in ob koncu leta še ni bilo popolno.

Vpliv pandemije COVID-19 na rast proizvodnje je bil neenakomeren tudi med sektorji, pri čemer so k znižanju realne bruto dodane vrednosti najbolj prispevale storitvene dejavnosti zaradi njihove posebne izpostavljenosti ukrepom omejevanja fizičnih stikov in sektorske sestave gospodarstva euroobmočja (glej graf 5).

Graf 5

Realna bruto dodana vrednost po gospodarskih dejavnostih v euroobmočju

(medletne spremembe v odstotkih; prispevki v odstotnih točkah)

Vir: Eurostat.

Opomba: Zadnji podatki se nanašajo na zadnje četrtletje 2020.

Razmere na trgih dela so se poslabšale, čeprav so vlade s svojimi politikami pomagale blažiti vpliv na brezposelnost

Zmanjševanje zaposlenosti je bilo v letu 2020 zaradi programov za ohranitev delovnih mest še vedno omejeno.

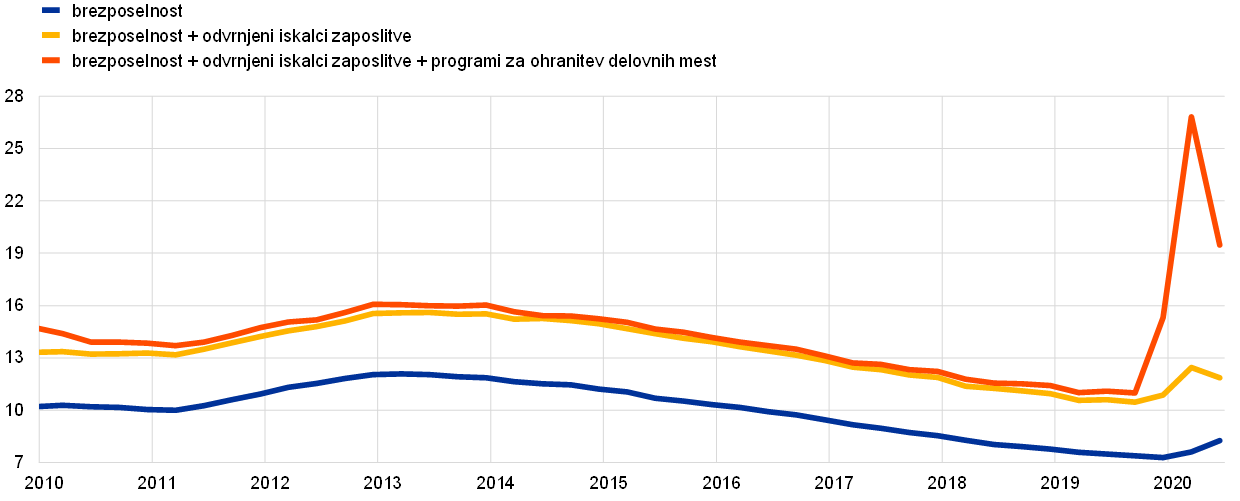

Čeprav je pandemija precej prizadela tudi rast zaposlenosti, so v letu 2020 rezultate na trgih dela v euroobmočju krojile politike trga dela (glej graf 6). V primerjavi z velikim in hitrim upadom gospodarske aktivnosti (za okrog 15% v prvi polovici leta 2020) je bilo zmanjšanje zaposlenosti manjše, še vedno pa zelo veliko. Skupno število zaposlenih se je v istem obdobju zmanjšalo za okrog 5 milijonov, zaradi česar se je zaposlenost vrnila na ravni iz obdobja pred letom 2018. Vladni podporni ukrepi v posameznih državah euroobmočja so prispevali k omejevanju odpuščanj (programi za ohranitev delovnih mest so obravnavani v okvirju 1). Drugače kot v prejšnjih gospodarskih in finančnih krizah so vlade držav v euroobmočju povečale število delavcev, vključenih v programe za ohranitev delovnih mest, s čimer so precej omejile odpuščanja in tako prispevale k ohranitvi človeškega kapitala podjetij in delavcev. Kljub temu se je med pandemično krizo stopnja delovne aktivnosti precej znižala, v prvi polovici leta 2020 pa je okrog 3 milijone ljudi izpadlo s trga dela. Sedanje prilagoditve na trgu dela so na delavce vplivale različno, in sicer zaradi pomena sedanje krize za storitvene dejavnosti in za podjetja, ki so jih ukrepi omejevanja fizičnih stikov in omejitve gibanja najbolj prizadeli. Nizkokvalificirana delovna sila se je tako zmanjšala za skoraj 7%, srednjekvalificirana pa za 5,4%, medtem ko se je visokokvalificirana delovna sila dejansko povečala za 3,3%.

Graf 6

Kazalniki trga dela

(odstotek delovne sile; medčetrtletna stopnja rasti; desezonirano)

Vir: Eurostat.

Opomba: Zadnji podatki se nanašajo na zadnje četrtletje 2020.

Stopnja brezposelnosti se je zvišala manj kot v prejšnjih recesijah.

Zaposlenost se je v letu 2020 zmanjšala za 1,9%, stopnja brezposelnosti pa se je zvišala na 8,4%. Stopnja brezposelnosti se je zvišala manj kot v prejšnjih recesijah, kot sta bili tisti v letih 2008 in 2009 ter v letih 2011 in 2012, tudi zaradi pravočasnega in obsežnega odziva vlad držav v euroobmočju. Hkrati je bila v letu 2020 povprečna rast produktivnosti dela na uro približno enoodstotna in je bila tudi posledica precejšnjega zmanjšanja števila opravljenih delovnih ur zaradi uporabe programov za ohranitev delovnih mest.

Okvir 1

Srednje- in dolgoročne gospodarske posledice pandemije COVID-19

Trgi dela v euroobmočju so se na gospodarske posledice pandemije COVID-19 odzvali precej prožno, pri čemer so jih podpirale ekonomske politike, kot so programi za ohranitev delovnih mest in poroštva za posojila, ki so prispevale k omejitvi upada zaposlenosti in preprečitvi nenadnega povečanja števila izstopov podjetij s trga zaradi pandemije. Da bi preprečili dolgoročne posledice krize in zaviranje potrebnega prestrukturiranja gospodarstva, bosta oblikovanje in časovna umestitev izhodnih strategij za te politike enako pomembna kot oblikovanje in časovna umestitev samih svežnjev podpornih ukrepov. Glede gibanj v prihodnosti bo zaradi dolgoročnih posledic pandemije za mobilnost delovne sile in zaradi vse intenzivnejšega uvajanja digitalizacije verjetno potrebno obsežno prerazporejanje delovnih mest in podjetij.

V nedavni anketi, opravljeni med vodilnimi podjetji v euroobmočju, je bil precejšen poudarek namenjen temu, kako je pandemija prispevala k hitrejšemu uvajanju digitalnih tehnologij in k povečanju produktivnosti, hkrati pa tudi k dolgoročnemu zmanjšanju zaposlenosti.[3] Anketiranci so bili zaprošeni, naj po pomembnosti razvrstijo in razložijo do tri pričakovane dolgoročne vplive pandemije na njihovo poslovanje, pri čemer so kot najpogostejša vpliva navedli več dela v »domači pisarni« in pospešeno uporabo digitalnih tehnologij. Velik delež anketirancev je izpostavil tudi trajnejše zmanjšanje števila poslovnih potovanj oziroma povečanje števila virtualnih sestankov ter povečanje elektronskega poslovanja (ali v segmentu medpodjetniškega poslovanja »virtualne prodaje«). Velika večina anketirancev se je strinjala, da bo njihovo podjetje zaradi spoznanj, pridobljenih med pandemijo, učinkovitejše oziroma odpornejše. Okrog tri četrtine jih je navedlo, da bo tudi v dolgoročnem obdobju na daljavo delal precej večji delež njihovih zaposlenih, hkrati pa se niso strinjali s trditvijo, da se bo zaradi dela na daljavo produktivnost njihovih zaposlenih zmanjšala. V zvezi s tem so anketiranci zmanjšano neformalno, osebno interakcijo sicer ocenili kot pomanjkljivost, vendar v delu na daljavo vidijo tudi številne prednosti, vključno s prihrankom časa zaradi manjših potreb po prevozu na delo in z njega, z možnostjo boljšega usklajevanja družinskih in delovnih obveznosti ter večjo povezljivostjo. Skladno s tem je več kot polovica anketirancev navedla, da se bo produktivnost v njihovem podjetju ali sektorju povečala, medtem ko jih je zanemarljivo malo menilo, da bo dolgoročna posledica pandemije tudi zmanjšana produktivnost. Nasprotno je več kot polovica anketirancev navedla, da pričakuje negativen dolgoročni vpliv na zaposlenost, medtem ko jih je le okrog 10% menilo, da bo dolgoročni vpliv na zaposlenost pozitiven. Mnenja o dolgoročnih vplivih na prodajo, cene, stroške in plače so bila bolj raznolika, a na splošno negativna.

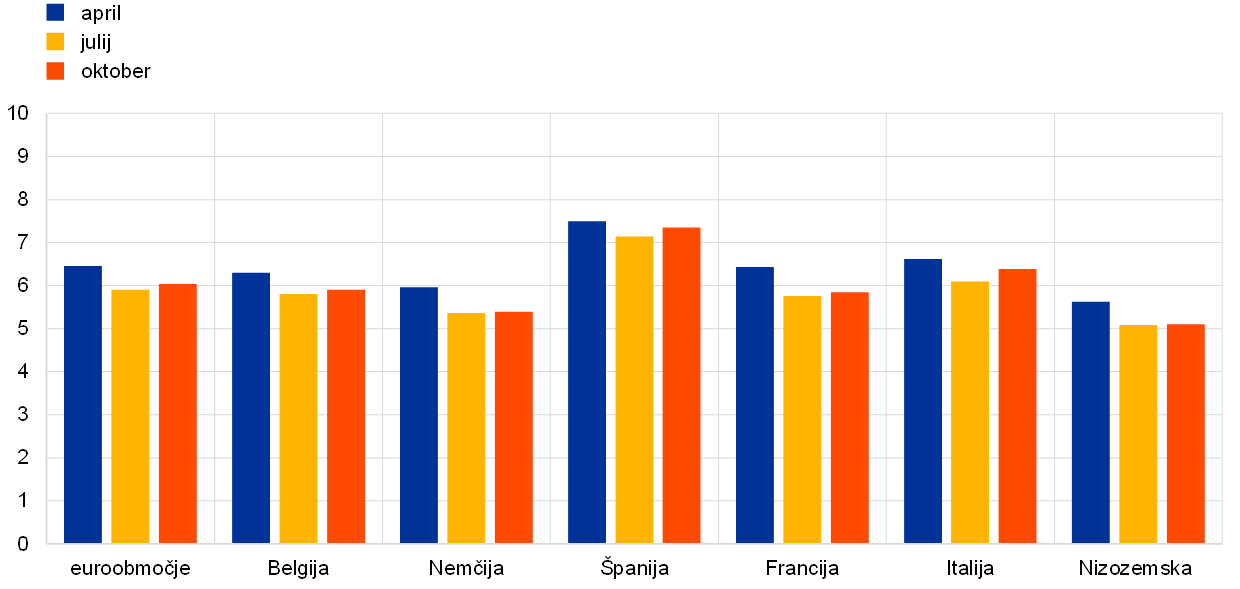

Kriza zaradi pandemije je močno vplivala na trg dela v euroobmočju. Stopnja brezposelnosti v euroobmočju (glej modro črto v grafu A) se je v primerjavi z upadom gospodarske aktivnosti na krizo odzvala šibko, vplivov pandemije COVID-19 na trg dela pa ne odraža v celoti. Da bi dobili boljše merilo obsega neizkoriščenosti delovne sile med pandemično krizo, je mogoče standardno stopnjo brezposelnosti prilagoditi tako, da se upošteva število odvrnjenih iskalcev zaposlitve, ki so trenutno neaktivni (glej rumeno črto v grafu A). Poleg tega je bila za krizo zaradi pandemije posebej značilna razširjena uporaba programov za ohranitev delovnih mest, s katerimi so se zaščitila delovna mesta, hkrati pa skrajšal delovni čas in podpiral dohodek delavcev. Število delavcev, vključenih v programe za ohranitev delovnih mest, je aprila 2020 doseglo okrog 30 milijonov (približno 19% delovne sile). Če torej standardno stopnjo brezposelnosti združimo s številom odvrnjenih iskalcev zaposlitve in številom delavcev, vključenih v programe za ohranitev delovnih mest (glej rdečo črto v grafu A), dobimo bolj reprezentativno sliko stanja neizkoriščenosti delovne sile.

Graf A

Standardna in nestandardna merila brezposelnosti

(v odstotkih)

Viri: izračuni ECB na podlagi podatkov Eurostata.[4]

Na splošno je šok zaradi pandemije COVID-19 povzročil povečanje deleža ogroženih podjetij, kar bi lahko dodatno dolgoročno vplivalo na zmanjševanje zaposlenosti. Po močnem upadu gospodarske aktivnosti v drugem četrtletju 2020 je okrevanje, do katerega je prišlo v tretjem četrtletju, nakazovalo, da bi bil lahko šok zaradi pandemije v veliki meri prehoden. Vendar pa se je z drugim valom zajezitvenih ukrepov povečalo tveganje dolgoročnih negativnih posledic za gospodarsko rast in delovna mesta. Šok zaradi pandemije COVID-19 je sektorje prizadel različno, pri čemer je bil vpliv na podjetja, ki hitreje uvajajo digitalne tehnologije, šibkejši, na podjetja, ki poslujejo predvsem na podlagi neposrednega stika s stranko, pa močnejši. Slednja bi bila lahko izpostavljena tveganju, da bodo morala izstopiti s trga, kar je odvisno od trajanja pandemije ter tega, ali bodo ukrepi nacionalnih politik uspešni pri omejevanju in premoščanju likvidnostnega primanjkljaja. Druga posebna značilnost šoka zaradi pandemije COVID-19 je njegova eksogena narava, kar pomeni, da je prizadel produktivna in tudi neproduktivna podjetja. Dejansko bo prečiščevalni učinek, povezan z izstopom manj produktivnih podjetij, ki so zaradi šoka v produktivnosti navadno bolj prizadeta, manjši kot v prejšnjih krizah, saj bi bila lahko ogrožena tudi bolj produktivna podjetja, ki se spopadajo z začasnimi likvidnostnimi težavami.[5]

1.3 Odziv fiskalne politike na krizo

Pandemija COVID-19 je javne finance postavila pred izzive, ki so doslej brez primere.

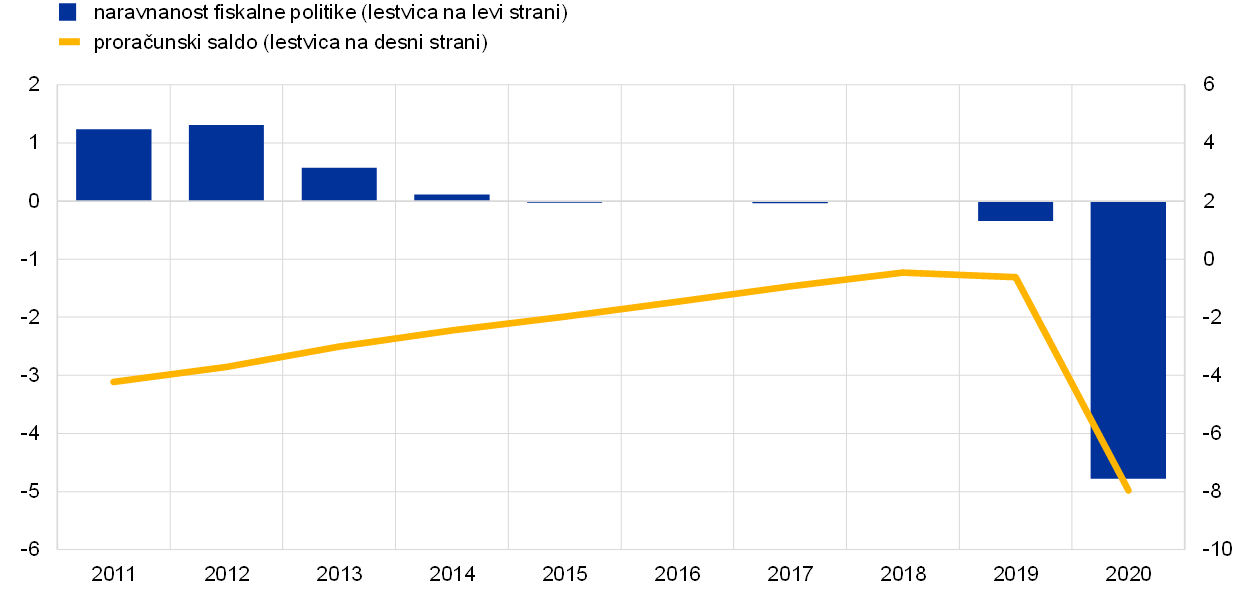

V letu 2020 je javne finance močno zaznamovala pandemija COVID-19, ki je vlade postavila pred izzive, ki so doslej brez primere, po drugi strani pa sprožila tudi močan odziv politik. Pandemija je javnofinančni položaj prizadela na obeh straneh državnega proračuna, in sicer s povečanjem izdatkov, potrebnih za spopadanje s krizo, ter z znižanjem javnofinančnih prihodkov zaradi hude recesije in ukrepov na strani odhodkov, usmerjenih v podjetja in gospodinjstva. Po makroekonomskih projekcijah strokovnjakov Eurosistema iz decembra 2020 se je stopnja javnofinančnega primanjkljaja v euroobmočju zvišala z 0,6% BDP v letu 2019 na 8,0% BDP v letu 2020 (glej graf 7). Zaradi močne državne podpore gospodarstvu je naravnanost fiskalne politike,[6] ki je bila v letu 2019 rahlo ekspanzivna, v letu 2020 postala zelo spodbujevalna in je znašala 4,8% BDP, čeprav je treba upoštevati, da sta bila obseg fiskalnega odziva in s tem naravnanost fiskalne politike med državami precej različna. Vendar pa sta hitrost in obseg podpore vlad držav euroobmočja na splošno dokazala, da je sposobnost odzivanja v časih krize velika in da je to odzivanje usklajeno. K temu je prispevala tudi aktivacija splošne odstopne klavzule v Paktu za stabilnost in rast.

Graf 7

Javnofinančni saldo in naravnanost fiskalne politike

(v odstotkih BDP)

Viri: Eurostat in izračuni ECB.

Večina dodatne porabe se je nanašala bodisi na neposredne stroške reševanja zdravstvene krize bodisi na podporo gospodinjstvom in podjetjem.

Po ocenah Evropske komisije[7] so fiskalni ukrepi, sprejeti kot odgovor na pandemijo, v letu 2020 za celotno euroobmočje znašali 4,2% BDP. Večina dodatne porabe se je nanašala bodisi na neposredne stroške držav pri reševanju javnozdravstvene krize bodisi na podporne ukrepe, namenjene gospodinjstvom in podjetjem (glej graf 8). Glavni cilj podpornih ukrepov je bil ohraniti delovna mesta in proizvodne zmogljivosti, tako da bo lahko gospodarstvo hitro okrevalo, ko bo pandemija popustila. Skladno s tem ciljem je bila velika večina ukrepov podpore gospodinjstvom v obliki programov subvencioniranja skrajšanega delovnega časa ali čakanja na delo, s katerimi naj bi preprečili množično brezposelnost, medtem ko je bil le manjši del v obliki neposrednih fiskalnih transferjev gospodinjstvom.[8] Proti koncu prvega vala pandemije so bili uvedeni nekateri bolj omejeni ukrepi, namenjeni podpori gospodarskemu okrevanju, med drugim znižanje posrednih davkov in povečanje javnih investicijskih projektov. Ker pa v letu 2020 pandemija še zdaleč ni bila odpravljena, jeseni pa je izbruhnil še drugi val, je verjetneje, da bodo v prihodnjem obdobju ti ukrepi imeli pomembno vlogo.

Graf 8

Ocenjena sestava ukrepov v zvezi s COVID-19 v letu 2020

Viri: izračuni ECB na podlagi osnutkov proračunskih načrtov za leto 2021.

Države so gospodarstvu zagotovile tudi obsežno likvidnostno podporo.

Poleg javnofinančne podpore gospodarstvu so države euroobmočja podjetjem, zlasti malim in srednje velikim, ki pogosto nimajo lahkega dostopa do zunanjega financiranja, zagotovile tudi obsežna poroštva za posojila, da bi okrepile njihov likvidnostni položaj. Likvidnostna podpora je prišla do posebnega izraza v kombinaciji politik v začetni fazi krize pred uvedbo drugih programov podpore. Poroštva so znašala skupno okrog 17% BDP celotnega euroobmočja.[9] Poroštva za posojila so pogojne obveznosti države, zato bodo povzročila dodatne javne izdatke v znesku, v katerem bodo uveljavljena. Poleg tega so številne vlade odobrile tudi odlog plačila davkov ter podjetjem zagotovile posojila in kapitalske injekcije. Take denarne injekcije in druga likvidnostna podpora v proračunskem saldu navadno niso zajete, se pa delno odražajo v javnem dolgu.

Kriza je negativno vplivala na zadolženost držav, vendar so bila tveganja za vzdržnost dolga še naprej dobro obvladovana.

Zaradi krize se je izrazito povečala tudi zadolženost držav v celotnem euroobmočju. To se je odrazilo v projekcijah strokovnjakov Eurosistema iz decembra 2020, po katerih naj bi se skupni delež javnega dolga v razmerju do BDP v letu 2020 povečal na 98,4%, kar je 14,5 odstotne točke več kot leta 2019. Države so poleg tega prevzele obsežne pogojne obveznosti v obliki poroštev za posojila. Čeprav bo do občutnega zmanjšanja zadolženosti preteklo še nekaj časa, trenutno nič ne kaže, da bi bila vzdržnost javnega dolga v euroobmočju vprašljiva. Ta ocena temelji na izboljšanih pričakovanjih glede okrevanja v letu 2021, zlasti po pozitivnem razvoju dogodkov v zvezi z več cepivi proti COVID-19, pa tudi, kar je še pomembneje, na pogojih financiranja, ki naj bi bili spodbudni tudi v bližnji prihodnosti. Poleg tega bi morali imeti usklajeni javnofinančni ukrepi, sprejeti na ravni EU, stabilizacijski učinek (zadnji primer je predstavljen v okvirju 4). Še vedno je pomembno, da države članice ponovno vzpostavijo zdrav javnofinančni položaj, ko bo gospodarska aktivnost okrevala.

1.4 Inflacija se je zaradi padca cen nafte in upada gospodarstva precej znižala[10]

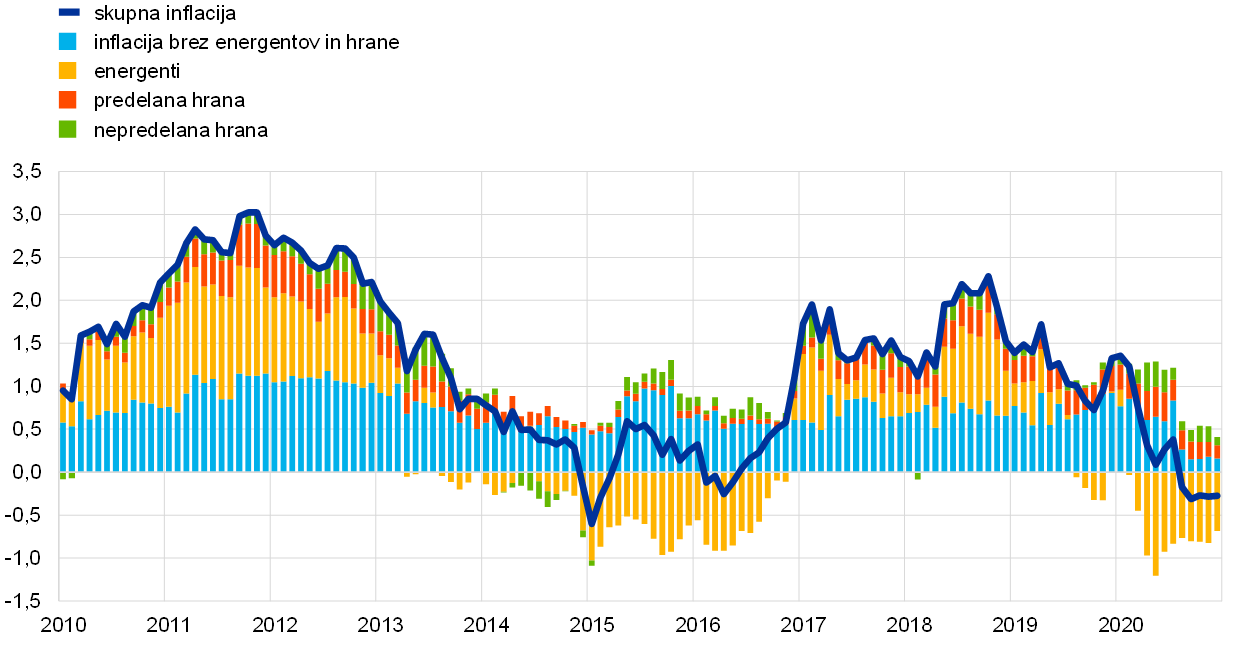

Skupna inflacija v euroobmočju je leta 2020 v povprečju znašala 0,3%, potem ko je bila leta 2019 1,2-odstotna. Z vidika komponent harmoniziranega indeksa cen življenjskih potrebščin (HICP) je bilo znižanje skupne inflacije predvsem posledica manjšega prispevka inflacije v skupini energentov, v drugi polovici leta pa tudi inflacije brez energentov in hrane (glej graf 9). Z vidika dejavnikov je dezinflacijski proces potekal ob izrazitem krčenju gospodarske aktivnosti, kar je precej oslabilo povpraševanje potrošnikov in povzročilo resna tveganja, da se bodo gospodarski obeti poslabšali. K dezinflacijskim pritiskom so prispevali tudi nekateri dejavniki, specifični za gospodarske posledice pandemije COVID-19 in odzive nanjo. Nadaljnje znižanje inflacije v drugi polovici leta je bilo denimo delno posledica znižanja cen storitev, povezanih s potovanji (zlasti prevoznih in hotelskih storitev), ki jih je kriza najmočneje prizadela, in vpliva začasnega znižanja stopnje DDV v Nemčiji.

Graf 9

Inflacija in prispevki po skupinah

(medletne spremembe v odstotkih; prispevki v odstotnih točkah)

Viri: Eurostat in izračuni ECB.

Volatilne komponente indeksa HICP so se delno gibale v nasprotnih smereh.

K znižanju povprečne skupne inflacije v letu 2020 glede na leto 2019 je večinoma prispevalo gibanje inflacije v skupini energentov, ki je odražalo padec cen nafte na začetku pandemije. Nasprotno se je v letu 2020 prispevek skupne rasti cen hrane k skupni inflaciji rahlo povečal na 0,4 odstotne točke, tj. rahlo nad raven iz leta 2019, kar je bilo večinoma posledica tega, da se je med pandemijo začasno precej povečala zlasti rast cen nepredelane hrane (ki je v aprilu 2020 poskočila za 7,6%).[11]

Osnovna inflacija se je med letom 2020 znižala.

Merila osnovne inflacije so se med letom 2020 znižala. Inflacija brez energentov in hrane je v povprečju znašala 0,7%, v primerjavi z 1,0% v letu 2019, pri čemer je bila v zadnjih štirih mesecih leta 2020 rekordno nizka. Šibka gibanja rasti cen industrijskih proizvodov razen energentov in rasti cen storitev so prispevala k umirjenemu gibanju inflacije brez energentov in hrane. Rast cen industrijskih proizvodov razen energentov je avgusta 2020 postala negativna in je v decembru 2020 dosegla rekordno nizko raven, rast cen storitev pa je rekordno nizko raven (0,4%) dosegla v oktobru 2020, čeprav se je nato rahlo povečala. Na gibanje teh dveh komponent je vplival običajen nabor dejavnikov, vendar v nekoliko različnem obsegu. Apreciacija eura v drugi polovici leta je na rast cen industrijskih proizvodov razen energentov vplivala nekoliko bolj kot na rast cen storitev. Enako velja za spremembe neposrednih davkov, saj so nekatere komponente storitev, kot so najemnine, oproščene plačila DDV. Ukrepi za zajezitev pandemije so na rast cen storitev vplivali močneje, kar se je zlasti pokazalo v znižanju rasti cen postavk, povezanih s potovanji in prostim časom. Vendar pa je, splošneje gledano, na rast cen industrijskih proizvodov razen energentov in rast cen storitev najbolj vplival strm upad povpraševanja, ki ga je sprožila pandemija prek večje negotovosti in nenaklonjenosti tveganju, zajezitvenih ukrepov ter izgube prihodkov in delovnih mest. To je močno odtehtalo določen navzgor delujoč vpliv motenj v ponudbi v nekaterih sektorjih. Poleg tega je bilo zaradi pandemije oteženo zbiranje podatkov o cenah v indeksu HICP. Zato se je delež pripisanih cen v indeksu HICP aprila močno povečal in nato upadel, pri čemer so se pripisane cene od julija do oktobra uporabljale samo za nekaj postavk. Delež pripisanih cen je bil v novembru in decembru ponovno velik, toda manjši kot spomladi.[12] Vpliv s strani povpraševanja in ponudbe je verjetno tudi pomenil, da so bili deleži posameznih proizvodov in storitev v potrošnji drugačni od tistih, na katerih je temeljila sestava indeksa HICP v letu 2020.

Domači stroškovni pritiski so se povečali.

Domači stroškovni pritiski, merjeni z rastjo deflatorja BDP, so v letu 2020 v povprečju rasli po stopnji, ki je bila rahlo višji od povprečja v letu 2019 (glej graf 10). Nasprotno se je medletna stopnja rasti sredstev za zaposlene na zaposlenega v letu 2020 hitro znižala in je znašala −0,6%, kar je precej manj kot v letu 2019. Hkrati je še večji upad rasti produktivnosti pomenil precejšnje povečanje rasti stroškov dela na enoto proizvoda, kar je prispevalo k realizirani rasti deflatorja BDP. Rast stroškov dela na enoto proizvoda je v letu 2020 znašala 4,6%, potem ko je bila leta 2019 1,9-odstotna. Vendar je na gibanje rasti stroškov dela na enoto proizvoda, rasti produktivnosti in rasti sredstev za zaposlene v letu 2020 vplivala razširjena uporaba programov skrajšanega delovnega časa, kar je denimo pomenilo, da je bila zaposlenost še vedno precej bolj vztrajna kot gospodarska aktivnost ali dejansko opravljene delovne ure. Pojavile so se tudi težave, povezane s statističnim evidentiranjem teh meril, tako da je bil prispevek subvencij h gibanju domačih stroškov neobičajno velik, primerljivost najnovejših gibanj s preteklimi pa je bila otežena.[13] Na izdatkovni strani so se statistične težave na primer odrazile v strmem povišanju stopnje rasti deflatorja državne potrošnje v drugem četrtletju.

Graf 10

Razčlenitev deflatorja BDP

(medletne spremembe v odstotkih; prispevki v odstotnih točkah)

Viri: Eurostat in izračuni ECB.

Dolgoročnejša inflacijska pričakovanja so ostala na zgodovinsko nizkih ravneh.

Dolgoročnejša inflacijska pričakovanja na podlagi ankete ECB o napovedih drugih strokovnjakov so v letu 2020 ostala na zgodovinsko nizkih ravneh, doseženih v prejšnjem letu, gibala pa so se med 1,6% in 1,7%. Inflacijska pričakovanja čez pet let so v zadnjem četrtletju 2020 v omenjenih anketah znašala 1,7%, kar je enako kot v zadnjem četrtletju 2019. Tržna merila dolgoročnejših inflacijskih pričakovanj, zlasti obrestna mera v 5-letnih obrestnih zamenjavah na inflacijo čez pet let, so bila skozi vse leto izrazito volatilna. Obrestna mera v 5-letnih obrestnih zamenjavah na inflacijo čez pet se je na začetku pandemije izrazito znižala in ob koncu prvega četrtletja 2020 dosegla rekordno nizko vrednost (23. marca je znašala 0,7%), nato pa se je proti koncu leta zvišala in stabilizirala blizu ravni pred pandemijo (31. decembra je znašala 1,3%). Glede na to so tržni kazalniki dolgoročnejših inflacijskih pričakovanj ostali zelo nizki.

1.5 Zaradi odločnega ukrepanja politik so bili pogoji kreditiranja in financiranja še naprej spodbudni

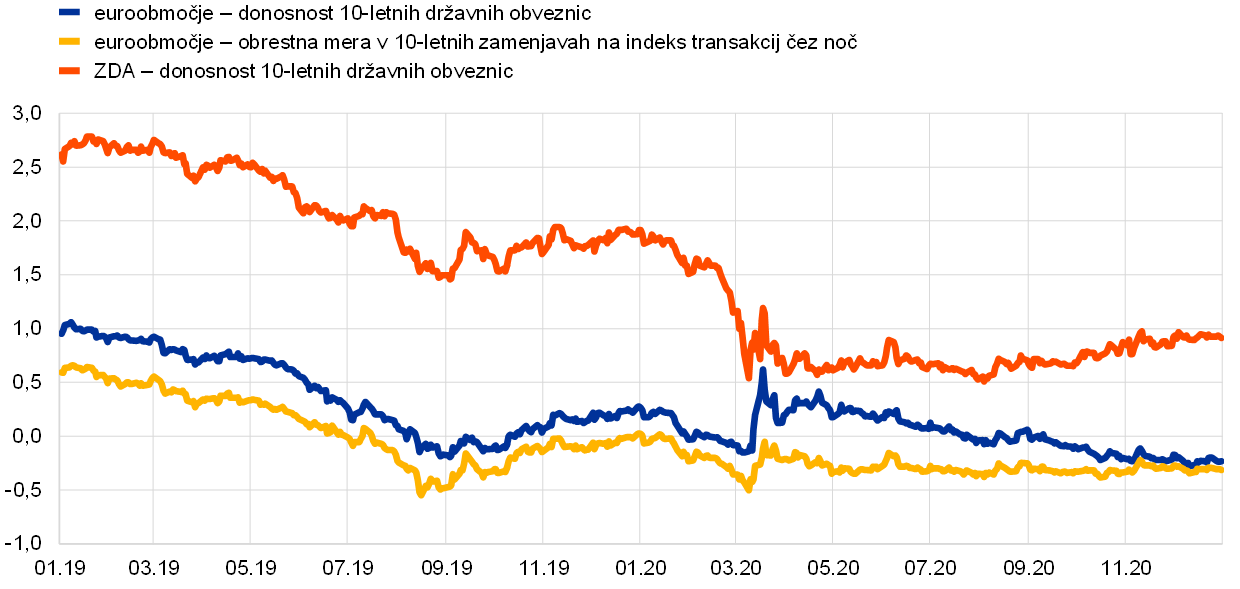

Ob odločnem odzivu denarne in fiskalne politike na krizo se je leta 2020 donosnost državnih obveznic v euroobmočju zmanjšala.

Zaradi pandemije COVID-19 so se svetovni in domači gospodarski obeti hitro poslabšali, razmiki v donosnosti državnih obveznic pa so se ob splošnem zaostrovanju pogojev financiranja strmo povečali. Denarna in fiskalna politika sta se ob soočenju s tveganji za finančno stabilnost in nemoteno delovanje transmisije denarne politike ter z namenom, da ublažita vpliv pandemičnega šoka na gospodarstvo in inflacijo, odzvali hitro in odločno (glej razdelek 2.1). Tako so se oblasti učinkovito odzvale na zaostrovanje pogojev financiranja, ki ga je povzročil šok, ter prispevale predvsem k znižanju dolgoročnih netveganih obrestnih mer in k temu, da so se razmiki v donosnosti 10-letnih obveznic držav euroobmočja glede na obrestno mero v 10-letnih obrestnih zamenjavah na indeks transakcij čez noč zmanjšali, potem ko so bili med pandemijo rekordno veliki. Zato se je povprečna donosnost 10-letnih državnih obveznic v euroobmočju, tehtana z BDP, od 1. januarja 2020 do 31. decembra 2020 zmanjšala za 50 bazičnih točk na −0,23% (glej graf 11).

Graf 11

Donosnost dolgoročnih obveznic v euroobmočju in ZDA

(v odstotkih na leto; dnevni podatki)

Viri: Bloomberg, Thomson Reuters Datastream in izračuni ECB.

Opombe: Podatki za euroobmočje se nanašajo na povprečno donosnost 10-letnih državnih obveznic v euroobmočju, tehtano z BDP, in obrestno mero v 10-letnih obrestnih zamenjavah na indeks transakcij čez noč. Zadnji podatki se nanašajo na 31. december 2020.

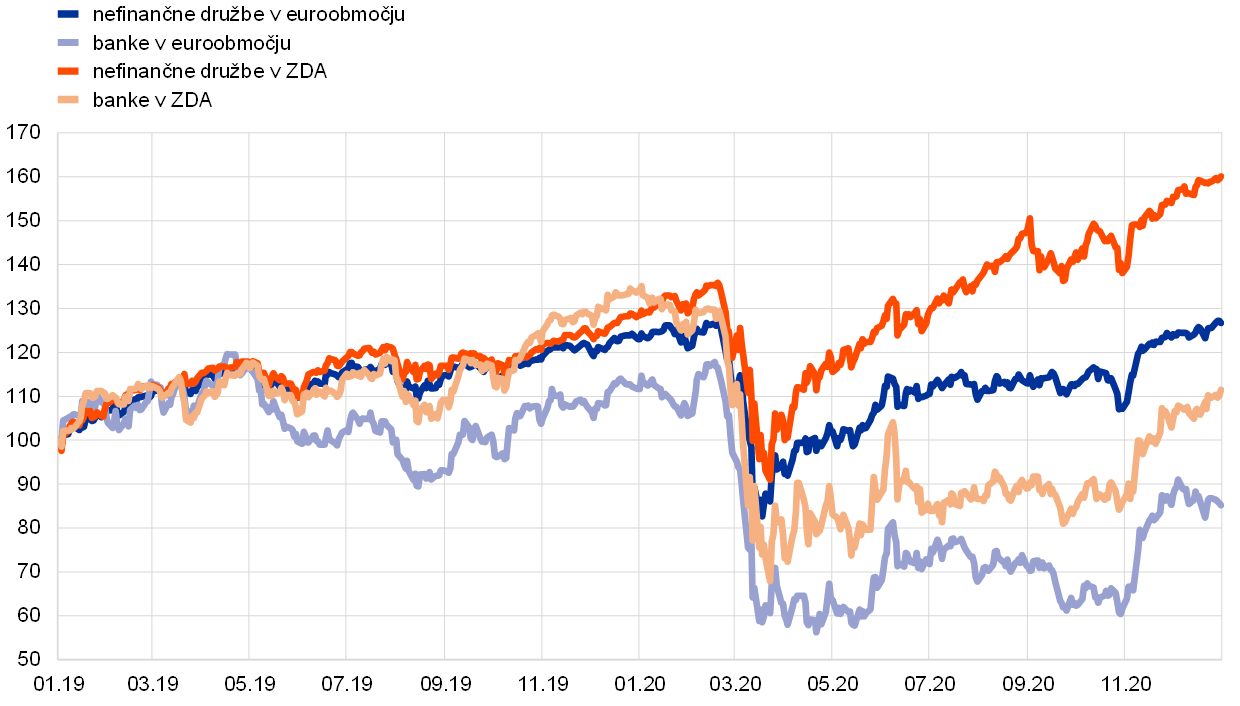

Čeprav so se tečaji delnic v euroobmočju glede na rekordno nizke vrednosti, dosežene med pandemijo, zvišali, so bili še vedno nižji kot na začetku leta 2020.

Po padcu sredi marca so tečaji delnic postopno, a vztrajno okrevali zaradi odboja gospodarske aktivnosti in okrepljenih pričakovanj o rasti, na katera sta spodbudno vplivali denarna in fiskalna politika, ter zaradi spodbudnih novic o možnih cepivih, kar je verjetno prispevalo k znižanju premije za tveganje lastniškega kapitala in podpiralo tržna pričakovanja o izboljšanju dobička. To gibanje je bilo popolnoma drugačno od večje in predvsem dolgotrajnejše korekcije na delniških trgih po finančni krizi v letih 2008 in 2009. Hkrati so se tečaji delnic v euroobmočju med sektorji močno razlikovali, če jih primerjamo z vrednostmi s konca leta 2019. Širši indeks tečajev delnic nefinančnih družb v euroobmočju je bil do konca leta rahlo višji kot ob koncu leta 2019, medtem ko so se tečaji bančnih delnic v euroobmočju znižali bolj in so bili nižji za okrog 24% (glej graf 12).

Graf 12

Delniški indeksi v euroobmočju in ZDA

(indeks: 1. januar 2019 = 100)

Viri: Bloomberg, Thomson Reuters Datastream in izračuni ECB.

Opombe: Za euroobmočje sta prikazana indeks EURO STOXX za banke in tržni indeks Datastream za nefinančne družbe, za ZDA pa indeks S&P za banke in tržni indeks Datastream za nefinančne družbe. Zadnji podatki se nanašajo na 31. december 2020.

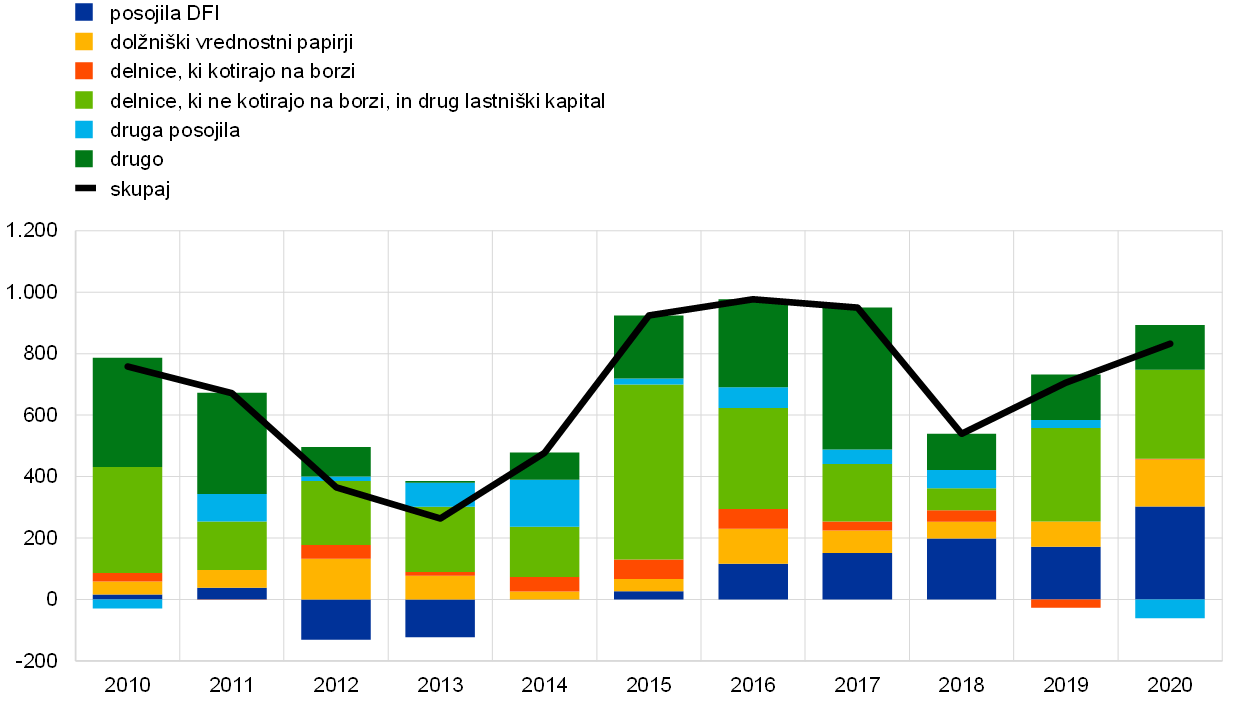

Zadolževanje nefinančnih družb pri bankah in izdajanje dolžniških vrednostnih papirjev sta se povečala.

Tokovi zunanjega financiranja v nefinančne družbe so se leta 2020 glede na leto prej povečali, vendar so bili še vedno manjši kot leta 2017, ko so dosegli zadnjo najvišjo vrednost (glej graf 13). Posojilne obrestne mere bank so med letom 2020 skladno z gibanjem tržnih obrestnih mer ostale približno stabilne blizu rekordno nizkih ravni. Hkrati je bila rast zadolževanja nefinančnih družb pri bankah in izdajanja dolžniških vrednostnih papirjev močna, k čemur so prispevale izjemno velike likvidnostne potrebe zaradi precejšnjega upada gospodarske aktivnosti ter močnega zmanjševanja prodaje in denarnih tokov podjetij. Neto izdajanje delnic, ki kotirajo na borzi, je bilo negativno, kar je mogoče pojasniti predvsem z umikom delnic z borze v drugem četrtletju 2020. V nasprotju s tem je bilo neto izdajanje delnic, ki ne kotirajo na borzi, in drugega lastniškega kapitala močno, tudi ob upoštevanju vpliva omenjenega umika z borze, kar je bilo verjetno tudi posledica kapitalskih injekcij ob izgubah. Uporaba drugih virov financiranja, vključno z medpodjetniškimi posojili in komercialnimi krediti, je bila po drugi strani večinoma stabilna.

Graf 13

Neto tokovi zunanjega financiranja v nefinančne družbe v euroobmočju

(letni tokovi; v milijardah EUR)

Viri: Eurostat in ECB.

Opombe: »Druga posojila« obsegajo posojila iz nedenarnih sektorjev (drugih finančnih posrednikov, pokojninskih skladov in zavarovalnic) in iz tujine. »Posojila denarnih finančnih institucij (DFI)« in »druga posojila« so prilagojena za prodajo in listinjenje posojil. »Drugo« je razlika med »skupaj« in instrumenti, prikazanimi v grafu, ter vključuje medpodjetniška posojila in komercialne kredite. Zadnji podatki se nanašajo na tretje četrtletje 2020.

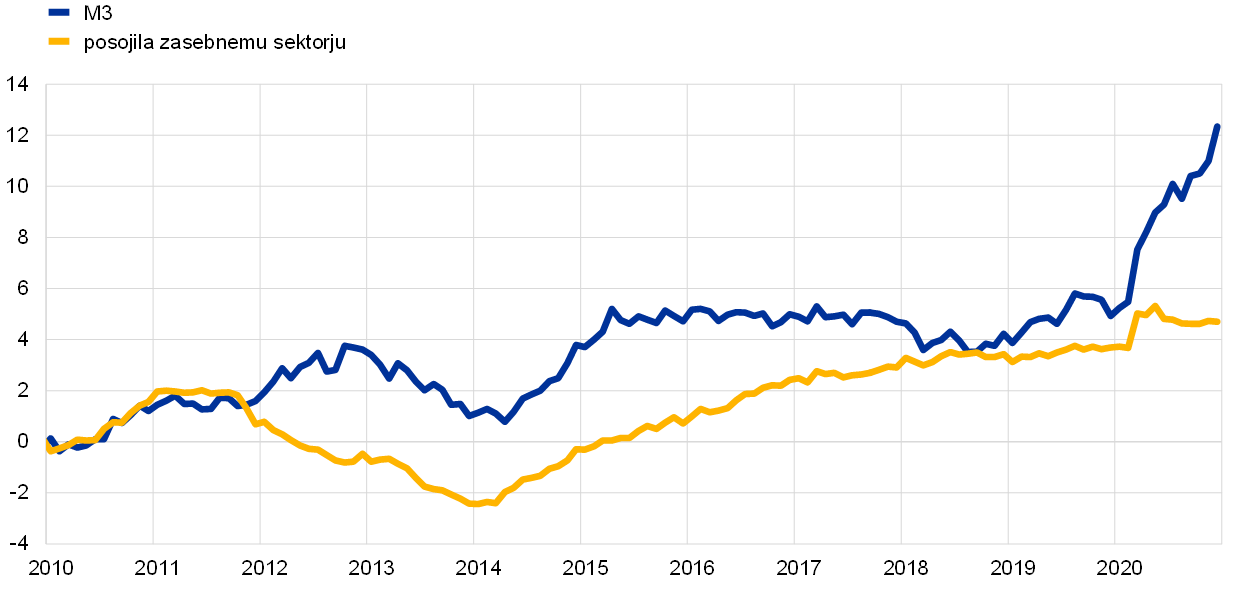

Rast denarja in posojil se je pospešila kot odziv na krizo zaradi COVID-19.

Rast širokega denarja se je zaradi koronavirusne krize močno povečala (glej graf 14), k čemur je prispeval predvsem ožji denarni agregat M1. Povečanje rasti je bilo posledica kopičenja likvidnostnih rezerv v podjetjih in gospodinjstvih zaradi povečane negotovosti, pa tudi – pri gospodinjstvih – prisilnega varčevanja zaradi omejenih priložnosti za trošenje. Na ustvarjanje denarja je spodbudno vplivala rast domačega kreditiranja zasebnega sektorja in držav, pri čemer je bila rast kreditiranja držav predvsem posledica Eurosistemovih nakupov vrednostnih papirjev. Denarni, javnofinančni in nadzorni organi so s pravočasnimi in obsežnimi ukrepi zagotovili kreditiranje gospodarstva euroobmočja po ugodnih pogojih.

Graf 14

Agregat M3 in posojila zasebnemu sektorju

(medletne spremembe v odstotkih; desezonirano in prilagojeno za število delovnih dni)

Viri: Eurostat in ECB.

Opomba: Zadnji podatki se nanašajo na december 2020.

Ocene bank, da je tveganje povečano, so vplivale na zaostrovanje kreditnih standardov.

Čeprav so bili pogoji najemanja bančnih posojil med letom na splošno spodbudni, je anketa o bančnih posojilih v euroobmočju pokazala, da so banke v drugi polovici leta 2020 zaostrile kreditne standarde (kriterije za odobritev) za posojila podjetjem. K temu so prispevale predvsem ocene bank, da je tveganje povečano, kar je bilo povezano z vplivom pandemije na obete glede kreditne kakovosti posojilojemalcev. Hkrati so banke poročale, da so nakupi vrednostnih papirjev v okviru programa nakupa vrednostnih papirjev in izrednega programa nakupa vrednostnih papirjev ob pandemiji ter tretja serija ciljno usmerjenih operacij dolgoročnejšega refinanciranja, zlasti po njihovi ponovni kalibracij v marcu in aprilu, prispevali k izboljšanju likvidnostnega položaja bank in pogojev tržnega financiranja. Ti ukrepi so skupaj z ukrepi, ki so jih uvedle vlade, na primer poroštva za posojila in moratoriji, preprečili še močnejšo zaostritev kreditnih standardov.

2 Denarna politika: ohranjanje ugodnih pogojev financiranja

ECB je med letom 2020 znatno zrahljala naravnanost denarne politike, da bi preprečila negativen vpliv pandemije COVID-19 na gospodarstvo v euroobmočju. Celovit sklop ukrepov je skupaj s kasnejšo ponovno kalibracijo instrumentov (i) zmanjšal grožnjo likvidnostnega in kreditnega krča z ohranjanjem razmer obsežne likvidnosti v bančnem sistemu, (ii) zaščitil tok kreditov realnemu gospodarstvu ter (iii) ohranil spodbujevalno naravnanost denarne politike s preprečitvijo procikličnega zaostrovanja pogojev financiranja. Odziv denarne politike v letu 2020 je bil ključni stabilizacijski dejavnik na trgih in je pomagal preprečiti resna tveganja zaradi hitrega širjenja virusa, ki bi lahko ogrozila transmisijski mehanizem denarne politike, gospodarske obete v euroobmočju in nenazadnje tudi cilj ECB, da vzdržuje stabilnost cen. Velikost bilance stanja Eurosistema je v letu 2020 dosegla rekordno vrednost na ravni 7 bilijonov EUR, kar je 2,3 bilijona EUR več kot ob koncu prejšnjega leta. Ob koncu leta 2020 so imetja za namene denarne politike predstavljala 79% skupnih sredstev v Eurosistemovi bilanci stanja. Tveganja, povezana z veliko bilanco stanja, so se še naprej zmanjševala s pomočjo okvira ECB za upravljanje tveganj.

2.1 Z odzivanjem denarne politike ECB na izredne razmere zaradi pandemije je bila zagotovljena ključna podpora gospodarskemu okrevanju in inflacijskim obetom[14]

Začetni odziv ECB na pandemijo COVID-19

Previdno optimistično razpoloženje na začetku leta je silovito prekinila pandemija COVID-19.

Na začetku leta so najnovejše informacije nakazovale nadaljnjo, vendar zmerno rast gospodarstva v euroobmočju. Medtem ko je šibka mednarodna trgovinska menjava v okolju globalne negotovosti še vedno zavirala rast, so gospodarstvo v euroobmočju spodbujali rast zaposlenosti v povezavi z naraščanjem plač, rahlo ekspanzivne javnofinančne politike v euroobmočju in nadaljnja – čeprav nekoliko počasnejša – rast svetovne gospodarske aktivnosti. Inflacijska gibanja so na splošno ostala umirjena, vendar so bili prisotni določeni znaki, da se je osnovna inflacija v skladu s pričakovanji zmerno okrepila. Ukrepi denarne politike, sprejeti med letom 2019, so podpirali ugodne pogoje financiranja, s čimer so spodbujali gospodarsko rast v euroobmočju, krepitev domačih cenovnih pritiskov in približevanje inflacije srednjeročnemu cilju Sveta ECB.

Svet ECB je na seji januarja 2020 sklenil, da bo začel pregled strategije denarne politike ECB. Od zadnjega pregleda strategije sta gospodarstvo euroobmočja in svetovno gospodarstvo doživela korenite strukturne spremembe. Vse nižja trendna rast zaradi upočasnjevanja rasti produktivnosti in staranja prebivalstva kakor tudi posledice finančne krize potiskajo obrestne mere navzdol, kar Evropski centralni banki in drugim centralnim bankam zmanjšuje manevrski prostor, da ob soočanju z neugodnimi cikličnimi gibanji sprostijo denarno politiko s konvencionalnimi instrumenti. Poleg tega se spopadanje z nizko inflacijo razlikuje od preteklega izziva, ki je bil spopadanje z visoko inflacijo. Okolje, v katerem deluje denarna politika, vključno z inflacijsko dinamiko, so dodatno preoblikovale grožnje okoljski trajnosti, hitra digitalizacija, globalizacija in spreminjanje strukture finančnih trgov. Zaradi teh izzivov je Svet ECB sklenil, da začne pregled strategije denarne politike, pri čemer v celoti upošteva mandat ECB, določen v Pogodbi, da ohranja stabilnost cen (glej okvir 2).

Previdno optimistično razpoloženje na začetku leta sta konec februarja silovito prekinila izbruh in globalno širjenje COVID-19. Čeprav sta bila velikost in trajanje navzdol popravljenih obetov glede gospodarske rasti negotova, je postalo vse bolj jasno, da bo pandemija pomembno vplivala na gospodarstvo v euroobmočju. Medtem ko naj bi motnje v svetovnih dobavnih verigah povzročale določene pritiske na rast inflacije v euroobmočju, je po pričakovanjih večjo vlogo odigralo šibkejše povpraševanje, ki je zaviralo inflacijo. Poleg tega je izrazito poslabšanje ocen o tveganju povzročilo hudo zaostritev finančnih pogojev in pogojev bančnega financiranja, kar bi lahko skupaj z zmerno apreciacijo tečaja eura okrepilo pritiske na znižanje inflacije.

Potreben je bil celovit sveženj ukrepov denarne politike.

V takšnih razmerah je Svet ECB na seji o denarni politiki 12. marca 2020 sklenil, da je potreben celovit sveženj ukrepov denarne politike. Cilj svežnja je bil po eni strani zmanjšati grožnjo likvidnostnega in kreditnega krča z ohranjanjem razmer obsežne likvidnosti v bančnem sistemu ter zaščititi tok kreditov realnemu gospodarstvu, po drugi strani pa ohraniti spodbujevalno naravnanost denarne politike s preprečitvijo procikličnega zaostrovanja pogojev financiranja.

Tako je Svet ECB sprejel odločitev o dodatnih operacijah dolgoročnejšega refinanciranja po obrestni meri, ki je enaka obrestni meri za odprto ponudbo mejnega depozita. Sklenil je tudi, da bo v obdobju od junija 2020 do junija 2021 v vseh operacijah v okviru tretje serije ciljno usmerjenih operacij dolgoročnejšega refinanciranja (CUODR III) uporabil bistveno ugodnejše pogoje. Obrestna mera v operacijah CUODR III je bila znižana za 25 bazičnih točk in bi bila lahko v obdobju od junija 2020 do junija 2021 celo 25 bazičnih točk nižja od povprečne obrestne mere za mejni depozit v vseh operacijah CUODR III, ki so bile v tem obdobju nedospele. Poleg tega je bil največji skupni znesek, ki so si ga lahko nasprotne stranke izposodile v operacijah CUODR III, povišan na 50% njihovega obsega primernih posojil. Tako so dodatne operacije dolgoročnejšega refinanciranja bankam omogočile, da takoj izkoristijo prednosti zelo ugodnih pogojev financiranja, ter učinkovito premostile čas do začetka izvajanja na novo kalibriranih operacij CUODR III, katerih cilj je bil bolj vzdržno ublažiti pogoje financiranja za banke, s čimer bi se spodbudili kreditni tokovi prizadetim sektorjem in preprečilo zaostrovanje ponudbe posojil.

Svet ECB je tudi sklenil, da v obdobju do konca leta doda začasen sveženj dodatnih neto nakupov v okviru programa nakupa vrednostnih papirjev v višini 120 milijard EUR, s čimer bo zagotovljen velik prispevek programov nakupa vrednostih papirjev zasebnega sektorja. Veljalo je, da je omejitev dodatnih nakupov na tekoče koledarsko leto ustrezen odziv na šok, ki je bil ocenjen kot začasen. Cilj dodatnih nakupov je bil skupaj z obstoječim programom nakupa vrednostnih papirjev v času povišane negotovosti spodbujati ugodne pogoje financiranja za realno gospodarstvo.

V tednu po seji Sveta ECB marca 2020 se je stanje zaradi hitrega širjenja COVID-19 precej poslabšalo, pri čemer so skoraj vse države v euroobmočju sprejele daljnosežne zajezitvene ukrepe. Finančni trgi so izkazovali izjemno veliko volatilnost, pojavljali pa so se tudi znaki hudih motenj zaradi nelikvidnosti in zamrznitve trgov ter vse večje fragmentacije. To je privedlo do velikega zaostrovanja pogojev financiranja, kar bi lahko oviralo nemoteno transmisijo denarne politike ECB v vseh državah euroobmočja in ogrozilo stabilnost cen.

Zaradi hitrega poslabševanja razmer je Svet ECB 18. marca 2020 sklenil, da je potreben nadaljnji odločen odziv denarne politike, da bi stabiliziral trge in preprečil veliko zaostrovanje finančnih pogojev. Cilj tega ukrepanja je bil preprečiti resna tveganja, ki jih je pandemija predstavljala za gospodarske obete v euroobmočju, transmisijski mehanizem denarne politike in nenazadnje tudi za cilj ECB, da vzdržuje cenovno stabilnost. Svet ECB je napovedal naslednje dodatne ukrepe.

Svet ECB je sklenil uvesti nov začasen program nakupa vrednostnih papirjev: izredni program nakupa vrednostnih papirjev ob pandemiji.

Prvič, Svet ECB je sklenil uvesti nov začasen program nakupa vrednostnih papirjev – izredni program nakupa vrednostnih papirjev ob pandemiji (PEPP). Ta program v višini 750 milijard EUR naj bi vključeval vse kategorije finančnega premoženja, ki je primerno v okviru programa nakupa vrednostnih papirjev. Poleg tega je Svet ECB razširil tudi nabor primernega finančnega premoženja v okviru programa nakupa vrednostnih papirjev podjetniškega sektorja, in sicer z vključitvijo komercialnih zapisov nefinančnega sektorja, tako da so za nakup postali primerni vsi tržni dolžniški instrumenti z originalno zapadlostjo pod enim letom, če je bila njihova preostala zapadlost v času nakupa vsaj 28 dni. Z razširitvijo primernega finančnega premoženja naj bi se podprlo financiranje podjetij in tako zagotovila ključna pomoč delu gospodarstva, ki so ga posledice virusa močno prizadele. Svet ECB je tudi sklenil, da pri nakupih v okviru izrednega programa ob pandemiji odobri opustitev zahtev glede primernosti v primeru dolžniških vrednostnih papirjev, ki jih je izdala Helenska republika. Poleg tega je Svet ECB sklenil, da bodo v okviru izrednega programa ob pandemiji (zaradi njegove začasne narave) primerni tudi vrednostni papirji javnega sektorja s preostalim časom do zapadlosti, ki krajši kot eno leto, vendar daljši od 70 dni.

Namen izrednega programa ob pandemiji je bil izpolniti dvojno vlogo. Prvič, skupaj z drugimi komponentami okvira denarne politike je bil cilj programa zagotoviti, da denarna politika ostane spodbujevalno naravnana ter tako s spodbujanjem gospodarskega okrevanja po krizi zaradi pandemije zaščiti stabilnost cen v srednjeročnem obdobju. Drugič, nakupi v okviru izrednega programa ob pandemiji se opravljajo fleksibilno, tako da lahko razporeditev tokov nakupov niha v času, po razredih finančnega premoženja in po jurisdikcijah. S fleksibilnostjo, vgrajeno v zasnovo programa, je lahko program učinkovito opravljal vlogo stabilizacije trga, še posebno glede na veliko negotovost, ki je spremljala vpliv pandemije na različne trge finančnega premoženja in države v euroobmočju.

Poleg tega je Svet ECB na isti seji napovedal, da bo začasno ublažil standarde glede zavarovanja, pri čemer je prilagodil glavne parametre tveganja v sistemu zavarovanja terjatev, da bi nasprotne stranke lahko še naprej v celoti izkoristile kreditne operacije Eurosistema. Tako je Svet ECB zatem sprejel dva svežnja začasnih ukrepov za ublažitev zahtev glede zavarovanja. Namen prvega sklopa ukrepov, napovedanega 7. aprila 2020, je bil izboljšati razpoložljivost primernega finančnega premoženja, ki ga nasprotne stranke Eurosistema lahko uporabijo kot zavarovanje, tako da bi lahko te v celoti izkoristile operacije povečevanja likvidnosti, na primer operacije CUODR III. Svet ECB je 22. aprila 2020 sklenil, da bodo tržno finančno premoženje in njegovi izdajatelji, ki so 7. aprila 2020 izpolnjevali minimalne zahteve glede kreditne kvalitete, še naprej primerni tudi v primeru znižanja bonitetnih ocen, če te ocene ostanejo nad določeno ravnijo kreditne kvalitete in so vse druge zahteve glede primernosti še vedno izpolnjene. Cilj tega ukrepa je bil zmanjšati vpliv morebitnega znižanja bonitetnih ocen na razpoložljivost zavarovanja in preprečiti potencialno prociklično dinamiko.

V času seje Sveta ECB o denarni politiki aprila 2020 so se gospodarske razmere še vedno hitro poslabševale, saj se je gospodarska aktivnost krčila, razmere na trgih dela pa so se vidno slabšale. Zaradi ukrepov za zajezitev širjenja virusa se je gospodarska aktivnost v vseh državah euroobmočja in drugod po svetu večinoma ustavila. Čeprav je bilo še vedno težko predvideti celoten obseg in trajanje posledic pandemije za gospodarstvo, je bilo zdaj jasno, da se gospodarstvo v euroobmočju približuje upadu gospodarske aktivnosti, ki je po velikosti in hitrosti v novejši zgodovini brez primere.

Poslabševanje gospodarskih obetov je skupaj s strmim padcem cen nafte in vse nižjimi inflacijskimi pričakovanji povzročilo precejšnje tveganje, da se bo inflacija v euroobmočju znižala. Svet ECB je zato aprila 2020 sklenil, da dodatno okrepi podporo denarne politike gospodinjstvom in podjetjem. Tako je Svet ECB dodatno ublažil pogoje v operacijah CUODR III z znižanjem obrestne mere za operacije, izvedene v obdobju od junija 2020 do junija 2021, na raven 50 bazičnih točk pod povprečno obrestno mero, ki v tem obdobju velja za Eurosistemove operacije glavnega refinanciranja. Poleg tega je za nasprotne stranke, katerih primerno neto posojanje je doseglo prag obsega posojanja, obrestna mera v obdobju od junija 2020 do junija 2021 za 50 bazičnih točk nižja od povprečne obrestne mere, ki v tem obdobju velja za odprto ponudbo mejnega depozita. Svet ECB je tudi sklenil, da bo izvedena nova serija izrednih neciljno usmerjenih operacij dolgoročnejšega refinanciranja ob pandemiji (PELTRO), katerih namen je podpreti likvidnostne razmere v finančnem sistemu euroobmočja in prispevati k nemotenemu delovanju denarnih trgov z vzpostavitvijo učinkovitega likvidnostnega varovala. Tekom marca in aprila 2020 je ECB vzpostavila tudi začasne linije zamenjav in linije repo poslov s centralnimi bankami zunaj euroobmočja ter junija 2020 uvedla začasno ponudbo repo poslov Eurosistema centralnim bankam (EUREP), da bi izboljšala ponudbo eurske likvidnosti zunaj euroobmočja in preprečila prelivanje negativnih posledic na finančne trge v euroobmočju.

Ponovna kalibracija naravnanosti denarne politike v juniju

Najnovejše informacije so potrdile, da se euroobmočje sooča s krčenjem gospodarstva, ki je brez primere.

Najnovejše informacije so junija potrdile, da se gospodarstvo v euroobmočju zaradi pandemije in ukrepov za njeno zajezitev sooča z doslej največjim upadom. Zaradi velikega izpada delovnih mest in dohodka ter zaradi povišane negotovosti glede gospodarskih obetov so se potrošnja gospodinjstev in investicije precej zmanjšale. Čeprav so anketni podatki in sprotni kazalniki gospodarske aktivnosti kazali določene znake, da so dosegli najnižjo točko, ukrepi za zajezitev epidemije pa so se postopoma sproščali, je bilo dotedanje izboljšanje šibko v primerjavi s tem, kako hitro so kazalniki strmoglavili v prejšnjih dveh mesecih. Junijske makroekonomske projekcije strokovnjakov Eurosistema je sicer spremljala izjemna negotovost, vendar so predvidevale, da se bo gospodarska aktivnost v drugem četrtletju leta zmanjševala z rekordno dinamiko. Cenovni pritiski naj bi predvidoma ostali oslabljeni zaradi strmega upada realnega BDP in s tem povezanega precejšnjega povečanja neizkoriščenega gospodarskega potenciala. V junijskih projekcijah so bili raven gospodarske aktivnosti in inflacijski obeti v celotnem obdobju projekcij znatno popravljeni navzdol. Tako je bila inflacija popravljena navzdol z 1,6% ob koncu obdobja projekcij v makroekonomskih projekcijah strokovnjakov Eurosistema iz decembra 2019 na 1,3% v projekcijah iz junija 2020.

Svet ECB je sklenil povečati obseg nakupov v okviru programa PEPP za 600 milijard EUR na skupno 1.350 milijard EUR.

V takšnih razmerah je Svet ECB sprejel sklop nadaljnjih ukrepov denarne politike, da bi podprl gospodarstvo med njegovim postopnim odpiranjem ter ohranil cenovno stabilnost v srednjeročnem obdobju. Tako je sklenil povečati obseg nakupov v okviru izrednega programa ob pandemiji za 600 milijard EUR na skupno 1.350 milijard EUR, podaljšati obdobje neto nakupov v okviru tega programa vsaj do konca junija 2021 ter podaljšati ponovno investiranje glavnice zapadlih vrednostnih papirjev, kupljenih v okviru tega programa, vsaj do konca leta 2022.[15] Namen ponovne kalibracije izrednega programa ob pandemiji je bil nadalje zrahljati naravnanost denarne politike in s tem podpreti ugodne pogoje financiranja za vse sektorje in države ter nenazadnje tudi zagotoviti, da se inflacija vzdržno giblje v smeri cilja Sveta ECB.

Med poletjem so najnovejše informacije nakazovale močan odboj gospodarske aktivnosti, in sicer predvsem zaradi sprostitve zajezitvenih ukrepov. Toda okrevanje je bilo asimetrično, saj je bolj napredovalo v predelovalnih dejavnostih kot v storitvenem sektorju, aktivnost pa je ostala precej nižja od ravni pred pandemijo. Skupno inflacijo so še naprej slabili nizke cene energentov in šibki cenovni pritiski v okolju umirjenega povpraševanja in precejšnjega neizkoriščenega potenciala na trgu dela.

Ponovna kalibracija naravnanosti denarne politike v decembru

Po močnem – čeprav delnem in neenakomernem – odboju aktivnosti v poletnem času je gospodarsko okrevanje v euroobmočju izgubljalo zagon.

Jeseni je postalo vse bolj jasno, da je gospodarsko okrevanje v euroobmočju po močnem – čeprav delnem in neenakomernem – odboju gospodarske aktivnosti v poletnih mesecih izgubljalo zagon hitreje, kot je bilo sprva pričakovano. Ponovno naraščanja števila okužb s COVID-19 in ukrepi za zajezitev pandemije so prinesli nove izzive za javno zdravje ter za gospodarsko rast v euroobmočju in po svetu. Inflacija je ostala zelo nizka v okolju šibkega povpraševanja ter precejšnjih prostih zmogljivosti na trgu dela in trgu proizvodov. Najnovejši podatki so na splošno nakazovali izrazitejši vpliv pandemije na gospodarstvo v bližnji prihodnosti ter dolgotrajnejše obdobje šibke inflacije, kot je bilo sprva predvideno. Svet ECB je zato oktobra 2020 nakazal, da bo instrumente ponovno ustrezno kalibriral na naslednji seji, ki bo decembra 2020, s čimer se bo odzval na razvoj dogodkov in zagotovil, da pogoji financiranja ostanejo ugodni ter tako podpirajo okrevanje gospodarstva in preprečijo negativen vpliv pandemije na napovedano gibanje inflacije.

Na decembrski seji Sveta ECB so najnovejši podatki in makroekonomske projekcije nakazovali izrazitejši vpliv pandemije na gospodarstvo v bližnji prihodnosti ter dolgotrajnejše obdobje šibke inflacije, kot je bilo sprva predvideno. Zopet intenzivnejša pandemija je precej zavrla gospodarsko aktivnosti po svetu in v euroobmočju, ki naj bi v zadnjem četrtletju 2020 upadla. Skupna inflacija naj bi ostala negativna dlje, kot je bilo sprva pričakovano, merila osnovne inflacije so se zniževala, inflacijski pritiski pa naj bi ostali umirjeni zaradi šibkega povpraševanja, nižjih plačnih pritiskov in apreciacije eura spomladi in poleti 2020.

Ob gospodarskem izpadu zaradi ponovnega izbruha pandemije je Svet ECB na novo kalibriral instrumente denarne politike.

Svet ECB je sklenil povečati obseg nakupov v okviru programa PEPP za 500 milijard EUR na skupno 1.850 milijard EUR.

Svet ECB je sklenil povečati obseg nakupov v okviru izrednega programa ob pandemiji za 500 milijard EUR na skupno 1.850 milijard EUR, podaljšati obdobje neto nakupov v okviru tega programa vsaj do konca marca 2022 ter podaljšati ponovno investiranje glavnice zapadlih vrednostnih papirjev, kupljenih v okviru tega programa, vsaj do konca leta 2023. Nakupi se bodo še naprej izvajali fleksibilno v skladu s tržnimi razmerami ter v času, po razredih finančnega premoženja in po jurisdikcijah, njihov cilj pa je preprečiti zaostrovanje pogojev financiranja, ki ne bi bilo skladno s preprečevanjem vpliva pandemije na predvideno gibanje inflacije, ter podpreti nemoteno transmisijo denarne politike. Svet ECB je obenem napovedal, da obsega nakupov ni treba izkoristiti v celoti, če bo mogoče ugodne pogoje financiranja ohranjati s tokovi nakupov, ki ne izčrpajo celotnega zneska v času izvajanja neto nakupov v okviru izrednega programa ob pandemiji. Podobno je mogoče obseg nakupov povečati, če bi bilo potrebno, da se ohranijo ugodni pogoji financiranja, ki bodo prispevali k preprečitvi vpliva pandemije na gibanje inflacije.

Poleg tega je Svet ECB sklenil, da na novo kalibrira tudi pogoje v operacijah CUODR III. Tako je napovedal, da bo podaljšal obdobje, v katerem veljajo precej bolj ugodni pogoji, in sicer za dvanajst mesecev do junija 2022, ter da bo v letu 2021 izvedel tri dodatne operacije in zvišal skupni znesek, ki si ga nasprotne stranke lahko izposodijo, in sicer s 50% na 55% obsega primernih posojil.

Svet ECB je še sklenil, da do junija 2022 podaljša trajanje sklopa ukrepov za ublažitev zahtev glede zavarovanja, sprejetih aprila 2020, da leta 2021 ponudi štiri dodatne operacije PELTRO, da do marca 2022 podaljša vse začasne linije zamenjav in linije repo poslov s centralnimi bankami zunaj euroobmočja kakor tudi ponudbo repo poslov EUREP ter da redne operacije refinanciranja še naprej izvaja v obliki avkcij s fiksno obrestno mero in polno dodelitvijo po sedanjih pogojih in tako dolgo, kot bo potrebno.

Cilj sprejetih ukrepov denarne politike je bil ohranjati ugodne pogoje financiranja v obdobju pandemije.

Cilj vseh sprejetih ukrepov denarne politike je bil, da bodo prispevali k ohranjanju ugodnih pogojev financiranja v času pandemije, s čimer bodo spodbujali tok kreditov vsem sektorjem gospodarstva, podpirali gospodarsko aktivnost in varovali srednjeročno cenovno stabilnost. Obenem je ostala negotovost velika, tudi kar zadeva dinamiko pandemije, časovnico uvedbe cepiva, ter gibanje tečaja eura. Svet ECB je zato nakazal svojo pripravljenost, da ustrezno prilagodi vse svoje instrumente in tako v skladu z zavezanostjo simetriji zagotovi, da se inflacija vzdržno giblje proti ciljni ravni.

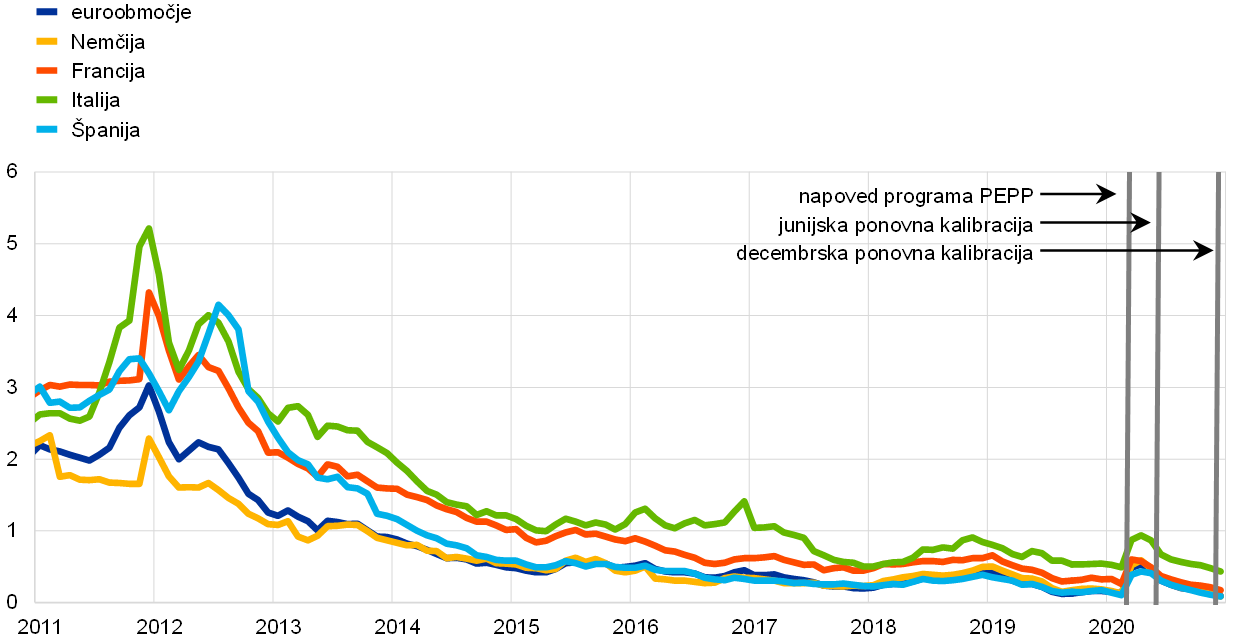

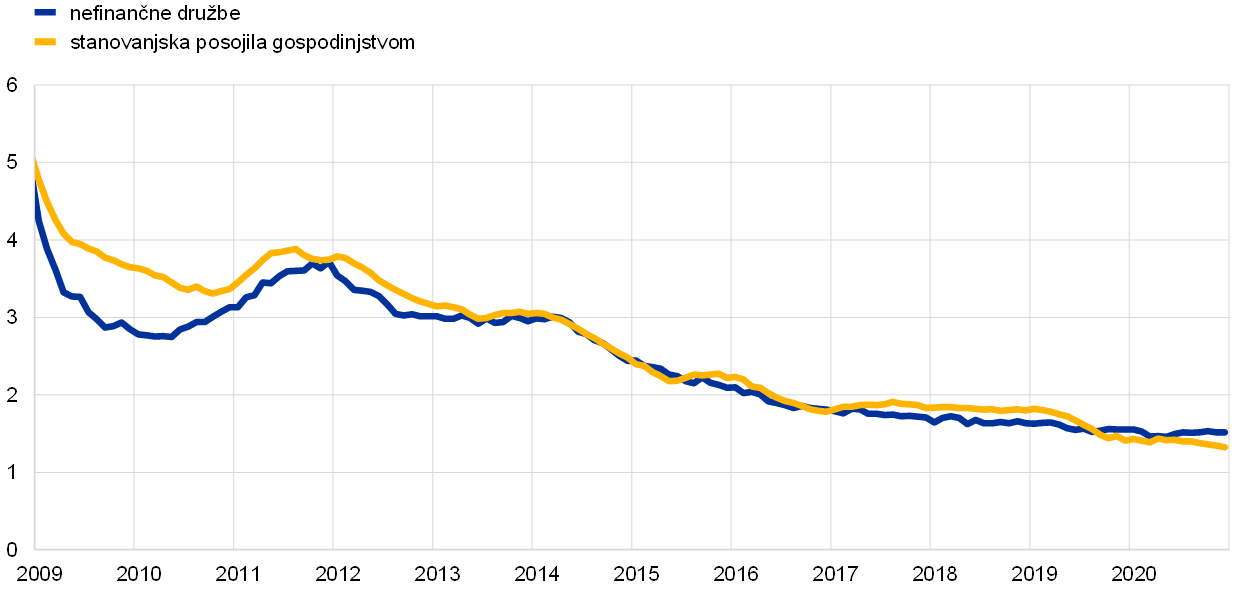

Če povzamemo, med letom 2020 je bila spodbujevalna naravnanost denarne politike znatno okrepljena, s čimer so se preprečile negativne posledice pandemije. Celovit sklop ukrepov je bil skupaj s kasnejšo ponovno kalibracijo instrumentov ključni stabilizacijski dejavnik na trgih in je pomagal prekiniti zaostrovanje finančnih pogojev, ki je bilo zabeleženo na začetku leta. Ukrepi so bili učinkoviti pri obvladovanju donosnosti državnih obveznic (glej graf 15), ki služi kot podlaga za stroške financiranja gospodinjstev, podjetij in bank. Ohranjali so tudi zelo ugodne stroške financiranja za banke med pandemijo (glej graf 16). Poleg tega so zagotovili, da gospodinjstva in podjetja lahko izkoristijo prednosti ugodnih pogojev financiranja, pri čemer so posojilne obrestne mere dosegle zgodovinsko nizko raven (1,32% oziroma 1,46%) (glej graf 17). Tako so bili z odzivanjem denarne politike v letu 2020 zagotovljeni ugodni pogoji financiranja, ki so podpirali gospodarsko okrevanje in preprečevali negativen vpliv pandemije na predvideno gibanje inflacije, s čimer se je spodbujalo vzdržno približevanje inflacije cilju Sveta ECB.

Graf 15

Donosnost 10-letnih državnih obveznic v euroobmočju, tehtana z BDP

(v odstotnih točkah)

Vir: izračuni ECB.

Opombe: Zadnji podatki se nanašajo na 31. december 2020. OIS: obrestna zamenjava na indeks transakcij čez noč.

Graf 16

Skupni stroški dolžniškega financiranja za banke

(skupni stroški financiranja z vlogami in nezavarovanega tržnega dolžniškega financiranja; v odstotkih na leto)

Viri: ECB, Markit iBoxx in izračuni ECB.

Opombe: Skupni stroški vlog so izračunani kot povprečje obrestnih mer za vloge čez noč, vezane vloge in vloge na odpoklic z odpovednim rokom pri novih poslih, tehtano s stanjem. Zadnji podatki se nanašajo na december 2020.

Graf 17

Skupne bančne obrestne mere za posojila nefinančnim družbam in gospodinjstvom

(v odstotkih na leto)

Vir: ECB.

Opombe: Skupne bančne posojilne obrestne mere so izračunane z agregiranjem kratkoročnih in dolgoročnih obrestnih mer z uporabo 24-mesečne drseče sredine obsega novih poslov. Zadnji podatki se nanašajo na december 2020.

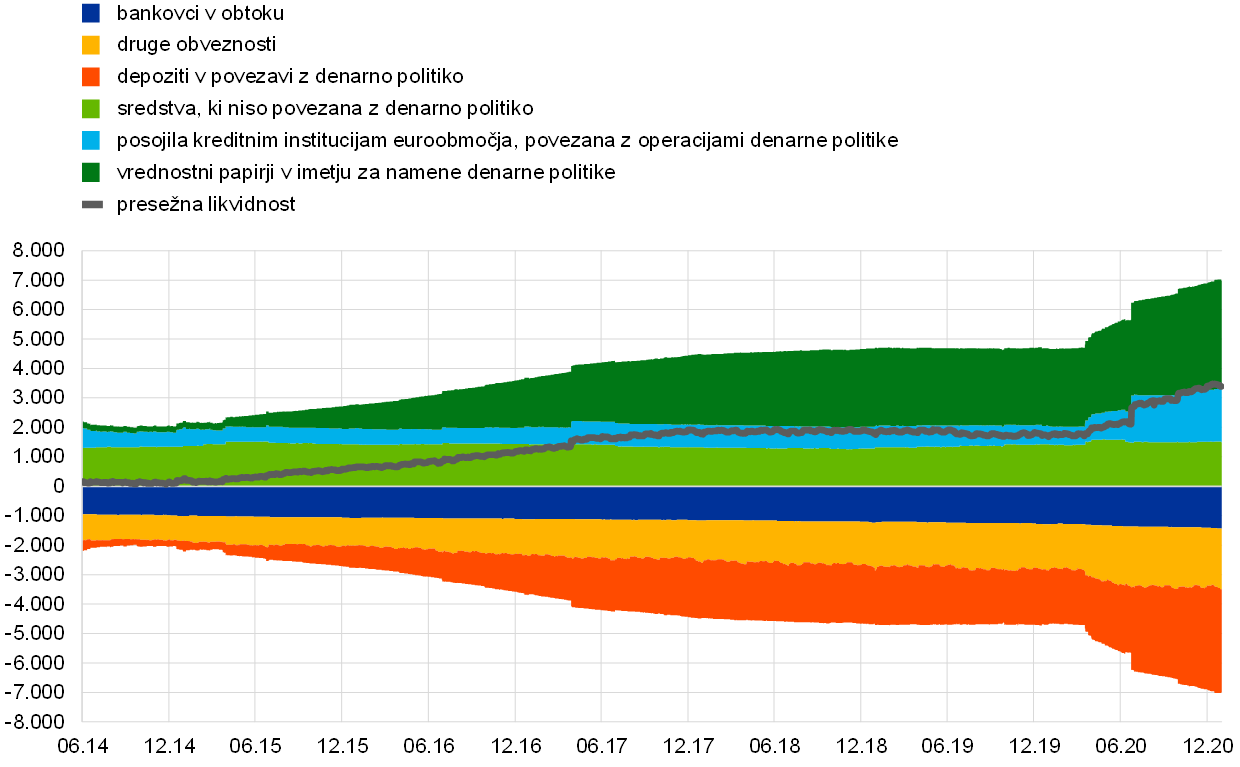

2.2 Dinamika Eurosistemove bilance stanja v zahtevnih časih

Eurosistem je od začetka svetovne finančne krize v letih 2007–2008 sprejel celo vrsto standardnih in tudi nestandardnih ukrepov denarne politike, ki so sčasoma neposredno vplivali na velikost in sestavo Eurosistemove bilance stanja. Med nestandardnimi ukrepi so bile operacije refinanciranja, s katerimi je bilo nasprotnim strankam zagotovljeno financiranje z originalno zapadlostjo do štirih let, ter nakupi vrednostnih papirjev, ki so jih izdali zasebni in javni subjekti (v okviru programa nakupa vrednostnih papirjev). Leta 2020 je ECB v odziv na izbruh COVID-19 in poleg že obstoječih nestandardnih ukrepov sprejela celovit sveženj dopolnilnih ukrepov denarne politike, ki so pomembno vplivali na Eurosistemovo bilanco stanja. Marca 2020 je ECB programu nakupa vrednostnih papirjev dodala začasen sveženj dodatnih nakupov v letu 2020 ter uvedla izredni program nakupa vrednostnih papirjev ob pandemiji (PEPP), oboje pa je privedlo do povečanja imetij dokončno kupljenih vrednostnih papirjev. Poleg tega je ECB med marcem in aprilom 2020 (dvakrat) ublažila pogoje v ciljno usmerjenih operacijah dolgoročnejšega refinanciranja (CUODR III) ter spremenila sistem zavarovanja terjatev in okvir za obvladovanje tveganj. Ti dopolnilni ukrepi so skupaj povzročili občutno povečanje posredništva s strani Eurosistema.[16] Gledano v celoti se je med letom 2020 Eurosistemova bilanca stanja zaradi omenjenih nestandardnih ukrepov (s katerimi je bilo bančnemu sistemu zagotovljena dodatna likvidnost v višini 2,2 bilijona EUR) še naprej povečevala, tako da je do konca leta 2020 dosegla doslej največji obseg, tj. 7 bilijonov EUR, kar je 49% (2,3 bilijona EUR) več kot ob koncu leta 2019.

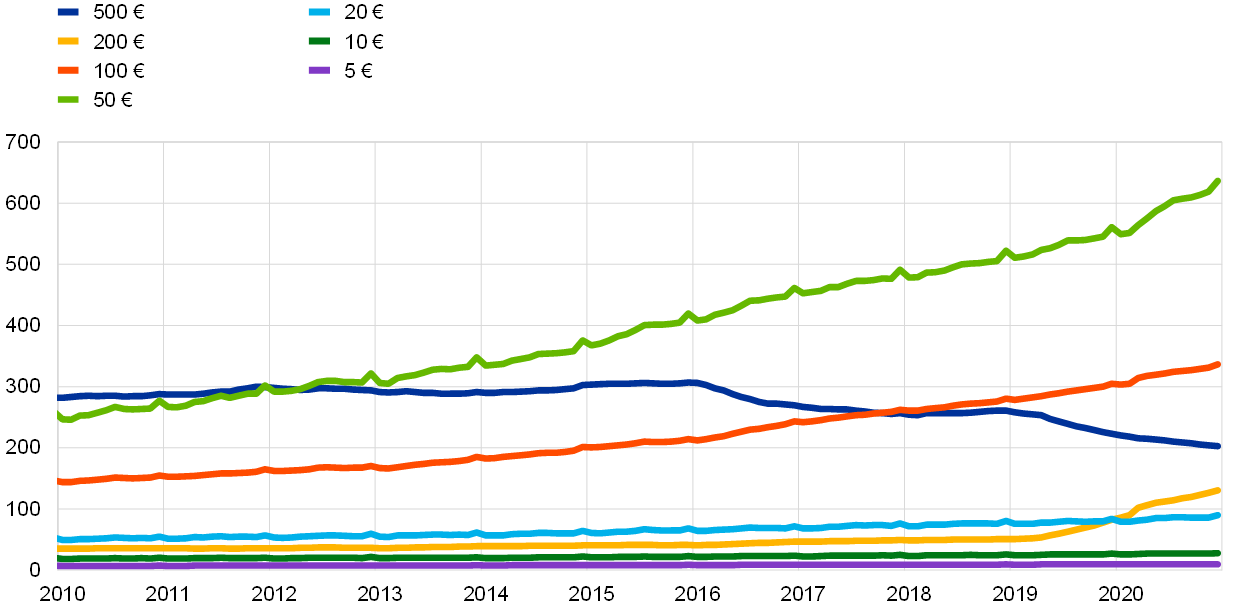

Ob koncu leta 2020 so sredstva, povezana z denarno politiko, znašala 5,5 bilijona EUR oziroma 79% skupnih sredstev v Eurosistemovi bilanci stanja, kar pomeni zvišanje s 70% ob koncu leta 2019. Sredstva, povezana z denarno politiko, zajemajo posojila kreditnim institucijam v euroobmočju, ki so predstavljala 26% skupnih sredstev (13% ob koncu leta 2019), in vrednostne papirje, kupljene za namene denarne politike, ki so predstavljali okoli 53% skupnih sredstev (56% ob koncu leta 2019) (glej graf 18). Druga finančna sredstva v bilanci stanja so obsegala predvsem tujo valuto in zlato v imetju Eurosistema ter eurske portfelje, ki niso povezani z denarno politiko.

Na strani obveznosti sta skupni znesek rezervnih imetij nasprotnih strank in uporaba odprte ponudbe mejnega depozita porasla na 3,5 bilijona EUR (2 bilijona EUR ob koncu leta 2019) ter sta predstavljala 50% vseh obveznosti ob koncu leta 2020 (39% ob koncu leta 2019). Vrednost bankovcev v obtoku je zaradi močnega povečanja v marcu 2020 porasla po stopnji, ki je presegala zgodovinski trend rasti, ter je ob koncu leta 2020 predstavljala 21% obveznosti (28% ob koncu leta 2019). Druge obveznosti, vključno s kapitalom in računi prevrednotenja, so se povečale na 2,1 bilijona EUR (1,6 bilijona EUR ob koncu leta 2019) in so predstavljale 30% vseh obveznosti (34% ob koncu leta 2019) (glej graf 18). Povečanje drugih obveznosti je v glavnem izhajalo iz povečanja vlog države z 0,2 bilijona EUR na 0,5 bilijona EUR, kar je predstavljalo 25% drugih obveznosti (11% ob koncu leta 2019).

Graf 18

Gibanje Eurosistemove konsolidirane bilance stanja

(v milijardah EUR)

Vir: ECB.

Opombe: Pozitivne številke se nanašajo na sredstva, negativne številke pa na obveznosti. Črta, ki ponazarja presežno likvidnost, je prikazana na pozitivni strani, čeprav se nanaša na vsoto naslednjih postavk obveznosti: imetja na tekočih računih, ki presegajo obvezne rezerve, in mejni depozit.

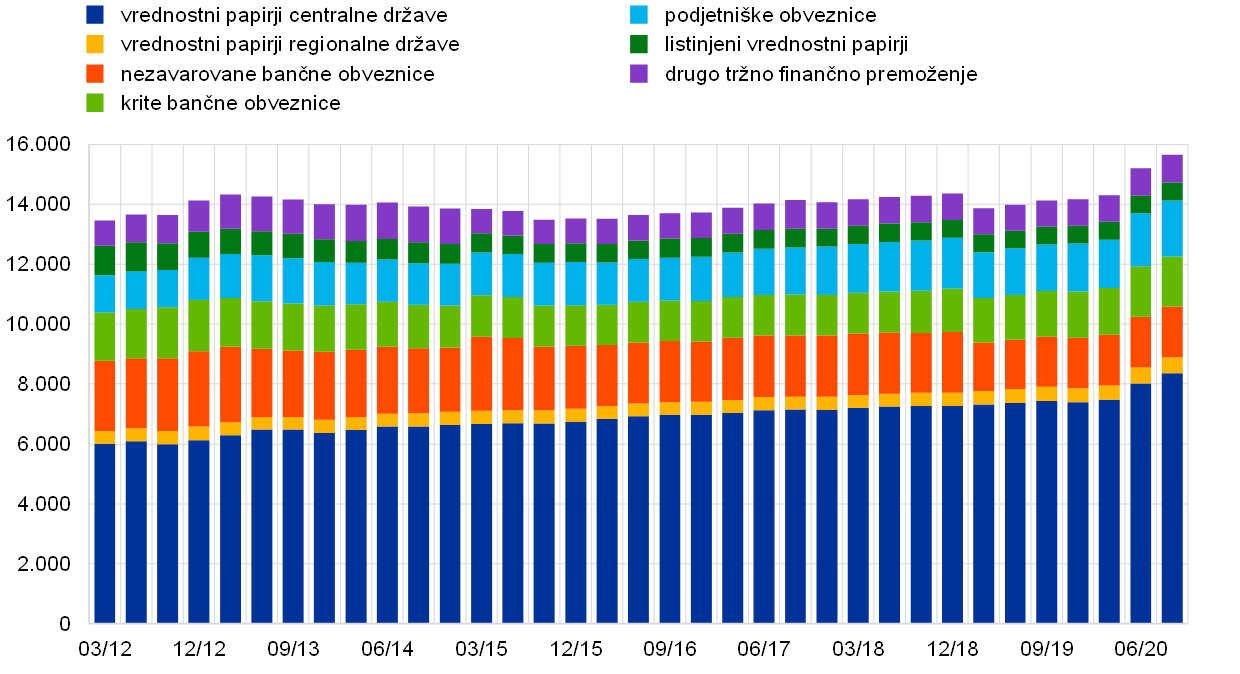

Zapadlost portfelja v okviru programa nakupa vrednostnih papirjev in izrednega programa ob pandemiji ter porazdelitev po vrstah finančnega premoženja in po jurisdikcijah

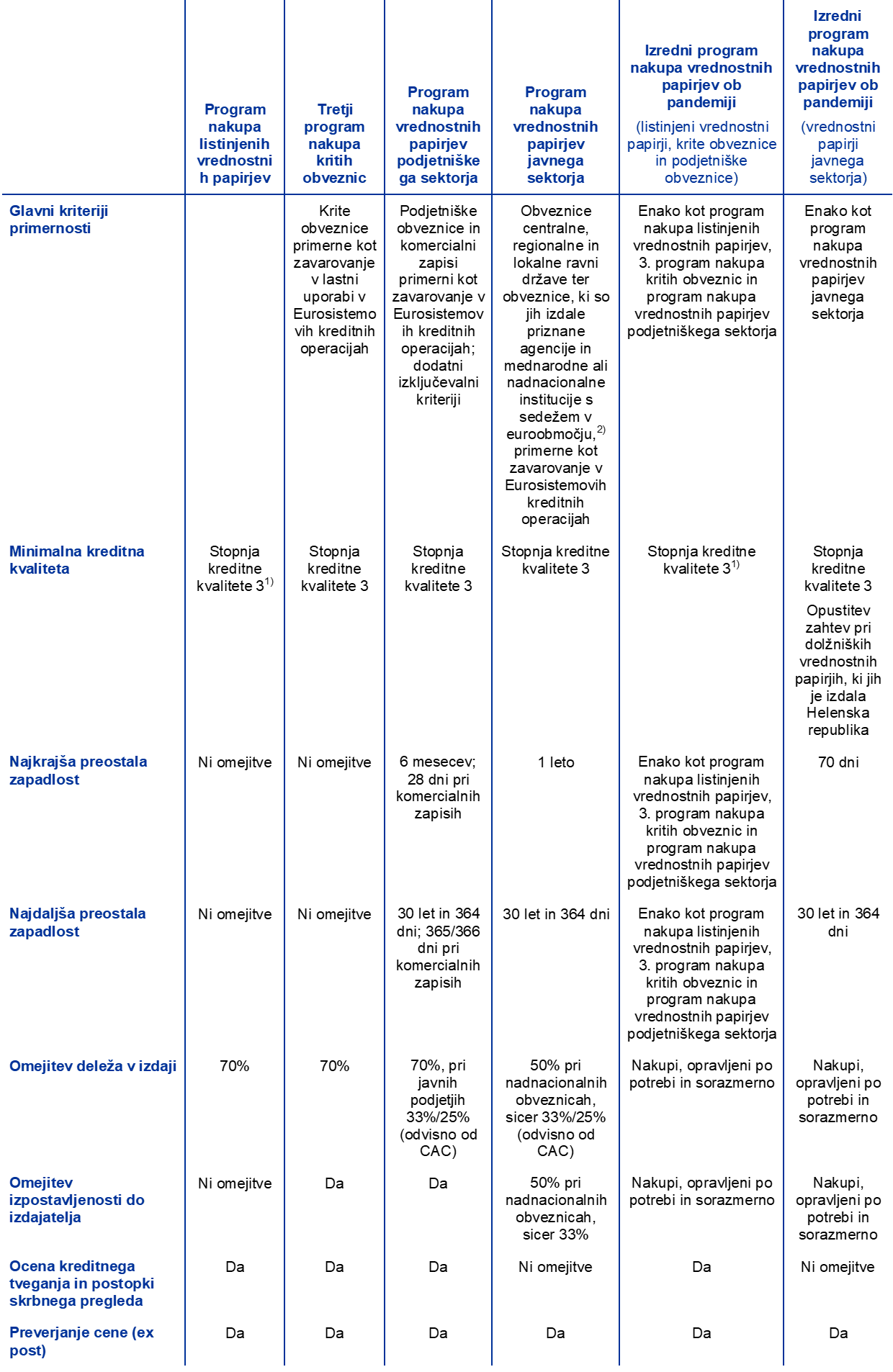

Program nakupa vrednostnih papirjev sestavljajo štirje aktivni programi: tretji program nakupa kritih obveznic, program nakupa listinjenih vrednostnih papirjev, program nakupa vrednostnih papirjev javnega sektorja in program nakupa vrednostnih papirjev podjetniškega sektorja. Izredni program ob pandemiji je bil uveden leta 2020, vse kategorije finančnega premoženja, ki so primerne v okviru programa nakupa vrednostnih papirjev, pa so primerne tudi v novem programu. Pri nakupih v okviru izrednega programa ob pandemiji je bila odobrena opustitev zahtev glede primernosti v primeru dolžniških vrednostnih papirjev, ki jih je izdala Helenska republika. Poleg tega je bila marca 2020 razširjena primernost nefinančnih komercialnih zapisov v okviru programa nakupa vrednostnih papirjev podjetniškega sektorja, tako da so primerni tudi vrednostni papirji s preostalo zapadlostjo najmanj 28 dni.

Imetja v okviru programa nakupa vrednostnih papirjev so ob koncu leta 2020 znašala 2,9 bilijona EUR.

Imetja v okviru programa nakupa vrednostnih papirjev so ob koncu leta 2020 znašala 2,9 bilijona EUR (merjeno po odplačni vrednosti). Program nakupa listinjenih vrednostnih papirjev je ob koncu leta predstavljal 1% (29 milijard EUR), tretji program nakupa kritih obveznic 10% (288 milijard EUR) in program nakupa vrednostnih papirjev podjetniškega sektorja 9% (250 milijard EUR) skupnih imetij v okviru programa nakupa vrednostnih papirjev. Kar zadeva programe nakupa vrednostnih papirjev zasebnega sektorja, je k rasti imetij v celotnemu programu v letu 2020 največ prispeval program nakupa vrednostnih papirjev podjetniškega sektorja, v okviru katerega so neto nakupi znašali 66 milijard EUR. Nakupi v okviru programa nakupa vrednostnih papirjev podjetniškega sektorja se izvajajo na podlagi referenčne vrednosti, ki odraža tržno kapitalizacijo vseh primernih podjetniških obveznic.

Program nakupa vrednostnih papirjev javnega sektorja je predstavljal 80% skupnih imetij v okviru celotnega programa.

Program nakupa vrednostnih papirjev javnega sektorja je predstavljal največji delež imetij v celotnem programu nakupa vrednostnih papirjev in je ob koncu leta 2020 znašal 2,3 bilijona EUR oziroma 80% skupnih imetij v okviru programa (82% ob koncu leta 2019). V okviru programa nakupa vrednostnih papirjev javnega sektorja se nakupi razporejajo po jurisdikcijah v skladu s kapitalskim ključem ECB na podlagi stanj. Poleg tega so nekatere nacionalne centralne banke kupovale vrednostne papirje, ki so jih izdale nadnacionalne institucije EU. Tehtana povprečna zapadlost programa nakupa vrednostnih papirjev javnega sektorja je konec leta 2020 znašala 7,3 leta, kar je nekoliko več kot konec leta 2019, ko je znašala 7,12 leta, pri čemer so bile med jurisdikcijami določene razlike.[17]

Imetja v okviru izrednega programa ob pandemiji so ob koncu leta 2020 znašala 753,7 milijarde EUR.

Imetja v okviru izrednega programa ob pandemiji so ob koncu leta 2020 znašala 753,7 milijarde EUR (merjeno po odplačni vrednosti). Imetja kritih obveznic so predstavljala manj kot 1% (3,1 milijarde EUR), imetja podjetniških obveznic 6% (43,2 milijarde EUR) in imetja obveznic javnega sektorja 94% (707,4 milijarde EUR) vseh imetij v izrednem programu ob pandemiji ob koncu leta.

Ko gre za nakupe vrednostnih papirjev javnega sektorja v okviru izrednega programa ob pandemiji, so referenca (na podlagi stanj) pri razporejanju nakupov po jurisdikcijah prispevki nacionalnih centralnih bank h kapitalu ECB. Obenem so se nakupi opravljali fleksibilno, tako da je razporeditev tokov nakupov v času, po razredih finančnega premoženja in po jurisdikcijah nihala. Tehtana povprečna zapadlost vrednostnih papirjev javnega sektorja v okviru izrednega programa ob pandemiji je konec leta 2020 znašala 7,0 leta z nekaj razlikami med jurisdikcijami.

Eurosistem je ponovno investiral glavnico zapadlih vrednostnih papirjev v portfeljih programa nakupa vrednostnih papirjev in izrednega programa ob pandemiji. Unovčenja v okviru programov nakupa vrednostnih papirjev zasebnega sektorja so v letu 2020 znašala 80,2 milijarde EUR, medtem ko so unovčenja v okviru programa nakupa vrednostnih papirjev javnega sektorja znašala 229,4 milijarde EUR. Vrednostni papirji, kupljeni v okviru programov nakupa vrednostnih papirjev javnega sektorja in podjetniškega sektorja ter v okviru tretjega programa nakupa kritih obveznic, so bili še naprej na voljo za posojanje,[18] da bi podprli likvidnost trgov obveznic in repo pogodb.[19] Vrednostni papirji v okviru izrednega programa ob pandemiji so ravno tako na voljo za posojanje, in sicer pod enakimi pogoji kot v programu nakupa vrednostnih papirjev. Novembra 2020 je Eurosistem prilagodil cenovne pogoje posojanja vrednostnih papirjev, tako da je ta ponudba postala ugodnejša za nasprotne stranke in ostala učinkovit varovalni mehanizem.

Gibanje Eurosistemovih operacij refinanciranja

Stanje Eurosistemovih operacij refinanciranja se je od konca leta 2019 povečalo za 1,2 bilijona EUR in je ob koncu leta 2020 znašalo 1,8 bilijona EUR. K temu je v veliki meri prispevala dodelitev v višini 1,75 bilijona EUR v seriji operacij CUODR III ter dodelitev v višini 26,6 milijarde EUR v operacijah PELTRO. Povečanje stanja operacij so le v majhni meri izravnala prostovoljna odplačila v višini 192 milijard EUR in zapadli zneski v višini 303 milijard EUR v okviru serije operacij CUODR II. Banke so dobile možnost, da nedospele zneske iz prejšnjih operacij CUODR prenesejo v operacije CUODR III, izvedene v juniju, septembru in decembru 2020. Tehtana povprečna zapadlost nedospelih Eurosistemovih operacij refinanciranja se je zvišala s približno 1,2 leta ob koncu leta 2019 na približno 2,4 leta ob koncu leta 2020.

Ukrepi ECB za ublažitev zahtev glede zavarovanja

Začasni ukrepi ECB za ublažitev zahtev glede zavarovanja, ki so bili napovedani aprila 2020 in podaljšani decembra 2020, so bili eden glavnih elementov odzivanja denarne politike ECB na pandemijo. Osrednji element teh ukrepov je bil, da se začasno razširi sprejemanje bančnih posojil kot zavarovanje, zlasti z možnostjo razširitve okvira za dodatna bančna posojila. V skladu s spremenjenim začasnim okvirom lahko nacionalne centralne banke kot zavarovanje med drugim sprejemajo posojila malim in srednje velikim podjetjem ali samozaposlenim, ki so zaradi COVID-19 dobili državno poroštvo.