- DISCURSO

Monedas digitales de banco central: un ancla monetaria para la innovación digital

Discurso pronunciado por Fabio Panetta, miembro del Comité Ejecutivo del BCE, en el Real Instituto Elcano, Madrid

Madrid, 5 de noviembre de 2021

La digitalización de la economía está generando cambios de gran alcance en muchos ámbitos de nuestras vidas. Los pagos no son una excepción: en respuesta a las nuevas necesidades de pago están surgiendo formas innovadoras de dinero digital en el ámbito privado, que a su vez están transformando la forma en que pagamos y el mundo de los pagos en sentido más amplio.

Estos cambios afectan a la esencia de los mandatos de los bancos centrales en su función de emisores de dinero soberano, y los bancos centrales de todo el mundo están buscando formas de responder ante ellos. El BCE está estudiando la posibilidad de emitir un euro digital, es decir, una forma digital de dinero de banco central que los ciudadanos y las empresas puedan utilizar para realizar pagos minoristas.

Se ha argumentado que, si se emitiera, esta moneda digital de banco central sería redundante debido a la amplia oferta disponible de instrumentos digitales privados, como depósitos bancarios, tarjetas de crédito, dinero electrónico y aplicaciones móviles, posibles soluciones de pago futuras basadas en las stablecoins[1].

Considero que la estabilidad monetaria y el buen funcionamiento de los sistemas de pago dependen, en última instancia, de que el dinero soberano sea ampliamente accesible y utilizable por parte de todos. Y no hay ningún motivo para que esto no sea aplicable en la era digital, pero requiere que los bancos centrales evolucionen en paralelo a los cambios en las tecnologías, los hábitos de pago y los ecosistemas financieros. Permítanme explicar por qué.

La importancia del dinero de banco central como ancla monetaria para los pagos

La confianza de los ciudadanos en el dinero privado se fundamenta en su convertibilidad a la par con la forma más segura de dinero en la economía —el dinero de banco central, el ancla monetaria— y, por tanto, con otras formas de dinero reguladas[2]. El dinero de banco central es el único cuyo valor nominal está intrínsecamente garantizado[3]. Los emisores privados tienen que confiar en la convertibilidad, ya que su dinero está expuesto a riesgos operacionales, de crédito, de liquidez y de mercado. Estos riesgos se reducen mediante las salvaguardas que proporcionan las políticas públicas, como la supervisión financiera, los requisitos de capital y la garantía de depósitos.

La convertibilidad a la par aporta confianza en el dinero privado puesto que nos ofrece certeza en cuanto a su valor definitivo y la posibilidad de usarlo para hacer pagos. Por ejemplo, cuando vamos al cajero automático del banco y convertimos nuestros depósitos en una cantidad equivalente de efectivo, tenemos la seguridad de que han conservado su valor. Cada vez que acudimos a un cajero automático y retiramos efectivo reforzamos la confianza en que podremos seguir haciéndolo en el futuro. Depositamos y utilizamos nuestro dinero a través de intermediarios privados porque, en última instancia, confiamos en que recibiremos efectivo si lo pedimos. Por tanto, podremos continuar realizando pagos incluso si nuestro dinero no puede utilizarse directamente en su forma privada. Las retiradas masivas de dinero privado comienzan cuando desaparece esta confianza en su convertibilidad y se genera una fuga hacia la seguridad[4].

Así pues, la convertibilidad en dinero de banco central es una condición necesaria para confiar en el dinero privado como medio de pago y como depósito de valor. Al proporcionar un ancla monetaria, el dinero de banco central es esencial para mantener el buen funcionamiento del sistema de pagos y la estabilidad financiera y, en última instancia, la confianza en la moneda. Esto, a su vez, es indispensable para preservar la transmisión de la política monetaria y, en consecuencia, para proteger el valor del dinero.

Mantener el ancla monetaria en la era digital

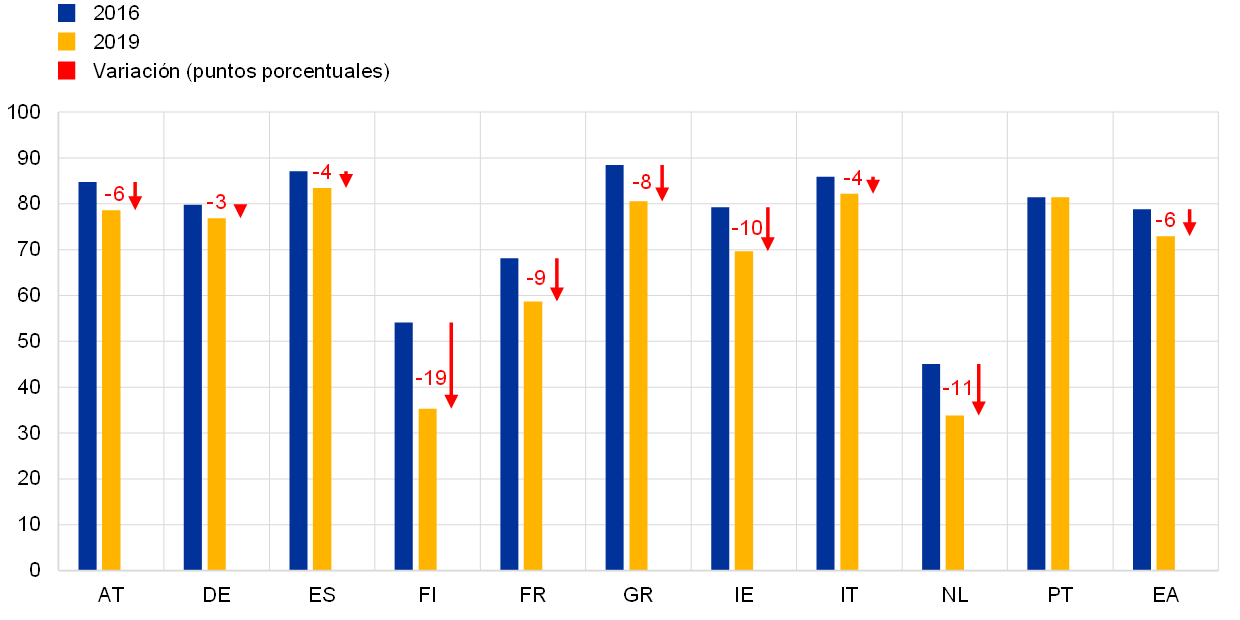

Hoy tenemos acceso al dinero de banco central en forma de efectivo. No obstante, la importancia del efectivo en los pagos está disminuyendo debido a que los ciudadanos muestran una preferencia cada vez mayor por los pagos digitales y el comercio electrónico (gráfico 1).

Gráfico 1

Variación de la proporción del número de operaciones en efectivo realizadas por consumidores en una selección de países de la zona del euro

(porcentaje)

Fuentes: BCE, De Nederlandsche Bank and Dutch Payments Association, y Deutsche Bundesbank.

Notas: Los datos para 2016 proceden del estudio sobre el uso del efectivo por parte de los hogares (SUCH, por sus siglas en inglés) presentado en Esselink, H. y Hernandez, L.: «The use of cash by households in the euro area», Occasional Paper Series, nº 201, BCE, Fráncfort del Meno, noviembre de 2017; los datos para 2019 proceden de «Estudio sobre los hábitos de pago de los consumidores en la zona del euro (SPACE)», BCE, Fráncfort del Meno, diciembre de 2020.

«EA» se refiere a la media de la zona del euro (los 19 países miembros).

Los valores de la primera encuesta (2016) solo incluyen pagos en el punto de venta (POS), mientras que los valores del SPACE incluyen tanto pagos POS como entre particulares (P2P). Dado que los pagos P2P se realizan principalmente en efectivo según los resultados del SPACE, los valores pueden subestimar ligeramente la diferencia entre el estudio SUCH y el SPACE.

En el caso de Alemania, los datos del estudio SUCH correspondían a 2014. Por tanto, el gráfico compara la proporción de operaciones en efectivo realizadas en 2014 en Alemania con las realizadas en 2017 en los demás países.

Si pudieran elegir, casi la mitad de los consumidores de la zona del euro preferirían pagar con medios de pago distintos del efectivo, como tarjetas[5]. Las ventas por Internet en la zona del euro se han duplicado desde 2015[6]. El efectivo se utiliza cada vez más como depósito de valor y cada vez menos como medio de pago, tendencia que se ha acelerado con la pandemia[7]. Si bien las existencias de efectivo en manos del público han seguido aumentando e incluso se ha visto impulsadas por la pandemia debido a una mayor demanda por motivos de precaución, en la actualidad solo alrededor del 20 % del efectivo en manos del público se utiliza para operaciones de pago, frente al 35 % de hace quince años.

Si estas tendencias persistieran y se aceleraran, el efectivo acabaría perdiendo su papel central. Se convertiría en un medio de pago que los ciudadanos serían reacios a utilizar, puesto que se adaptaría peor a sus necesidades. Al igual que el sello de correos perdió gran parte de su utilidad con la llegada de Internet y el correo electrónico, el efectivo podría perder relevancia en una economía cada vez más digital.

La conclusión es que si este escenario se materializara, debilitaría la eficacia del dinero de banco central como ancla monetaria. Ni siquiera el compromiso de los bancos centrales de seguir suministrando efectivo bastaría para garantizar que siga siendo un ancla eficaz, si su demanda como medio de pago fuera insuficiente.

Los bancos podrían seguir manteniendo dinero de banco central en forma de reservas, pero esto podría no ser suficiente para preservar plenamente su papel de ancla monetaria. Los ciudadanos no podrían utilizar el dinero de banco central como medio de pago, por lo que tendrían pocos incentivos para tenerlo. Esto debilitaría el papel de unidad de cuenta del dinero soberano[8]. Si el público no demanda la moneda, el mero hecho de que el banco central anunciase su disponibilidad no sería suficiente para mantener su papel en la economía.

También se ha sugerido que soluciones de pago privadas innovadoras, como las stablecoins, si están debidamente reguladas, podría hacer que las monedas digitales de banco central fueran superfluas[9]. No obstante, la confianza en las stablecoins también depende de la convertibilidad con el dinero de banco central[10], a menos que sus emisores tengan acceso al balance del banco central, lo que les permitirá invertir sus reservas en forma de depósitos sin riesgo en el banco central. Pero esto significaría externalizar la provisión de dinero de banco central a emisores de stablecoins y arriesgarse a que se reduzca la soberanía monetaria[11].

Sin el dinero de banco central para proporcionar un ancla monetaria indiscutible, los ciudadanos tendrían que vigilar la seguridad de los emisores de dinero privado a fin de valorar cada forma de dinero, lo que minaría la unicidad de la moneda. De hecho, hubo crisis recurrentes en el pasado cuando coexistían distintas formas de dinero privado en ausencia de dinero soberano —por ejemplo, durante los episodios de banca libre en siglos pasados—[12]. La historia demuestra que la estabilidad financiera y la confianza del público en el dinero requieren que haya dinero público de uso generalizado, además de dinero privado.

Dado que las personas empiezan a utilizar el efectivo más como depósito de valor que como medio de pago, disponer de un euro digital les permitiría seguir usando el dinero de banco central como medio de cambio en la era digital. El euro digital y el efectivo se complementarían entre sí para garantizar que el dinero de banco central continúe siendo un ancla monetaria para el ecosistema de pagos, sirviendo como medio de cambio, depósito de valor y unidad de cuenta.

Para que esto sea posible, una gran parte de la población tendría que usar el euro digital con cierta regularidad. No sería necesario que la mayor parte de sus pagos cotidianos se realizaran con euros digitales. Lo importante es que dicho uso regular permitiría a los ciudadanos confiar en que podrían usar el euro digital para realizar pagos siempre que lo desearan o necesitaran.

Así pues, un euro digital debería diseñarse de forma que sea lo suficientemente atractivo para su uso generalizado como medio de pago, pero, al mismo tiempo, se evite que tenga tanto éxito como depósito de valor que desplace al dinero privado y aumente el riesgo de retiradas masivas de depósitos bancarios.

Las condiciones para el éxito de un euro digital

El análisis anterior sugiere que, en un mundo digital, las monedas digitales de bancos centrales son necesarias para garantizar el buen funcionamiento del mercado de pagos, especialmente en períodos de crisis. Pero esto no significa que su éxito esté garantizado. Los usuarios podrían no tener los incentivos suficientes para valorar el beneficio público que supondría disponer de una moneda digital de banco central y —dada la amplia oferta de monedas digitales privadas— podrían no demandarla suficientemente.

Aunque hemos debatido en detalle la posibilidad de que un euro digital tenga, paradójicamente, un «éxito excesivo»[13], tenemos que prestar la misma atención al riesgo de que no tenga suficiente aceptación.

¿Cuáles son las condiciones para su éxito?

Para que un euro digital tenga éxito, además de poseer un atractivo intrínseco, debería ser ampliamente accesible y utilizable. En otras palabras, aparte de considerar un euro digital atractivo por ser la única forma de dinero digital sin riesgo, los ciudadanos también deberían tener la opción de pagar con facilidad con euros digitales, en cualquier lugar donde se pueda pagar digitalmente.

Los consumidores solo utilizarán un euro digital si los comercios lo aceptan, y estos esperan que los consumidores quieran usarlo. Los intermediarios, a su vez, lo admitirán únicamente si hay pruebas convincentes de que el beneficio de distribuirlo es superior a su coste. Por tanto, el desarrollo de una propuesta de valor que convenza a todas las partes interesadas es fundamental para el éxito del euro digital. Esta es una parte esencial de la fase de investigación del proyecto del euro digital que hemos comenzado en octubre. Además, el BCE y la Comisión Europea están revisando conjuntamente, a nivel técnico, un amplio abanico de cuestiones legales, de diseño y de posicionamiento que se derivan de la posible introducción de un euro digital, incluido el papel que darle la condición de moneda de curso legal podría desempeñar para lograr los efectos de red deseados.

Para los consumidores, el euro digital ofrecería un método cómodo y sin coste de pagar digitalmente en cualquier lugar de la zona del euro. También aumentaría la privacidad de los pagos digitales: como institución pública e independiente, el BCE no tiene ningún interés en monetizar los datos de pago de los usuarios y solo podría tratarlos en la medida necesaria para las funciones del euro digital, dando pleno cumplimiento a los objetivos de interés público y a la legislación de la UE[14]. El BCE podría utilizar técnicas de mejora de la privacidad, cumpliendo al mismo tiempo la normativa sobre prevención del blanqueo de capitales y de la financiación del terrorismo[15].

Para los que reciben pagos de manera habitual, tales como los comercios y las pequeñas empresas, un euro digital sería un medio adicional para recibir pagos de clientes. Recibirían el pago al instante y en dinero sin riesgo. Además, un euro digital podría contener los costes de los pagos minoristas, dado que podría reducir el poder de mercado de los proveedores dominantes de servicios de pagos digitales, que ya controlan alrededor del 70 % de los pagos con tarjeta en Europa.

El euro digital no debería percibirse como un competidor de los servicios de pago digitales que ofrece el sector privado. Los intermediarios podrían desempeñar un papel esencial en la puesta en marcha y la prestación de servicios a usuarios para garantizar un alcance paneuropeo. Tendrían la oportunidad de distribuir la forma más segura y líquida de dinero, y podrían desarrollar nuevos servicios sobre la base del euro digital —por ejemplo, conceder crédito a usuarios del euro digital o prestar servicios innovadores de valor añadido en forma de pagos automáticos o condicionados—, generando así ingresos adicionales.

Esto ayudaría a igualar las condiciones, pues sería más fácil para las entidades de crédito (incluidas las de pequeño tamaño) y para las fintech competir con las bigtech, que están expandiendo sus operaciones a los servicios de pago y financieros. Reforzaría la competitividad de los pagos europeos, al abaratarlos y aumentar su eficiencia para los usuarios.

Por último, al proporcionar un medio de pago digital rápido, barato y seguro, un euro digital respaldaría el uso internacional del euro y la autonomía de Europa en los pagos globales[16]. Un euro digital accesible a no residentes e interoperable con otras monedas digitales de bancos centrales podría facilitar los pagos transfronterizos, que actualmente tienen costes elevados, velocidad reducida y acceso limitado.

Por tanto, un euro digital ampliaría las opciones de pago en la era digital sin desplazar las soluciones de pago privadas sólidas. También ofrecería un ancla monetaria al ecosistema de pagos digitales europeo —que se encuentra en constante evolución—, lo que reforzaría la confianza y la estabilidad de los pagos digitales.

Conclusión

Permítanme concluir.

Se ha defendido que las monedas digitales de bancos centrales serían superfluas ante la amplia variedad de medios de pago digitales privados disponibles. Sin embargo, este argumento ignora la función esencial que el dinero de banco central desempeña en el sistema de pagos y en el sector financiero en su conjunto.

El dinero de banco central aporta el valor de referencia con respecto a las demás formas de dinero en la economía. Dado que desempeña un papel fundamental para asegurar la confianza en la moneda y en el buen funcionamiento del sistema de pagos, el dinero de banco central es necesario para garantizar la transmisión de la política monetaria, y, por tanto, para proteger el valor del dinero y la soberanía monetaria.

La digitalización avanza a toda velocidad y los bancos centrales deben prepararse para un futuro digital, en el que la demanda de efectivo como medio de cambio podría debilitarse, requiriendo que la convertibilidad del dinero privado en efectivo se complemente con la convertibilidad en dinero digital de banco central.

Esta es la razón principal por la que el BCE emitiría un euro digital. Ahora que los ciudadanos se inclinan cada vez más por los pagos digitales, tenemos que asegurarnos de que puedan acceder y utilizar el dinero de banco central de forma rápida, también en forma digital. Estamos trabajando para que el euro digital sea un medio de pago atractivo para todos —empresas, hogares, comercios e intermediarios—, con el fin de que pueda desempeñar la función que le corresponde de ancla monetaria necesaria en la era digital.

- Waller, C.J. (2021): «CBDC: A Solution in Search of a Problem?», discurso pronunciado en the American Enterprise Institute, Washington, D.C., agosto.

- La convertibilidad a la par con el ancla monetaria común es lo que hace que estas formas de dinero reguladas sean convertibles entre sí a la par y que se perciban como intercambiables a la hora de efectuar pagos.

- Los bancos centrales tienen el mandato de mantener la estabilidad de precios no solo para el dinero que emiten, sino para la moneda en su conjunto, a fin de preservar su poder adquisitivo.

- En la práctica, aunque muchos podrían no entender del todo la diferencia entre el dinero de bancos comerciales y el dinero de banco central, o la razón por la que solo este último está libre de riesgos, saben que los billetes los protegen contra la quiebra de su banco. Por tanto, el hecho de que acudan repetidamente al cajero es una prueba tangible de que el dinero que tienen depositado en su banco está seguro.

- BCE (2020): «Estudio sobre los hábitos de pago de los consumidores en la zona del euro (SPACE)», diciembre.

- En agosto de 2021, el índice de Eurostat de ventas al por menor a través de Internet o de empresas de venta por correo (ajustado de efectos estacionales y de calendario, índice 2015 = 100) se situó en 206,1.

- Zamora-Pérez, A. (2021): «La paradoja del efectivo: entender la demanda de efectivo más allá del uso transaccional», Boletín Económico, número 2, BCE, Fráncfort del Meno.

- Entre 1999 y 2002, el dinero electrónico estaba denominado en euros, mientras que el efectivo aún se mantenía en las antiguas monedas nacionales. La mayoría de los que vivíamos en la zona del euro empezamos a contar en euros cuando el efectivo en euros se introdujo en 2002 y sustituyó a las monedas nacionales como medio de pago, lo que puso de relieve la estrecha conexión entre un ancla monetaria que se utiliza efectivamente como medio de pago y la unidad de cuenta. A lo largo de la historia, el dinero soberano se utilizaba en ocasiones como unidad de cuenta, pero no como medio de cambio. Este fue el caso, por ejemplo, de la libra carolingia, el «dinero imaginario» introducido por Carlomagno en la reforma monetaria del siglo VIII, que recibió su nombre de la libra, el dinero soberano introducido por el antiguo rey de Roma Servio Tullio en el siglo VI a. de C.. La libra carolingia nunca se acuñó y nunca circuló. Sin embargo, tenía un tipo de conversión fijo con otra forma de dinero soberano, el denario (1 libra equivalía a 240 denarios), que fue acuñado y utilizado activamente como medio de cambio. Véase Einaudi, L. (1936): «Teoria della moneta immaginaria da Carlo Magno alla rivoluzione francese», Rivista di storia economica, vol. 1, pp. 1-35; Cipolla, C.M. (2001): «Le avventure della lira» Il Mulino, Bologna.

- Quarles, R.K.( 2021): «Parachute Pants and Central Bank Money», discurso pronunciado en el 113.º Annual Utah Bankers Association Convention, Sun Valley, Idaho, junio.

- El valor de una stablecoin está vinculado a otro u otros activos, incluida la moneda en forma de depósitos en bancos comerciales. Por tanto, pueden ser de bajo riesgo, pero no están libres de riesgo.

- Panetta, F. (2020): «From the payments revolution to the reinvention of money», discurso pronunciado en la Conferencia del Deutsche Bundesbank sobre el «Futuro de los pagos en Europa», noviembre.

- Eichengreen, B. (2019): «From commodity to fiat and now to crypto: what does history tell us?», NBER Working Paper Series, n 25426, enero; Rolnick, A. y Warren, W. (1983): «New evidence on the free banking era», American Economic Review, 83, pp. 1080-1091.

- Panetta, F. (2021): «Evolution or revolution? The impact of a digital euro on the financial system», discurso pronunciado en un seminario online en Breugel, febrero; Banco de Pagos Internacionales (2021): «Central bank digital currencies: financial stability implications», Informe n.º 4 de un grupo de bancos centrales, septiembre.

- Panetta, F. (2021): «Un euro digital para responder a las expectativas de los europeos», declaración introductoria en la Comisión ECON del Parlamento Europeo, abril.

- Por ejemplo, la identidad de los usuarios podría mantenerse separada de los datos de pago, y solo las unidades de inteligencia financiera estarían autorizadas a identificar a los ordenantes y a los beneficiarios cuando se detectaran actividades sospechosas.

- Panetta, F. (2021): «”Hic sunt leones” – open research questions on the international dimension of central bank digital currencies», discurso pronunciado en la conferencia BCE-CEBRA sobre los aspectos internacionales de las monedas digitales y las fintech, octubre.

Banco Central Europeo

Dirección General de Comunicación

- Sonnemannstrasse 20

- 60314 Frankfurt am Main, Alemania

- +49 69 1344 7455

- media@ecb.europa.eu

Se permite la reproducción, siempre que se cite la fuente.

Contactos de prensa