Какво е ANFA?

Актуализация – 13 септември 2024 г. (първоначална публикация – 5 февруари 2016 г.)

Споразумението относно нетните финансови активи (ANFA) е споразумение между националните централни банки (НЦБ) от еврозоната и Европейската централна банка (ЕЦБ), които заедно образуват Евросистемата. То определя правила и лимити за наличностите от финансови активи, свързани с националните задачи на НЦБ. Такива техни финансови активи включват например позиции, кореспондиращи на капиталовите и счетоводните им резерви, или други конкретни позиции от пасивите, резервите им в чуждестранна валута и пенсионните фондове за служители, или активи, държани за общи инвестиционни цели.

Държането на несвързани с паричната политика финансови активи е неделима част от функциите на централните банки в Европа и предхожда въвеждането на еврото. При създаването на паричния съюз правителствата решиха да обединят само онези функции и задачи на централните банки, които са необходими за провеждането на единна парична политика за цялата еврозона. Същевременно беше решено НЦБ да се запазят като независими институции, които могат да продължат да изпълняват задачи на национално равнище, стига те да не възпрепятстват единната парична политика.

С други думи, НЦБ са финансово независими институции и изпълняват задачи по паричната политика, свързани с първостепенната задача на Евросистемата да поддържа ценова стабилност, както и задачи на национално равнище. ANFA има предназначението да определя общ лимит на съвкупните нетни финансови активи за националните, несвързани с паричната политика задачи, така че те да не възпрепятстват паричната политика.

Как функционира ANFA?

Всяка централна банка държи активи, които не са свързани с паричната политика. В еврозоната паричната политика за всички държави членки се определя централно от Управителния съвет на ЕЦБ. При създаването на икономическия и паричен съюз правителствата постановиха в Договора за Европейския съюз свързаните с паричната политика задачи да бъдат прехвърлени на европейско ниво. Извън рамките на паричната политика НЦБ имат правото да изпълняват национални задачи. Този принцип е установен в член 14.4 от Устава на ЕСЦБ и на ЕЦБ.

На практика в момента НЦБ държат активи, които не са свързани с паричната политика или с извършването на валутни операции на Евросистемата, като:

- резерви в злато или чуждестранна валута;

- инвестиционни портфейли, например за пенсионни фондове за служители;

- активи, държани като кореспондиращи позиции на депозити от клиенти, например правителствата на държавите членки или чуждестранни централни банки.

Същевременно НЦБ имат и пасиви, които не са свързани с паричната политика, включително гореспоменатите депозити на правителства на държавите членки, чуждестранни централни банки или институции на ЕС. НЦБ могат да изпълняват тези свои национални задачи, стига действията им да не възпрепятстват целите и задачите на Европейската система на централните банки (ЕСЦБ), особено паричната политика. Аналогично, ЕЦБ държи портфейл от собствени средства, свързан с нейния капитал и счетоводни резерви, както и портфейл на пенсионната програма за служителите.

НЦБ държаха тези инвестиционни портфейли още преди присъединяването си към Евросистемата, а приходите от тях допринасят за финансовия им доход. При създаването на еврозоната беше отбелязано, че тези портфейли биха допринесли за посрещане на нуждите от ликвидност на банковата система в еврозоната, така че трябва да се вземат предвид при калибрирането на операциите по паричната политика. От гледна точка на паричната политика не се смяташе за проблем, че тези портфейли и занапред ще се управляват от НЦБ, независимо от операциите по паричната политика, и че може да се допусне разрастването им с времето със същия (или по-бавен) темп като този на търсенето на банкноти и на изискванията за минимални резерви в банковата система. Управителният съвет взе предвид и факта, че ако в продължителен период от време несвързаните с паричната политика портфейли след приспадането на несвързаните с паричната политика пасиви се разрастват по-бързо от търсенето на ликвидност, това може да изложи на риск паричната политика. Необходимостта да се управлява и ограничава това разрастване обуслови въвеждането на ANFA.

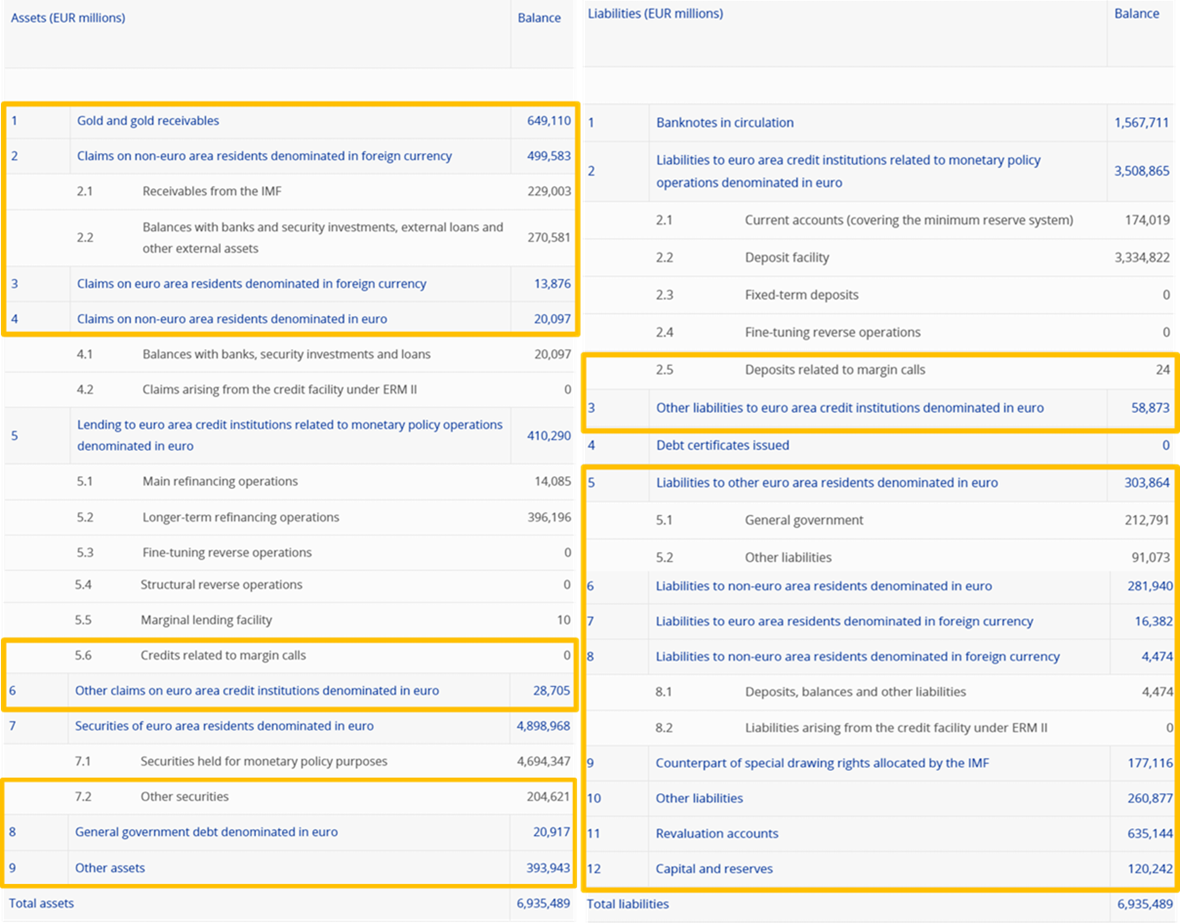

В активите и в пасивите в баланса на централните банки има позиции, които не са пряко свързани с паричната политика. Разликата между тях представлява нетните финансови активи. Това е показано по-долу чрез баланса от седмичния финансов отчет на Евросистемата от 29 декември 2023 г., публикуван на уебсайта на ЕЦБ. Точна дефиниция се съдържа в Приложение І на ANFA.

Илюстрацията показва, че от страната на активите в баланса нетните финансови активи включват статии 1 – 4, 5.6, 6, 7.2, 8 и 9. От страната на пасивите те включват статии 2.5 и 3 – 12. Ако извадите сумата на тези пасиви от сумата на горепосочените активи (вижте съответните позиции, маркирани в жълто по-долу), ще получите нетните финансови активи на Евросистемата.

Към 29 декември 2023 г. нетните финансови активи на Евросистемата възлизаха на -28 млрд. евро. През предходните години нетните финансови активи на Евросистемата непрекъснато намаляваха, най-вече поради нарастващите пасиви в баланса, които неутрализират съответните положителни тенденции при активите, както е обяснено по-горе. Тази тенденция се промени през 2023 г., когато нетните финансови активи на Евросистемата отбелязаха нарастване през годината, до голяма степен вследствие на значителния спад на пасивите в счетоводния баланс. Това беше обусловено преди всичко от намаление на депозитите, несвързани с паричната политика, след като през последните години Управителният съвет неколкократно коригира тяхното олихвяване, включително през септември 2022 г. и февруари 2023 г.

Динамика на нетните финансови активи спрямо тази на банкнотите и изискванията за минимални резерви (млрд. евро)

ANFA ограничава размера на нетните финансови активи, които националните централни банки могат да държат. Това е необходимо, за да се гарантира, че промените в ликвидността, свързани с динамиката на нетните финансови активи на НЦБ, не възпрепятстват ефикасното провеждане на паричната политика. Преди финансовата криза през 2007–2008 г. най-ефикасният начин за провеждане на паричната политика беше да се гарантира, че банките трябва да се обръщат за ликвидност към Евросистемата. Недостигът на ликвидност от Евросистемата, наричан още „ликвиден дефицит“, бе в основата на провеждането на паричната политика. ANFA защитаваше този недостиг на ликвидност. С настъпването на финансовата криза се наложи на банките да се предоставя повече ликвидност, отколкото реално им е нужна за покриване на изискванията за минимални резерви. Вместо в условия на ликвиден дефицит, сега банковата система функционира в условия на свръхликвидност. В такава среда ANFA се грижи за това излишъкът на ликвидност да не надхвърли равнището, което Управителният съвет счита за подходящо за своята позиция по паричната политика.

Не, точно обратното. ANFA определя граница на максималния размер на нетните финансови активи, които може да държи дадена НЦБ, така че да е сигурно, че промени в нейните финансови активи и пасиви, несвързани с паричната политика, няма да възпрепятстват паричната политика на Евросистемата.

Нарастващата обща стойност на банкнотите в обращение и размерът на минималните резерви, които банките са задължени да държат при централната банка, създават нужда от ликвидност, която се посреща от операциите по паричната политика на Евросистемата и от нетните финансови активи на НЦБ. Определянето на минимален размер на операциите по паричната политика поставя горна граница на нетните финансови активи на НЦБ в остатъчната им роля.

Всеки актив в баланса на една централна банка създава парична база, т.е. ликвидност. Всеки пасив в баланса изтегля ликвидност. Нетирането на всички несвързани с паричната политика активи и пасиви измерва общата ликвидност, предоставена в операциите на централната банка, различни от операциите по паричната политика. За да се провежда ефикасно паричната политика, количеството ликвидност, предоставяно в операции на НЦБ, различни от тези по паричната политика, трябва да има горна граница. Ето защо, за да се контролира въздействието върху ликвидната позиция от операциите на НЦБ, се определя лимит на нетните, а не на брутните финансови активи.

Поне веднъж на всеки три години се извършва калибриране на правото на нетни финансови активи. По искане на страна по споразумението е възможно и извънредно калибриране. За всяко калибриране Управителният съвет определя необходимите параметри на паричната политика, за да постигне най-ефикасното ѝ прилагане. Управителният съвет взема решения за равнището на ликвидност на Евросистемата, определя ставката на минималните резерви и размера на окончателните портфейли по паричната политика. В допълнение към това той взема предвид динамиката на количеството банкноти в обращение. Максималният размер на съвкупните нетни финансови активи на Евросистемата е остатъчната стойност от горепосочените фактори.

След като бъде определен съвкупният таван на нетните финансови активи, размерът им се разпределя в съответствие с дела на всяка НЦБ в капитала на ЕЦБ, като се отчита също ретроспективната им изходна позиция. Така се определя правото на нетни финансови активи на всяка НЦБ за следващата година, като то може да продължи до три години. Ако НЦБ не планира да използва изцяло разпределения ѝ размер, ANFA предвижда възможност за временно преразпределяне на неизползваната част към други НЦБ, които желаят да поддържат по-висок таван на нетните финансови активи. Неизползваната част се преразпределя по централен механизъм, заложен в ANFA. С това преразпределение се определя таван на нетните финансови активи на НЦБ. Те трябва да останат под този таван на средногодишна база.

Изключения могат да се отразят на разпределението на максималния размер на нетните финансови активи в Евросистемата. Те обаче не увеличават максималния размер на нетните финансови активи в НЦБ от Евросистемата.

Изключенията определят минимално право на държане на нетни финансови активи за всяка НЦБ. С други думи, всяка НЦБ има право да държи определен дял от максималния за Евросистемата размер нетни финансови активи въз основа на дела си в капитала на ЕЦБ, като съответстващият на изключението размер представлява минималното им право (той може да бъде по-висок от изчисления според дела на банката в капитала на ЕЦБ). Разбира се, ако някои НЦБ държат нетни финансови активи, съответстващи на техните изключения и надхвърлящи капиталовия им дял, размерът на нетните финансови активи, които останалите НЦБ имат право да държат, ще бъде намален така, че максималният размер за цялата Евросистема никога да не бъде надвишаван.

Съществуват три типа изключения:

- Историческите изключения (описани в Приложение III на ANFA) гарантират, че НЦБ няма да трябва да намалят своите нетни финансови активи под равнище, свързано с ретроспективната им изходна позиция.

- Изключенията, свързани с конкретни активи, защитават определени наличности от активи (дефинирани в Приложение IV на ANFA), които НЦБ не могат лесно да продадат поради договорни или други ограничения.

- Динамичните изключения постепенно коригират историческите изключения на малките НЦБ пропорционално на нарастването или намаляването на максималните нетни финансови активи на Евросистемата.

За съответната НЦБ се прилага само най-голямото от трите типа изключения.

Ако някои НЦБ планират да държат по-малък размер активи, отколкото имат право, а други желаят да държат повече, неизползваната част се преразпределя по централен механизъм, определен в ANFA. Това се случва в рамките на периодичното калибриране на лимитите на нетните финансови активи. Преразпределението на неизползвания остатък е временно и се преизчислява при следващото калибриране. То не засяга по никакъв начин съвкупния размер на максималните нетни финансови активи, държани от всички НЦБ от еврозоната, като този размер се определя от решенията на Управителния съвет по паричната политика.

Това зависи от предпочитанията на институцията. Някои държави имат специфични правни ограничения за несвързани с паричната политика инвестиции на НЦБ; други имат правни разпоредби, изискващи НЦБ да се съобразяват с интересите на акционерите си, след като са изпълнили задачите си по паричната политика. Освен това някои НЦБ държат големи депозити на клиенти и/или на правителства в пасивите на баланса, а това се отразява на техния несвързан с паричната политика портфейл.

Има и историческа причина: преди въвеждането на еврото през 1999 г. редица европейски централни банки държаха доста големи валутни резерви, за да управляват обменните си курсове, по-специално спрямо германската марка. Тази ситуация е сравнима с обстоятелствата, при които присъединилите се към еврозоната след 1999 г. държави членки на ЕС също държаха доста големи валутни резерви, за да управляват обменните си курсове спрямо еврото до влизането си в Евросистемата. Различните изходни позиции на НЦБ обясняват съществените разлики в състава на балансите им, които в някои случаи се запазиха години след присъединяването на държавите им към еврозоната.

Ако някоя ЕЦБ последователно надвишава лимита си за нетни финансови активи, това може да се отрази върху провеждането на паричната политика. Ето защо ЕЦБ проверява на годишна база дали НЦБ спазват ANFA. Ако е необходимо, както е посочено в член 14.4 от Устава на ЕСЦБ и на ЕЦБ, Управителният съвет може да забрани, ограничи или наложи лимит на операциите, извършвани от НЦБ извън рамките на паричната политика, ако те са несъвместими с целите и задачите на ЕСЦБ, включително с паричната политика на Евросистемата. Досега никога не е имало случай на неоправдано отклонение от лимитите на нетните финансови активи.

Отклонение е оправдано например ако се дължи на международни задължения към МВФ или на предоставянето от НЦБ на спешна помощ за осигуряване на ликвидност на банковата система. (В ANFA спешната помощ за осигуряване на ликвидност е определена като част от нетните финансови активи.) Ако това се случи, тази НЦБ трябва да намали възможно най-скоро своите нетни финансови активи, така че отново да изпълнява изискванията на ANFA. Тя разполага с една година за целта, ако нарушението се дължи на плащания към МВФ.

Не е проблем нетните финансови активи да бъдат под изчисленото максимално равнище. Това е нещо обичайно, но се наблюдава в по-голяма степен от 2014 г. насам и свидетелства, че нуждите от ликвидност в еврозоната, генерирани от банкнотите в обращение, са по-големи от ефекта на предоставяне на ликвидност, породен от нетните финансови активи на Евросистемата. Вместо това нуждите от ликвидност се покриват чрез инструменти на паричната политика, редовни операции на Евросистемата по рефинансиране, окончателни покупки, свързани с паричната политика, или структурни обратни операции.

Това не се е случвало никога и е много слабо вероятно да се случи. ANFA е единодушно споразумение между НЦБ и ЕЦБ и всички страни по него са поели ангажимента да го спазват. Освен това рискът общият размер на нетните финансови активи да нарасне прекомерно допълнително се редуцира от използването на консервативни допускания при изчисляването на лимитите. Това означава, че дори ако нетните финансови активи са над максимума и съответно операциите по паричната политика са в по-малък размер от първоначално предвиденото, вероятно все пак ще се запази желаната структурна ликвидна позиция. В този смисъл, в подобен случай операциите по паричната политика може да бъдат в по-малък от желания размер за ефикасното провеждане на паричната политика, но в краткосрочен план ситуацията няма да бъде критична и ЕЦБ ще предприеме коригиращи действия. Ако са необходими корективни действия, Управителният съвет разполага с редица инструменти, с които да осигури достатъчен размер на операциите по паричната политика. Например що се отнася до размера на операциите по рефинансиране, Управителният съвет може да използва операции за изтегляне на ликвидност или повишаване на изискванията за минимални резерви.

Периодичното калибриране по ANFA се основава на консервативни допускания. Поради това лимитите на нетните финансови активи включват достатъчно големи буфери, за да посрещнат непредвидени обстоятелства. Така например, при изчисляването на лимитите се прави допускането, че банкнотите в обращение ще останат на средното си равнище от третото тримесечие на текущата година.

Споразумението ANFA е прието именно за да се избегне това нетните финансови активи да възпрепятстват паричната политика. Ако все пак количеството на нетните финансови активи надхвърли общия максимум, това може да означава операциите по паричната политика да бъдат прекалено малки по размер, за да осигурят ефикасното ѝ провеждане.

Наред с размера на нетните финансови активи значение има и съставът им. Например, ако отделни операции по паричната политика и транзакции, които не са свързани с паричната политика, се неутрализират взаимно (например едната е покупка на дадена ценна книга, а другата – продажба на същата ценна книга), това може да изпрати противоречиви сигнали за намеренията на паричната политика на Евросистемата или да отслаби нейната ефикасност. Друг пример са транзакциите на централните банки в чуждестранна валута, които могат да окажат влияние върху обменните курсове или да бъдат погрешно изтълкувани като валутни интервенции. За да гарантира, че тези събития не възпрепятстват паричната политика, ЕЦБ е приела мерки, които допълват ANFA, включително Насоките на ЕЦБ относно вътрешните операции по управление на активи и пасиви от националните централни банки (ЕЦБ/2019/7) и Решението на ЕЦБ относно програма за закупуване на активи на публичния сектор на вторичните пазари (ЕЦБ/2015/10). Докато първият документ контролира например нетния ефект върху ликвидността от операциите на НЦБ, вторият ограничава, наред с всичко останало, количеството от определени ценни книжа, допустими по програмата за закупуване на активи на публичния сектор, които да бъдат държани във всички портфейли на централните банки от Евросистемата.

Както беше обяснено по-горе, ANFA определя максимален размер на нетните финансови активи на НЦБ. Това същевременно ограничава ефекта върху ликвидността от несвързаните с паричната политика транзакции, извършвани от НЦБ. Второ, в несвързаните си с паричната политика операции НЦБ и ЕЦБ действат като институционални инвеститори. Когато НЦБ извършват покупки за несвързаните с паричната политика портфейли, те прилагат сходни критерии с други институционални инвеститори и вземат тези решения отделно от паричната политика. Те трябва да следват определените в ANFA правила и други релевантни насоки. ЕЦБ бива информирана редовно за: 1) несвързаните с паричната политика транзакции на НЦБ, някои от които наистина изискват предварителното ѝ одобрение; 2) активите и пасивите на НЦБ; и 3) техните очаквани и действителни нетни финансови активи. ЕЦБ може да предприеме коригиращи действия, ако докладваните транзакции, несвързани с паричната политика, са несъвместими с позицията на паричната политика. И накрая, Управителният съвет може да приеме конкретни мерки, които са обвързващи за НЦБ.

Несвързаните с паричната политика активи и пасиви на НЦБ се оповестяват в съответствие с националните и европейските правила. Следвайки тези правила, НЦБ решават дали да публикуват информация за своите несвързани с паричната политика активи и пасиви, включително състава на своите несвързани с паричната политика портфейли. Повечето НЦБ оповестяват в годишните си доклади или в други публикации и на уебсайтовете си допълнителни подробности. Там те показват например разбивка на активите по държавен и различен от държавния дълг. Като всички други инвеститори НЦБ не разкриват информация, която би позволила на други да правят догадки за бъдещото им инвестиционно поведение.

Евросистемата няма правомощия да разкрива състава на несвързаните с паричната политика активи и пасиви на НЦБ.

ЕЦБ има задължението да наблюдава спазването от централните банки от ЕСЦБ на забраната за парично финансиране в съответствие с Договора за функционирането на Европейския съюз и с Устава на Европейската система на централните банки и на ЕЦБ. Това не е предмет на ANFA – споразумението се отнася само до желаната структурна ликвидна позиция с оглед на провеждането на паричната политика и с тази цел то определя размера на нетните финансови активи. В ANFA не се разглежда нито съставът на несвързаните с паричната политика активи и пасиви, нито начинът, по който те са придобити.

За да се наблюдава спазването на забраната за парично финансиране, НЦБ от ЕСЦБ са задължени да информират ЕЦБ за активите си, а ЕЦБ следи за това НЦБ да не финансират правителства, купувайки техен дълг на първичния пазар. ЕЦБ наблюдава и покупките на вторичния пазар. Резултатите от тези проверки и оценки се публикуват в годишния доклад на ЕЦБ.

Този въпрос е уреден не в ANFA, а в член 123 и член 124 от Договора за функционирането на Европейския съюз, т.е. във върховния европейски закон. Управителният съвет на ЕЦБ е определил правила за всички инвестиционни операции на НЦБ, за да осигури ненарушаването на забраната за парично финансиране. Покупките на държавен дълг на първичния пазар са забранени, а НЦБ са задължени да докладват транзакциите си на вторичния пазар. ЕЦБ наблюдава спазването на забраната за парично финансиране и отчита резултатите от това наблюдение в годишния си доклад.